"دپارس" از نگاه بنیادی

آلمان، به عنوان نخستين (BAYER A.G) شركت باير فارما ايران در سال 1339 توسط شركت باير آ.گ شعبه يك شركت چند مليتي دارويي در ايران تأسيس و در سال 1341 به بهره برداري رسيد. پس از پيروزي انقلاب اسلامي در بهمن 1357 ، اداره شركت هاي دارويي چند مليتي از جمله باير فارما ايران در تير 1359 به مديران منتخب دولت واگذار گشته و شركت تحت پوشش سازمان صنايع ملي ايران، تحت نام پارس دارو (سهامي خاص) قرار گرفت. در سال 1363 طي موافقتي كه بين سازمان صنايع ملي ايران و76 درصدي شركت باير به سازمان صنايع ملي ايران / شركت باير آ.گ آلمان صورت پذيرفت، مالكيت 25 انتقال يافت. سرمايه گذاري 64 درصدي در ساخت كارخانه داروسازي فارابي در اصفهان و بهره برداري از آن در سال 1373 ، موفقيت شايان توجهي براي حفظ و ارتقاء وضعيت مالي شركت بوده است. شركت توانست در سال 1374 با تغيير وضعيت از سهامي خاص به سهامي عام، وارد بورس اوراق بهادار تهران شود.

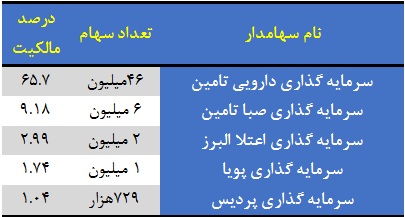

سرمایه و سهامداران

سرمایه شرکت در بدو تاسیس مبلغ 15 میلیون ریال بوده است که طی چند مرحله به مبلغ 70000 میلیون ریال افزایش پیدا کرده است. شرکت به تازگی پیگیر مجوز افزایش سرمایه سنگین دیگری است که درصد دقیق آن مشخص نیست ولی با توجه به سرمایه اندکی که نسبت به فروش خود دارد میتواند مثبت ارزیابی شود. شایان ذکر است شرکت بالغ بر 5.5 برابر سرمایه 7 میلیارد تومانی خود یعنی 38 میلیارد تومان سود انباشته دارد که میتواند منبع خوبی برای افزایش سرمایه و اصلاح ساختار مالی آن باشد.

سهامداران عمده شرکت نیز به شرح زیر می باشند:

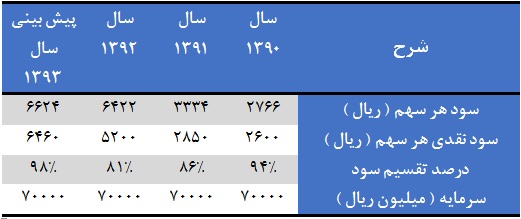

EPS و DPS چند سال اخیر

روند سودآوری شرکت در سال های اخیر صعودی بوده است که این روند در سال 92 با توجه به افزایش محسوس نرخ دارو با جهش بسیاری خوبی همراه بوده است.برای سال جاری نیز با توجه به اختلاف نرخ فروش محصولات در سه ماهه واقعی با بودجه 9 ماه پیش بینی شده آتی انتظار تعدیل عایدی سود شرکت را داریم ولی تعدیل سود شرکت همچون سال 92 نخواهد بود.

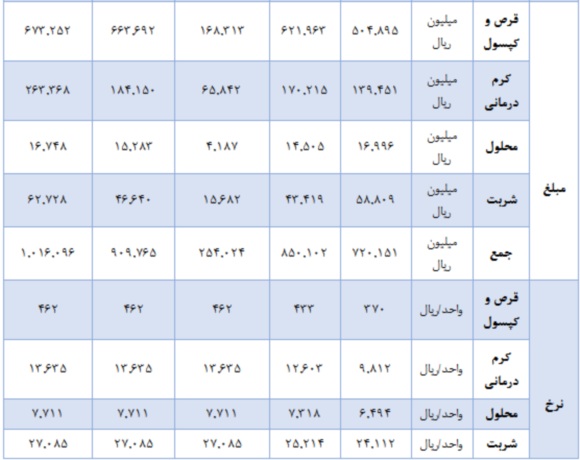

بررسی تولید

پیش بینی سود

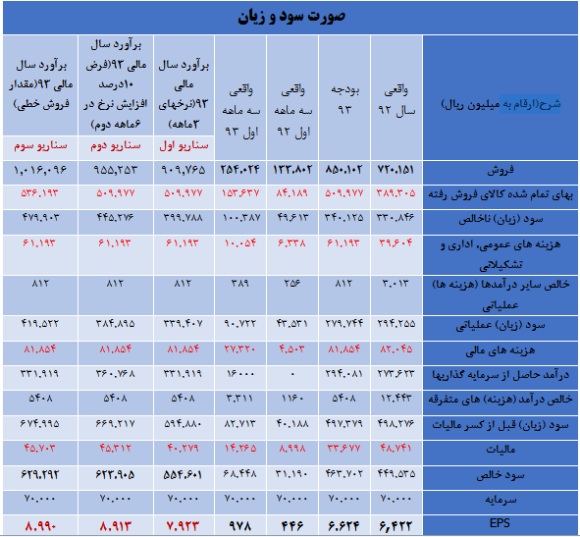

شرکت پیش بینی سود هر سهم سال مالی جاری بر اساس عملکرد سه ماهه را 6624 ریال اعلام کرده است و در سه ماهه نیز 15 درصد محقق کرده است که پوشش خوبی است چرا که در سه ماهه مشابه سال 92 حدود 7 درصد سود خود را پوشش داده بود و در سال جاری با رشدی 120درصدی در سودآوری مواجه شده است. آن هم در سه ماهه نخست سال که معمولا فروش شرکتهای دارویی کمتر از دیگر فصول سال است.

شایان ذکر است بیش از نیمی از سود شرکت از سود تقسیمی زیرمجموعه هایش دفارا و پخش هجرت بدست می آید که در این مقطع از سال قابل شناسایی نمی باشد و دلیل پوشش پایین شرکت در سه ماهه اول هر سال همین است.

از نظر مقدار فروش نیز با توجه به پوشش معقول 25درصدی در سه ماهه به نظر می رسد شرکت به راحتی به بودجه تولیدی خود دست یابد و حتی احتمال افزایش تولید و فروش با توجه به افزایش فروش در نیمه دوم سال نیز بالاست. با این پیش فرض برای بررسی سودآوری شرکت سه سناریو با مفروضات زیر در نظر گرفته شده است:

سناریو اول:

* مقدار فروش پیش بینی شده توسط شرکت را تغییری نداده ایم و همان مقادیر بودجه را لحاظ کرده ایم.

*نرخهای فروش شرکت را برای 9 ماه باقیمانده از سال مالی معادل 3ماهه واقعی بهار در نظر گرفته ایم.

* در بخش درآمد حاصل از سرمایه گذاری ها نیز با توجه به اینکه بخش اعظم این سود متعلق به سهم داروسازی فارابی است که محصولاتی مشابه با خود دپارس دارد، افزایش فروش بواسطه افزایش نرخ و به تبع آن افزایش سودآوری معادل با خود دپارس لحاظ شده است.

سناریو دوم:

*مقدار فروش پیش بینی شده توسط شرکت را تغییری نداده ایم و همان مقادیر بودجه را لحاظ کرده ایم.

* نرخهای فروش شرکت را در 3 ماهه تابستان معادل با 3 ماهه بهار و با توجه به امکان اجازه افزایش نرخ به شرکتهای دارویی برای 6 ماه باقیمانده از سال مالی یعنی نیمه دوم سال 93، با 10درصد رشد نسبت به نرخهای 3ماهه واقعی بهار در نظر گرفته ایم.

* در بخش درآمد حاصل از سرمایه گذاری ها نیز با توجه به اینکه بخش اعظم این سود متعلق به سهم داروسازی فارابی است که محصولاتی مشابه با خود دپارس دارد، افزایش فروش بواسطه افزایش نرخ و به تبع آن افزایش سودآوری معادل با خود دپارس لحاظ شده است.

سناریو سوم:

* مقدار فروش پیش بینی شده توسط شرکت را با توجه به اینکه فروش دارویی ها در فصول سرد سال بیشتر است محتاطانه و بصورت خطی چهار برابر 3ماهه بهار که معمولاً فروش دارویی ها کمتر است در نظر گرفته ایم.

* نرخهای فروش شرکت را برای 9 ماه باقیمانده از سال مالی معادل 3ماهه واقعی بهار در نظر گرفته ایم.

*بهای تمام شده بواسطه افزایش مقداری فروش دستخوش تغییر میشود. حدود 83 درصد بهای تمام شده شرکت متعلق به مواد مستقیم مصرفی(مواد اولیه) و 17 درصد مربوط به دستمزد و سربار می باشد. بنابراین با توجه به این فرض که افزایش فروش مقداری شرکت تنها موجب افزایش مواد مستقیم مصرفی میشود به همین نسبت در این سناریو بهای تمام شده را بصورت خطی و چهار برابر 3 ماهه اول سال جاری افزایش داده ایم.

* در بخش درآمد حاصل از سرمایه گذاری ها نیز با توجه به اینکه بخش اعظم این سود متعلق به سهم داروسازی فارابی است که محصولاتی مشابه با خود دپارس دارد، افزایش فروش و به تبع آن افزایش سودآوری معادل با خود دپارس لحاظ شده است.

* در تمامی سناریوها هزینه های عمومی،اداری و تشکیلاتی، خالص سایر درآمدها (هزینه ها) عملیاتی، هزینه های مالی، خالص درآمد(هزینه های) متفرقه و نرخ مالیات برابر با بودجه در نظر گرفته شده است.

جدول پیش بینی مقداری، ریالی و نرخهای فروش

در جدول صفحه بعدی به تفکیک مقادیر، نرخها و در نهایت مبالغ فروشی که با این نرخها و مقادیر بدست آمده، برای سال 92، بودجه 93، سه ماهه اول 93 و سناریوهای اول و سوم برآوردی سال 93 با جزئیات آورده شده است.

شایان ذکر است جزئیات سناریوی دوم به علت اینکه جدول بیش از حد بزرگ و شلوغ میشود، آورده نشده است و مبلغ فروش نهایی این سناریو در جدول سود و زیان نهایی قابل مشاهده است.

واردات و صادرات

100 درصد فروش شرکت داخلی است. 18 درصد از خرید مواد اولیه شرکت نیز وارداتی ست بنابراین تغییرات نرخ ارز تاثیر مهمی بر بهای تمام شده شرکت دارد.

شرکت در سه ماهه اول سال 1075494 دلار واردات مواد اولیه داشته است که با نرخ دلار 25724 ریالی تسعیر شده است. این در حالی ست که نرخ تسعیر ارز در بودجه بر اساس عملکرد 3ماهه نیامده است. بنابراین با توجه به کمبود اطلاعات در این زمینه نرخ ارز که در بهای تمام شده و مواد مستقیم شرکت بصورت مستقیم دخیل است در ماه های باقی مانده از سال مطابق عملکرد 3ماهه شرکت فرض شده است.

با توجه به همه موارد گفته شده صورت سود و زیان شرکت را با توجه به مفروضات سناریوهای مختلف در صفحه بعد مشاهده مینمایید.

صورت سود و زیان پیش بینی شده

نکات مهم:

· شرکت بالغ بر 5.5 برابر سرمایه 7 میلیارد تومانی خود سود انباشته دارد که میتواند منبع خوبی برای افزایش سرمایه و اصلاح ساختار مالی آن باشد.

· سود تلفیقی شرکت در سال 92 به ازای هر سهم رقم چشمگیر و جالب 11176 ریال بوده است و برای سال جاری نیز با سودهای پیش بینی شده فعلی توسط خود شرکت و زیر مجموعه هاحدود 12000 ریال برآورد میشود که با توجه به تحلیلی که از نظر گذشت قطعاً افزایش را در آن شاهد خواهیم بود.

· با یک نگاه اجمالی به صورتهای مالی مهمترین زیرمجموعه دپارس یعنی دفارا بخوبی به محتاطانه بودن بودجه این شرکت پی خواهیم برد. به گونه ای که در حالی که در عملکرد 3ماهه بهار این شرکت رشد 44 درصدی سود شرکت را شاهد هستیم بودجه کل سال با 20درصد کاهش پیش بینی گردیده است.

· دیگر زیر مجموعه شرکت، دامین نیز که این روزها لیدر دارویی ها شده بود و برای افزایش سرمایه سنگین متوقف شده است، با محاسبات سرانگشتی انجام شده با تعدیل بیش از 20 درصد به بازار باز خواهد گشت.

تحلیل ارزش بازار ونتیجه گیری

· به تاریخ 31 شهریور 93 ارزش روز دفارا 358 میلیارد تومان و ارزش بازار دامین 185 میلیارد تومان است. با توجه به مالکیت 52 درصدی دپارس در دفارا این شرکت به ارزش خرد حدود 187 میلیارد تومان سهم داروسازی فارابی و با توجه به مالکیت 16درصدی در داروسازی امین حدود 29 میلیارد تومان سهم دامین را به ارزش خرد در مالکیت خود دارد. در پرتفوی غیر بورسی نیز مالکیت 21درصد از شرکت پخش هجرت در اختیار دپارس است که ارزش آن با توجه به نسبت قیمت به درآمد 5 مرتبه متوسط صنعت به آن بالغ بر 42 میلیارد تومان برآورد میگردد.

بنابراین با یک حساب سرانگشتی متوجه میشویم که ارزش بازار فعلی دپارس که حدود 270 میلیارد تومان است تقریبا برابر با ارزش خرد و غیرمدیریتی بلوکهای دفارا، دامین و پخش هجرت است. این در حالی است که تنها حدود 50درصد سودسازی دپارس از محل زیرمجموعه ها بوده و بقیه از تولیدات خود شرکت است. بنابراین میتوان گفت که ارزش روز دپارس فاصله زیادی با ارزش واقعی شرکت دارد.

از لحاظ سود سازی نیز دپارس با فرض رسیدن به بودجه تولید و فروش پیش بینی شده تا پایان سال و فروش مابقی محصولات در ماه های آتی با نرخ های واقعی سه ماهه اول و با فرض عدم تغییر بهای تمام شده می تواند سود هر سهم خود را در حالت محافظه کارانه به حداقل به حدود 800 تومان برساند.

واحد تحلیل و مطالعات کارگزاری آتی ساز بازار

با توجه به قیمت خیلی بالای اون نسبت به سایر دارویی ها حجم مبنای این نماد بسیار زیاده و به همین دلیل خیلی کند هستش .

------------------------------------------------در گروه دارویی دکوثر و دشیمی از سریعترین نماد ها هستند و بهترین شرایط بنیادی رو هم دارند .

وقتی قیمت دپارس 37,172 هستش و حجم مبناش 56,000 خوب معلومه که زیاده .

دشیمی قیمتش 8,166 هستش یعنی حدود یک پنجم دپارس ولی حجم مبناش اطراف دپارسه . دکوثر هم نسبت به قیمتش همین حالت رو داره حالا شما خودتون محاسبه کنید .

هنوز هم اعتقاد دارم حجم مبناش اصلا دلیل بر عدم رشدش نیست..هرچند بعضی از نکات درخصوص دپارس نیز توی این متن گفته شد.