«بانک دی» در مسیر خروج از ماده ۱۴۱ قانون تجارت قرار گرفت؛

افزایشسرمایه با هدف بهبود ساختار مالی/ فروش داراییهای مازاد کلید خورد

اکثر بانکهای کشور در زمره شرکتهای مشمول ماده ۱۴۱ قانون تجارت قرار گرفته و بانک دی نیز در همین راستا سعی داشته تا از طریق فروش داراییهای مازاد و کسب سود، در مرحله اول زیان انباشته بانک را کاهش داده و در مرحله دوم اقدام به اخذ مجوز افزایش سرمایه از محل آورده نقدی، مطالبات حال شده و مازاد تجدید ارزیابی دارائیها کند و ساختار مالی را بهبود بخشد.

۱. مقدمه:

با توجه به شرایط اقتصادی پیش آمده برای اکثر بانکها، بانک دی در زمره شرکتهای مشمول ماده ۱۴۱ قانون تجارت قرار دارد. از این رو هیات مدیره در نظر دارد از طریق فروش داراییهای مازاد و کسب سود، در مرحله اول زیان انباشته بانک را کاهش داده و در مرحله دوم اقدام به اخذ مجوز افزایش سرمایه از محل آورده نقدی، مطالبات حال شده و مازاد تجدید ارزیابی دارائیها کند و ساختار مالی را بهبود بخشد.

داراییهایی منحصر به فرد و با ارزش پایین دفتری این بانک نقطه مثبتی برای آن به شمار میرود و «بانک دی» را از مشمولیت ماده ۱۴۱ قانون تجارت خارج میکند.

۲. وضعیت سرمایه شرکت:

وضعیت سرمایه بانک و تغییرات آن در جدول زیر قابلمشاهده است:

سرمایه بانک در بدو تاسیس مبلغ ۲.۰۰۰.۰۰۰ میلیون ریال بوده که با توجه به سه مرحله افزایش سرمایه به شرح جدول زیر، به مبلغ ۶.۴۰۰.۰۰۰ میلیون ریال رسیده است.

۳. تعداد کارکنان و شعب بانک:

۲. شرکتهای فرعی و وابسته بانک:

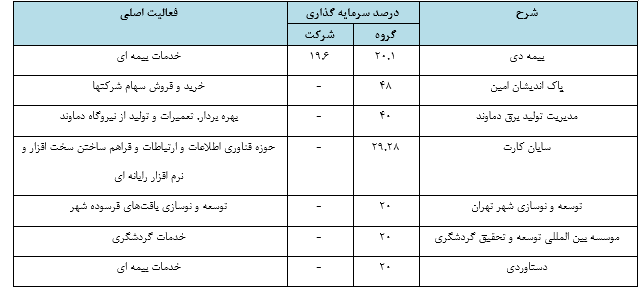

الف: شرکتهای فرعی

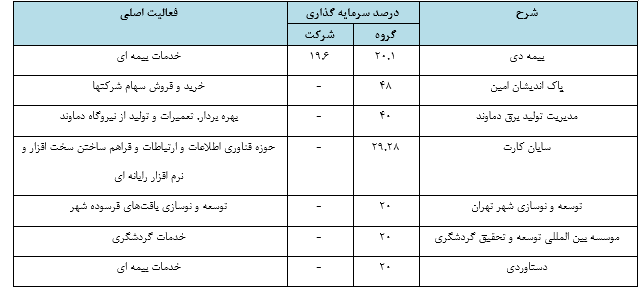

ب: شرکتهای وابسته:

استراتژی و برنامههای اصلی بانک در سال ۱۳۹۸:

بانک دی برای سال ۱۳۹۸ مهمترین و اصلیترین استراتژی خود را دستیابی به وجوه نقد از طریق بهبود ساختار و ترکیب داراییها قرار داده و بدین منظور برنامههای خود را چنین بیان کرده است:

۱. ایجاد نقدینگی از طریق وصول مطالبات غیر جاری: براساس این برنامه بانک دی در سال جاری تعیین تکلیف مطالبات از دولت را در دستور کار خود قرارداده و مبلغ ۱۲.۰۶۹ میلیارد ریال از مطالبات بانک از شرکت تولید نیروی برق دماوند از طریق دریافت اوراق تسویه خزانه از دولت کاهش یافته است.

۲. مدیریت واگذاری شرکتهای زیر مجموعه: در سال ۱۳۹۸ درآمد ناشی از سرمایهگذاریها و منابع در اختیار شرکتهای بانک با رویکرد فروش و همچنین مدیریت بهینه درآمدهای ناشی از سرمایه گذاریها به میزان ۴۷.۷۷۶ میلیارد ریال در نظر گرفته شده که عمده آن مربوط به فروش بخشی از سهام شرکت تولید نیروی برق دماوند است.

۳. ایجاد نقدینگی از طریق مدیریت فروش املاک و سرمایهگذاریها: بانک دی در نظر دارد در راستای قانون رفع موانع تولید رقابتپذیر، بهبود ساختار مالی و همچنین بهبود نسبت کفایت سرمایه، نسبت به واگذاری هر چه بیشتر املاک مازاد خود و شرکتهای گروه اقدام کند.

دومین استراتژی بانک، مدیریت مصاف از طریق بهینهسازی نظام ارزیابی سرمایهگذاریها و مدیریت اعتباری بوده که توانسته است در عملکرد ۳ ماهه اول سال ۱۳۹۸ نسبت به دوره مشابه سال قبل ۲۸ درصد کاهش هزینه داشته باشد.

آنطور که عملکرد بانک دی در صورتهای مالی سه ماهه و فعالیت تیرماه منتشر شده در سایت کدال دارد ناشی از روند بهبود عملکرد بانک نسبت به سنوات قبل است:

سایر نکات اساسی در صورتهای مالی بانک:

۱. سرمایهگذاری در سهام و سایر اوراق بهادار:

بانک دی در سال ۱۳۹۷ و ۳ ماهه سال ۱۳۹۸ بالغ بر ۳۶.۵۸۴.۰۵۸ میلیون ریال در سهام شرکتهای پذیرفته شده در بورس اوراق بهادار سرمایهگذاری کرده که با توجه به افزایش قیمتهای رخ داده و رشد اخیر قیمتی سهام قادر به شناسایی سود حداقل ۵۰ درصدی از این محل را دارد.

۲. مطالبات از شرکتهای فرعی و وابسته:

مطالبات از شرکتهای فرعی و وابسته مبلغی بالغ بر ۴۴.۶۰۴.۱۶۹ میلیون ریال میباشد که عمده طلب شرکت از شرکتهای فرعی و وابسته تولید نیروی برق دماوند و توسعه دیدار ایرانیان بوده که در صورت دریافت این مطالبات وضعیت سودآوری و نقدینگی بانک خیلی بهتر خواهد شد.

ارزش افزوده داراییهای بانک دی، مبنای قابل دفاع برای افزایش سرمایه

بانک دی داراییهای ارزشمندی دارد که ارزش افزوده ایجاد شده در قیمت آنها به دلیل افزایش قیمت نسبت به زمان واگذاری به بانک، سود قابل توجهی را برای بانک و ذینفعان به ارمغان میآورد و بانک با فروش داراییهای مازاد به چند هدف مهم از جمله اصلاح ساختار مالی و بهبود وضعیت کفایت سرمایه که از الزامات بانک مرکزی بوده، دست خواهد یافت.

نیروگاه برق دماوند، بزرگترین نیروگاه سیکل ترکیبی خاورمیانه با ظرفیت تأمین ۲۸ درصد برق تهران و ۸ درصد برق کل کشور و چندین پروژه و طرح و املاک مازاد از جمله داراییهای بانک دی هستند که میتواند مبنای مناسب و قابل دفاعی برای افزایش سرمایه باشد.

شرکت تولید نیروی برق دماوند که دارای ۲.۷۶۰.۰۰۰.۰۰۰ سهم بوده ۹۴ درصد از سهام آن متعلق به بانک دی بوده که ارزش هرسهم آن امروزه بالغ بر ۴۵.۰۰۰ ریال است. تمام شده شرکت تولید نیروی برق دماوند ۳۱.۶۲۲.۶۸۱ میلیون ریال برای بانک دی بوده که امروزه ارزش بازار همان شرکت بالغ بر ۱۲۴.۵۰۰.۰۰۰ میلیون ریال میباشد که بانک دی میتواند با عرضه آن علاوه بر پوشش زیان انباشته سود بالای نیز شناسایی کند.

اقدامات بانک دی در راستای اصلاح ساختار مالی بانک و کمک به ایجاد تحرک در بازار پولی کشور از جمله فروش برخی از سرمایهگذاریها و داراییهای مازاد، زمینه ارائه تسهیلات و خدمات مطلوبتر برای مشتریان و سهامداران را فراهم میآورد. بر اساس شنیدهها مذاکراتی نیز در خصوص فروش داراییهای مازاد صورت گرفته است.

داراییهای ثابت مشهود به ارزش دفتری شرکت اصلی (بانک دی) بالغ بر ۲۲.۰۶۲.۸۸۷ میلیون ریال میباشد که ساختمانها و املاک شرکت ارزشگذاری روز نشده است؛ و داراییهای ثابت مشهود گروه بالغ بر ۶۳.۴۶۹.۳۳۵ میلیون ریال است.

سرمایهگذاری ۴۷ درصدی در شرکت سرمایه گذاری بوعلی با مبلغی در حدود ۸۱۹.۹۰۲ میلیون ریال

سرمایهگذاری ۱۹ درصدی در شرکت بیمه دی با مبلغ در حدود ۶۳۵.۴۲۴ میلیون ریال و سرمایه گذاری در سهام سایر شرکتها.

در صورت اصلاح نرخ برق بانک دی از محل سودسازی شرکت تولید نیروی برق دماوند قابلیت شناسایی سود بالایی را دارد.

در نهایت استراتژی بعدی بانک دی، تمرکز بر سوپرمارکت مالی الکترونیک و نوآوری در مدل کسب و کار بانک و گروه با تمرکز به روی ارایه خدمات متمایز غیر مالی بوده که برای این منظور برنامههای اساسی طرحریزی شده است، درآمدهای غیرمشاع به عنوان یک درآمد نقدی، تأثیر بیشتری در سودآوری بانکها داشته و سهم عمده در ساختار درآمد بانکهای مطرح دنیا مربوط به درآمدهای کارمزدی است، در حالی که این موضوع در نظام بانکی ایران مغفول مانده است.

افزایش درآمدهای مشاع بانک «دی» نشان میدهد، بانک دی تلاش کرده تا با مطالعات و پژوهشهای بسیاری با تأکید بر شرایط درآمدی امروز اقتصاد کشور و قابلیت بانکی و با در پیش گرفتن سیاستهای کلان و ایجاد زیرساختهای لازم، ترکیب درآمدی خود را از درآمدهای تسهیلاتی به درآمدهای کارمزد محور بر مبنای خدمات تغییر جهت دهد و این امر باعث شده بانک دی نیز با طراحی هدفمند استراتژی، برنامهها و تبلیغات خدمات خود، کسب سهم بیشتر از این نوع درآمد در بازار را آغاز کند.

به نظر میرسد بانک دی با تمرکز بر جذب سپرده ارزان قیمت، کاهش مطالبات غیرجاری، اصلاح ترکیب منابع، کاهش قیمت تمام شده پول، اصلاح روشهای اعطای تسهیلات و حرکت به سمت ساختار بهینه داراییهای سودآور موفق به ایجاد ارزش آفرینی برای ذینفعان خود شود؛ و اگر چه در حال حاضر وضعیت صورتهای مالی در اثر اتفاقات گذشته، زیان ده بوده، اما با توجه به چشم انداز ترسیم شده بر مبنای برنامههای مدون استراتژیک، و فرصت بوجو آمده از طریق سازمان بورس اوراق بهادار و بانک مرکزی این زیان انباشته از طریق فروش داراییهای مازاد بانک، قابل جبران بوده و بانک را در مسیر رشد و تعالی قرار خواهد داد.

گزارش خطا

0 پسندیدم

ارسال نظر

اخبار روز

خبرنامه