موتور سودسازی "شخارک" روشن شد

مجتمع پتروشیمی خارگ در ابتدا تحت عنوان شرکت سهامی شیمیایی خارگ جهت بازیافت پروپان، بوتان، نفتا و گوگرد از گازهای استحصالی چاه های حوزه نفتی فلات قاره ایران با مشارکت پنجاه- پنجاه بین شرکت ملی صنایع پتروشیمی و شرکت آمریکایی آموکو AMOCO با سرمایه ای معادل 900 میلیون ریال تاسیس شد.

بنابر گزارش شرکت کارگزای نهایت نگر، طراحی واحدهای عملیاتی – ساختمانی، اوایل سال 1344 شروع و اواسط سال 1348 به پایان رسید.

در سال 1373 به منظور جلوگیری از سوختن گازهای سبک تولید شده در فرآیند مجتمع طرح احداث واحد متانول خارگ آغاز و در سال 1378 به بهره برداری رسید . خوراک مجتمع پتروشیمی خارگ روزانه 4 میلیون متر مکعب گازهای ترش همراه استحصال شده از استخراج نفت مناطق دریائی و خشکی شامل هیدروکربن های سنگین و ترکیبات گوگردی میباشد.

بنابراین پتروشیمی خارگ از 2 واحد اصلی به شرح زیر تشکیل شده است :

1 ) واحد تولید گاز مایع (L.P.G) شامل:

واحدهای کمپرسورها، واحد شیرین سازی، واحد نم زدائی، واحد جذب و تفکیک، واحد مرکاپتان زدائی، واحد بازیافت گوگرد، دانه بندی و انباشت ،واحد تصفیه بنزین بازیافتی مخازن، مخازن

2 ) واحد تولید متانول شامل:

واحد کمپرسورهای گاز خوراک، واحد ریفرمینگ، واحد تراکم گاز سنتز، واحد سنتز متانول خام، واحد قطیر، مخازن

ب) ترکیب سهامداران:

ج) بندهای حسابرسی

گزارش 6 ماهه حسابرسی پتروشیمی خارک حاوی 5 بند و به صورت مشروط است. در خصوص اجرای طرح متانول دوم 168میلیارد ريال به زیمنس پرداخت شده که خدمات مورد نظر صورت نگرفته است همچنین 507 میلیارد ريال بابت توربوژنراتور ها پرداخت شده که کالای مورد نظر به انبار کارخانه رسیده است.

همچنین 1664میلیارد ريال از فروش صادراتی وصول نگردیده که در مورد 1301میلیارد ريال از آن اقدامات قانونی صورت گرفته است. از این بابت شرکت ذخیره ای در حساب ها منظور ننموده است.

در بند دیگری به اختلاف نرخ گاز ترش مصرفی بین شرکت و شرکت ملی نفت اشاره شده است. در عموم موارد شرکت پتروشیمی خارک نرخ خوراک گاز ترش را همچون گاز طبیعی در حسابها منظور کرده در حالی که شرکت ملی نفت قیمت بالاتر اعلام کرده است. در 6 ماه نخست اختلاف حساب از این بابت 291میلیارد ريال بوده که شرکت در حساب ها آنرا منظور ننموده است.

د) ترازنامه

پتروشیمی خارک با سرمایه اسمی 2هزار میلیارد ريال سال مالی منتهی به اسفند ماه دارد. بر اساس ترازنامه 6ماهه در مقابل 10.938میلیارد ريال دارایی جاری، 9079میلیارد ريال بدهی جاری دارد.

از مجموع 1830میلیارد ريال موجودی نقد، 1328میلیارد ريال ارزی و عمدتا ارز کشور ژاپن و کره جنوبی است. این می تواند نشان دهنده آن باشد که بخش مهمی از محصولات شرکت به کشورهای مورد اشاره صادر میگردد.

حساب دریافتنی تجاری 6580 میلیارد ريال است که 5467 میلیارد ريال از آن ارزی است. همانطور که در بندهای حسابرسی اشاره شد 1664میلیارد ريال از مبالغ مورد اشاره راکد و سنواتی است که بابت آن ذخیره اخذ نشده است. به فرض سوخت شدن مطالبات، 832 ريال به ازای هر سهم برای شرکت هزینه در یک سال ایجاد میشود.

مبلغ دفتری 3866 میلیارد ريالی دارایی ثابت مشهود شامل 778 میلیارد ريال داراییهای تکمیل شده و 3088میلیارد ريال دارایی در جریان تکمیل است. داراییهای در جریان تکمیل عمدتا بابت طرح متانول دوم است که در 6 ماه اخیر تنها 215میلیارد ريال افزایش داشتهاند. بخشی از طرحها مانند افزایش کیفیت به مراحل بهره برداری نزدیک هستند همچنین یک نیروگاه گازی 72 مگاواتی توسط شرکت به زودی به بهره برداری می رسد اما طرح متانول دوم عملا بدون تزریق نقدینگی مانده و به نظر نمیرسد در چند سال آینده به نتیجه برسد. شرکت در خصوص اجرای این طرح هنوز به تصمیم قطعی و نهایی نرسیده است.

حسابهای پرداختنی پتروشیمی خارک، به میزان 3643 میلیارد ريال عمدتا به شرکت ملی نفت بابت خرید گاز ترش است که در بندهای حسابرسی به اختلاف حساب فی مابین اشاره شد. طبق گزارش حسابرسی 291 میلیارد ريال از اختلاف حساب مربوط به 6 ماه نخست سال جاری است. شرکت ملی نفت همچنان نرخ گاز ترش را 13 سنت و در مواقعی 3445 ريال اعلام میکند.

سود سهام پرداختنی عمدتا مربوط به سال مالی 1394 است و سود تقسیمی سالهای قبل پرداخت شده است. در سال 94 به هر سهم شرکت 2100ريال dps اختصاص یافته است.

نتیجه: ریسکهای این شرکت عدم وصول مطالبات و سوخت شدن ارقامی سنواتی است و همچنین ابهام در نرخ خوراک، مساله با اهمیت دیگری است که باید به آن توجه شود.

و) صورت جریان وجوه نقد

خالص ورود وجه نقد عملیاتی در شش ماه نخست 1169میلیارد ريال و سودعملیاتی 1435میلیارد ريال بوده است و طی این دوره 842میلیارد ريال سود سهام پرداختنی به سهامداران پرداخت شده است. شرکت 1221میلیارد ريال ورود وجه نقد بابت فروش سرمایه گذاری کوتاه مدت داشته که حاصل برداشت وجه سپرده گذاری شده نزد بانک است. ضمنا این شرکت 1000میلیارد ريال وام دریافتی طی سال گذشته را نیز نقدا بازپرداخت کرده و مجددا وامی اخذ ننموده است و نهایتا مانده وجه نقد شرکت رشد 520 میلیاردريالی داشته است. در مجموع وضعیت شرکت به گونه ای نیست که مجبور به اخذ وام باشد و با توجه به عدم تزریق وجه نقد در بخش داراییهای ثابت، پیشرفتی در طرح توسعه خود نیز نخواهد داشت و عملا طرح متانول دوم رها شده است.

هـ) صورت سود و زیان

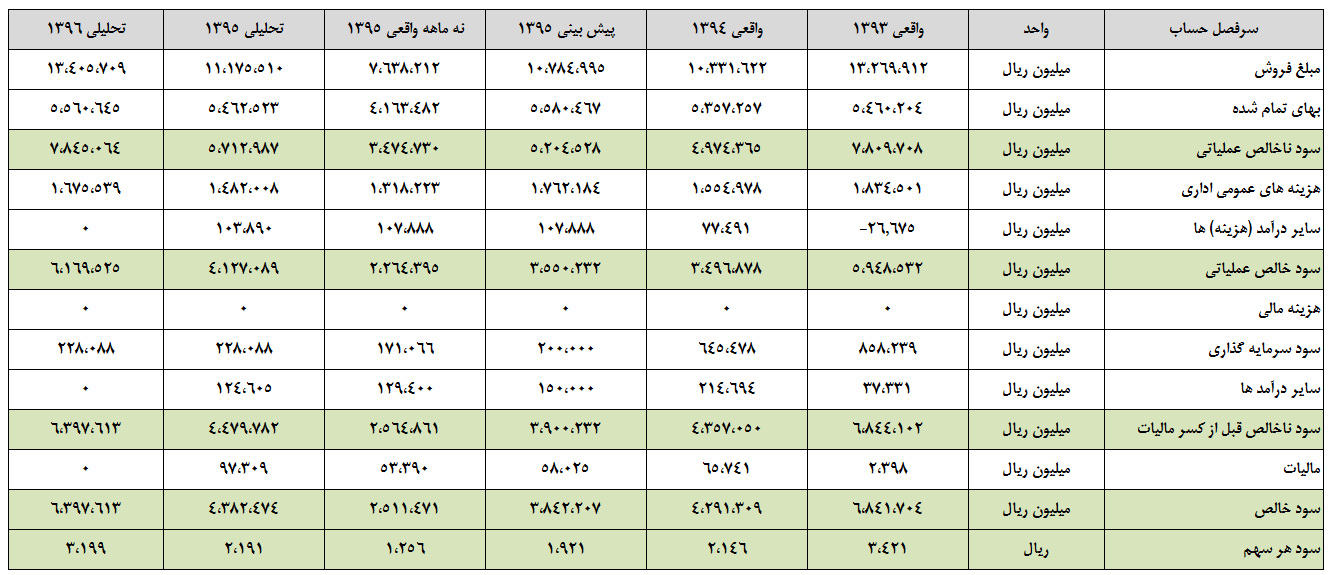

شرکت پتروشیمی خارک سود هر سهم خود برای سال جاری را 1921ريال پیشبینی کرده است. سود واقعی سال 93 و 94 به ترتیب برای هر سهم 3421ريال و 2146ريال بوده است. این سودآوری در سال 93 در فضایی ایجاد شده که نرخ جهانی متانول در آن سال اندکی بیش از یک میلیون تومان در هر تن بوده است در حالی که همکنون نرخ جهانی این محصول به بالای 1.3میلیون تومان در هر تن رسیده است.

پتروشیمی خارک حدود 60درصد از فروش خود را مدیون متانول و 40درصد دیگر را مدیون فروش LPG است بنابراین پروپان و بوتان نقش با اهمیتی در سودآوری شرکت ایفا می کنند و ازین حیث شخارک با هم گروهی های متانولی خود اندکی متفاوت است ضمنا تمایز دیگر شخارک در خوراک مصرفی است. پتروشیمی خارک از گاز ترش بهره می برد و به همین دلیل می تواند در کنار متانول، محصولاتی از رشته پالایشی هم داشته باشد اما همگروهی های دیگر این شرکت که از گاز طبیعی استفاده می کنند و تک محصول آنها متانول است.

رویکرد شرکت نفت در قبال گاز ترش با تصورات شرکت اندکی متفاوت است. شرکت نفت به این نوع گاز، گاز غنی شده میگوید بنابراین آنرا به قیمتی بیش از گاز طبیعی فاکتور میکند اما پتروشیمی خارک به آن گاز ترش میگوید و معتقد است چون حاشیه سود LPG کمتر از متانول است بنابراین نرخ آن باید کمتر از نرخ گاز طبیعی باشد.

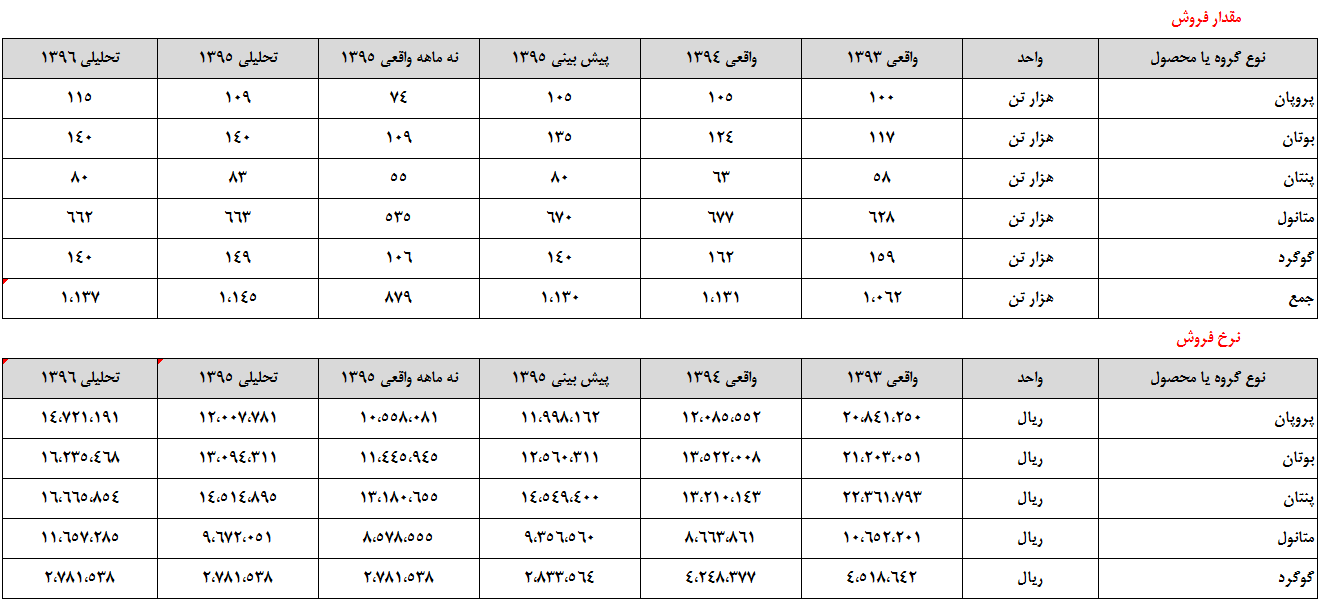

با این مقدمه نگاهی به وضعیت تولید و فروش شرکت و پیشبینی تحلیلی برای سال 1395 و 1396 خواهیم کرد:

نگاهی به مقدار واقعی تولید نه ماهه سال های 1391 تاکنون نشان از یک روند صعودی تولیدی دارد بنابراین با تغییراتی که در میزان بهره برداری از گاز و خوراک دهی ایجاد شده، تصور می شود که شرکت بتواند اندکی بیش از پیشبینی خود تولید و به فروش رساند که البته نگاهی به مقادیر نه ماهه نیز موید همین مطلب است. نرخ های فروش نیز کاملا روندی صعودی در نیمه دوم سال جاری داشتهاند، همکنون نرخ های واقعی در سطح جهانی 15درصد بیشتر از نرخ های واقعی دی ماه هستند.

در گزارش تحلیلی فرض کردیم که نرخ زمستان همچون دی ماه باشد و برای سال 1396 متوسط نرخ های فروش 10درصد کمتر از دی ماه باشد. این پیشبینی محافظه کارانه به دلیل عدم ثبات بازار جهانی و رعایت اصل احتیاط است. با این اوصاف مبلغ فروش شرکت به اعداد سال 1393 بسیار نزدیک میشود.

گاز ترش مصرفی هرچند در گزارش های اولیه توسط شرکت 8.5 سنت در هر مترمکعب فرض شده بود اما در پیشبینی تحلیلی و گزارش های جدید شرکت نرخ آن برای هر مترمعکب 3445ريال فرض گردید. برای سال 1396 نیز همین نرخ را مبنا قرار دادیم که در واقع یک فرض نسبتا بدبینانه است.

ضریب مصرف گاز نیز بر اساس واقعی سال های 1393 به بعد در نظر گرفته شد. به ازای هر تن محصول طی سال های اخیر 27 فوت مکعب گاز ترش مصرف شده که در پیشبینی شرکت 28 فوت فرض شده بود بنابراین به استناد واقعیات 3 سال اخیر، مقدار مصرف با این ضریب تعدیل یافت.

هزینه عمومی اداری با توجه به تناژ فروش صادراتی متانول برای هر تن صادرات 40 دلار در نظر گرفته شد و مبنای دلار بازار آزاد 40هزار ريال در نظر گرفته شد. درآمد سرمایه گذاری با توجه به واقعی دوره نه ماهه و سود بانکی تعدیل یافت اما سایر درآمدها به که دلیل تسعیر ارز بوده با فرض عدم رشد نرخ دلار به بیش از 40هزار ريال، صفر در نظر گرفته شد که این نیز فرضی نسبتا محافظه کارانه است.

نهایتا سود خالص هر سهم به شرح زیر تعدیل و برای سال 1396 پیشبینی شد:

مشاهده می گردد که سود تحلیلی سال 1396 عددی بسیار نزدیک به واقعی سال 1393 خواهد بود. مفروضات تحلیلی تا حد زیادی محافظه کارانه است بنابراین بر اساس نظر تحلیلگر اگر نرخ های واقعی LPG تحویل ژاپن و متانول تحویل چین بر اساس نشریه پلتس در تاریخ نگارش تثبیت شوند، سود شخارک به مراتب بیش از این اعداد خواهد بود. مقادیر تولید نیز با فرض 15روز اورهال در کلیه خطوط فرض شده و با مقادیر واقعی تولید ماهانه دی و 9 ماه قبل از آن تطبیق داده شده است.

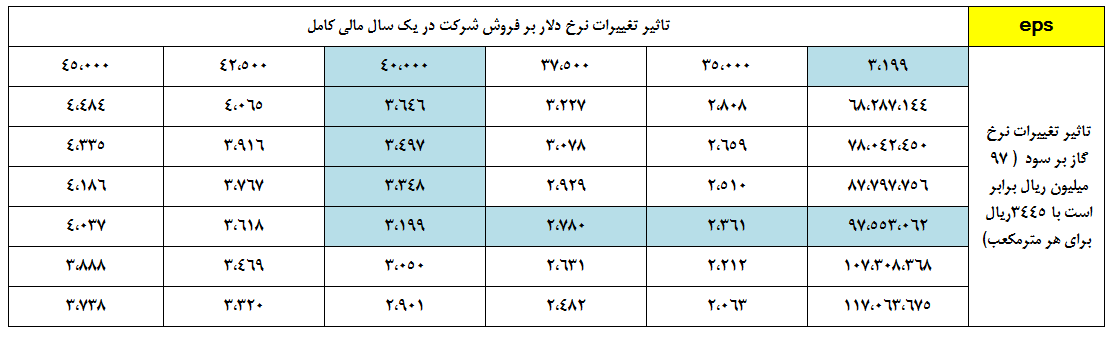

با توجه به تغییر تحولات نرخ دلار ( یا نرخ بازار جهانی) و همچنین عدم تعیین تکلیف نرخ گاز مصرفی تا تاریخ نگارش این تحلیل، جدول تحلیل حساسیت سود بر اساس تغییر نرخ دلار و گاز مصرفی به شرح زیر ارائه میشود:

در جدول فوق افزایش 5000ريالی دلار نسبت به آنچه در بودجه فرض کرده ایم سود را از 3199ريال به 4037ريال خواهد رساند. به عبارتی افزایش نرخ جهانی به میزان 12.5درصد سود را به بالای 4000ريال می رساند. بنابراین اگر متوسط نرخ های فروش سال 1396 در سطح دی ماه 1395 باقی بماند، سودآوری به بالای 4000ريال در هر سهم می رسد. نتیجه اینکه شخارک بسیار حساس به نرخهای فروش است. میانگین نرخ نه ماه نخست بسیار پایین تر از دی ماه است، این باعث می شود شرکت با تداوم وضعیت دی ماه پتانسیل رشد 2 برابری سود داشته باشد.

تنها ریسک شرکت بحث عدم وصول مطالبات است که شرکت در سال 96 تصمیم بگیرد علی رغم تعدیل مثبت عملیاتی اما بابت آن ذخیره بگیرد، معمولا شرکت ها در چنین مواقعی مدیریت سود میکنند. به طور کلی در این تحلیل برای سال 1396 قیمت جهانی متانول 291دلار و قیمت پروپان و بوتان به ترتیب 368 دلار و 406 دلار فرض شده که نسبت به قیمت جهانی در مقطع فعلی بسیار پایینتر است.

با کلیک بر روی لینک زیر می توانید از دیگر تحلیل های کارگزاری نهایت نگر بهره مند شوید:

http://www.ershan.ir/analysis/latest

تحلیلگر : ولید هلالات – ساناز صمدی