حساسیت بالای تازه وارد بورس / چرخ «شغدیر» آرام میچرخد

به گزارش واحد سنجش و راه حل های رفتاری در بازار (آبسیم) بورس نیوز، شرکت پتروشیمی غدیر در اواسط تیر ماه سال جاری وارد جریان معاملات بازار سرمایه شد و از آن زمان تاکنون بازدهی جالب توجه 198 درصدی را عاید سهامداران خود کرده است. این شرکت حدود 22 درصد از بازار PVC را در داخل کشور در اختیار دارد که در نیمه نخست سال جاری 50 درصد آن را به کشورهای همسایه و هند فروخت.

تحلیل فاصله ساختار فروش از اختلاف فاحش در امر تولید حکایت می کند. این اختلاف از بهای تمام شده نشات می گیرد؛ جایی که در «پتروشیمی غدیر» 84 درصد کل فروش را آب می کند. میانگین گروه که متشکل از 7 شرکت پتروشیمی دیگر است، 45 درصد از فروش خود را به پای بهای تمام شده می گذارد.

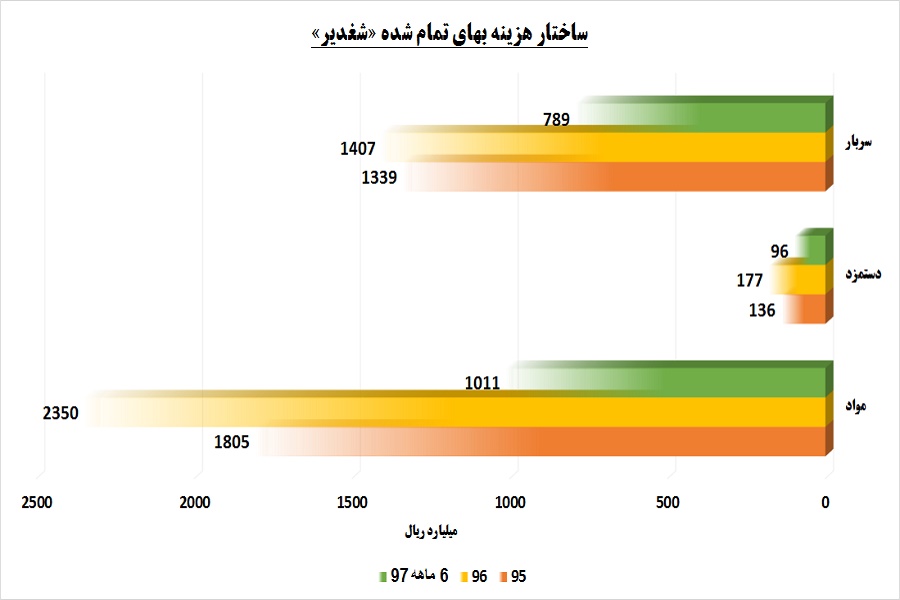

اغلب بهای تمام شده «شغدیر» در مواد مستقیم مصرفی جمع شده و سربار نیز پا به پای مواد مصرفی پیش می آید. عمده عوامل بهای تمام شده شرکت، هزینه خوراک است.

با توجه به این که نهاده هاي تولید نقش بسزایی در قیمت تمام شده محصول ایفا می کنند، هر گونه افزایش قیمت و عدم مدیریت صحیح آن، شرکت را به مخاطره می اندازد. به علاوه، حاشیه سود پایین و عدم تعیین قیمت فروش توسط شرکت، به این موضوع دامن می زند. برای جبران این نقیصه، باید بین نهاده هاي تولید و قیمت فروش رابطه مستقیم وجود داشته باشد.

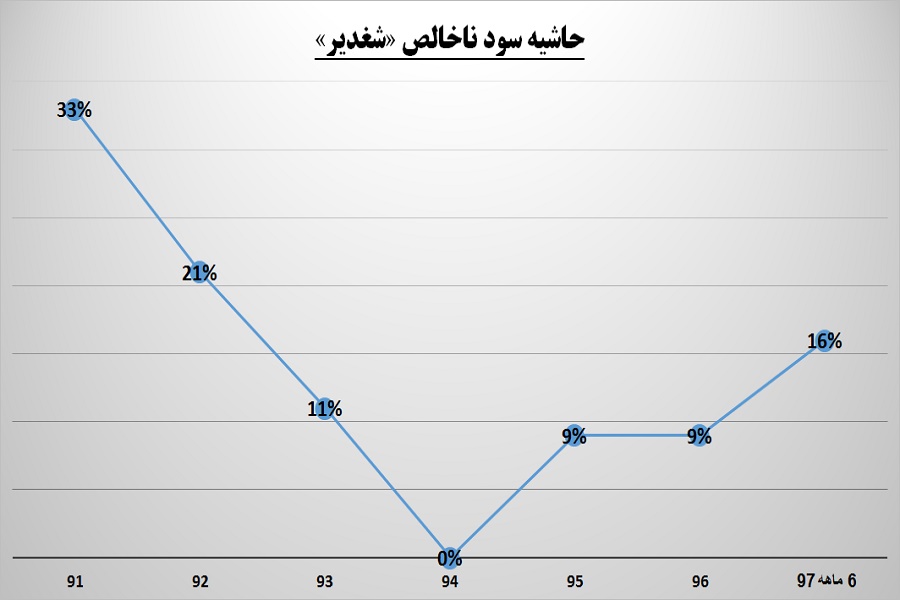

در شرایطی که میانگین گروه حاشیه سود 54 درصدی دارند، «شغدیر» طی روندی صعودی در سال های اخیر، در محدوده 16 درصد قرار گرفته است.

دیگر عقب افتادی این پتروشیمی نسبت به گروه، عدم کسب درآمد از سایر محل های عملیاتی است که باید برای جذب حاشیه سود خالص بالاتر، به این بخش توجه بیشتری نماید.

شایان ذکر است که «شغدیر» در نظر دارد همچون دو سال گذشته بیش از سقف ظرفیت اسمی تولید نماید و بازارهای جدید را تحت کنترل خود درآورد.

با توجه به اینکه مبناي محاسبه خوراک و قیمت گذاری محصولات بر اساس نرخ سامانه نیما تعیین می شود و همچنین شرکت داراي فروش صادراتی است، بنابراین ریسکی از سمت نوسانات نرخ ارز متوجه شرکت نمی گردد. اما از آن جا که میزان تولید و هزینه هاي سربار و حقوق و دستمزد ثابت هستند، در صورت کاهش قیمت محصولات، سود این شرکت پتروشیمی افت خواهد کرد.

در مجموع می توان چنین نتیجه گیری کرد که چون عمده عوامل تشکیل دهنده بهای تمام شده «شغدیر»، خوراک و یوتیلیتی دریافتی است، درصورتی که بین مبنای قیمت گذاری بورس کالا بر روی محصول، منطبق با مبنای محاسبه نرخ خوراک و حامل های انرژی باشد، شرکت را دچار مشکل چندانی نخواهد شد؛ در غیر این صورت، میزان عایدی به شدت تحت تاثیر قرار خواهد گرفت.