«دنیای اقتصاد» از نتایج یک پژوهش برای اصلاح ساختار اقتصادکلان ایران رونمایی میکند

بسته سه زمانه تورم زدایی

دنیای اقتصاد: پژوهشکده پولی و بانکی با تهیه و انتشار یک مطالعه پژوهشی جامع، «چارچوبی برای اصلاح سیاستگذاری پولی در ایران» را ارائه و پیشنهاد کرد.

این پژوهش بیان میکند که اصلاح سیاست پولی، نیازمند اصلاح سیاستهای کلان اقتصادی کشور است تا در چارچوب این اصلاح، روابط بانک مرکزی با دستگاههای دیگر و بهخصوص دولت، چارچوببندی شود و با پیریزی «قواعد مالی»، از اثرات بیانضباطی مالی بر سیاستهای پولی جلوگیری شود. پس از اصلاح سیاستهای کلان، اصلاح سیاستهای پولی نیز در سه سطح متفاوت، به ترتیب برای «تقویت اختیارات بانک مرکزی»، «ارتقای نظام سیاستگذاری» و «افزایش کارآیی سیاستگذار پولی» انجام گیرد. مطالعه حاضر با ارجاع به مطالعات بینالمللی، تاکید میکند که بانک مرکزی نیازمند «اولویتیابی» بین اهداف خود است و با استناد به یافتههای اقتصادی، توصیه میکند که هدف «کنترل تورم» در اولویت اصلی نسبت به اهداف دیگر قرار بگیرد و به این منظور بانک مرکزی از رژیم «هدفگذاری تورم» استفاده کند در گام بعدی، پژوهش انجام شده خواستار این موضوع میشود که هدفگذاری تورم در چند گام صورت بگیرد؛ به طوری که در گام نخست، «هدفگذاری دوگانه» با تمهید یک نظام کریدور ارزی (برای کنترل نوسان ارزی و کنترل نوسانهای خارجی) همزمان با تنظیم نرخهای سود (کنترل نوسانهای داخلی) انجام بگیرد و در فاز بعدی، پس از اینکه پیشنیازهای نهادی و قانونی تمهید شد و بانک مرکزی «ابزارهای قیمتی» لازم را مثل «نرخهای سودانعطافپذیر» به دست آورد، بانک مرکزی «هدفگذاری منعطف» را مشابه نظامهای سیاست پولی اقتصادهای توسعه یافته، در دستور کار خود قرار دهد. این تحقیق از سوی «احمدرضا جلالی نائینی» مدیر گروه پولی و ارزی پژوهشکده پولی و بانکی و «محمدامین نادریان»، از کارشناسان پژوهشکده انجام شده است.

انحراف سیاستها و لزوم اولویتدهی به تورم

این تحقیق مفصل، در مقدمه خود به روند شکلگیری و تکامل نهاد «بانک مرکزی» در اقتصاد جهان پرداخته و نقشهای مختلفی را که این نهاد در قرون و دهههای اخیر بهعهده گرفته، بررسی کرده است. به گفته این تحقیق، نهایتا طی چهار دهه گذشته بانکهای مرکزی تمایل بیشتری به اجرای «سیاستهای قاعدهمندپولی» سپس به سمت «رویکرد هدفگذاری تورم» داشتهاند. بر این اساس، رویکرد غالب فعلی در اقتصادهای توسعهیافتهتر، بر محورهایی چون «استقلال (خودمختاری) بانک مرکزی»، «اولویت کنترل تورم» و «استفاده از ابزار سیاستی غیرمستقیم و مبتنی بر بازار (مانند نرخهای بهره کوتاهمدت)» استوار شده است. بر اساس رویکردهای نوین، «نرخهای تورم پایین به بهبود تخصیص منابع میانجامد و در نتیجه، برای مساعدت به تولید و اشتغال ارجح آن است که توجه سیاستگذار پولی بر کنترل تورم (یا ثبات) قیمتها معطوف باشد». این تحقیق با استناد به مطالعات جهانی، دلایل متعددی را برای اثبات این موضوع که اولویت اصلی بانک مرکزی باید «کنترل تورم» باشد، ارائه کرده است.

پس از این مقدمه، پژوهش صورت گرفته توضیح میدهد که بر این مبنا، «مقایسه بین نرخهای هدفگذاریشده برای تورم و نرخهای تحققیافته برای تورم، به مهمترین معیار برای ارزیابی عملکرد بانکهای مرکزی تبدیل شده است» و سپس با استفاده از این معیار، به ارزیابی عملکرد سیاستهای پولی ایران (با توجه به هدفگذاری تورم در برنامههای پنجساله توسعه) پرداخته است. این بررسی نشان داده است که به جز برنامه پنجم (1389 تا 1394) که اصلا هدفگذاری نرخ تورم برای آن صورت نگرفت، فقط در دوره برنامه سوم نرخ تورم در سطحی پایینتر از مقادیر هدفگذاریشده محقق شد و در باقی دورهها، مقادیر تورم به میزان قابل توجهی بالاتر از سطوح هدف قرار داشت و مجموعا نیز، متوسط نرخ تورم در این سالها بیشتر از 20 درصد بود. موضوعی که «نشانگر انحراف نظاممند، مستمر و قابل توجه عملکرد سیاستهای پولی از اهداف در یک دوره زمانی نسبتا بلندمدت» و لذا «عدم موفقیت سیاستگذار پولی در دسترسی به اهداف، بهویژه در مورد نرخ رشد نقدینگی و تورم» تلقی شده است.

پژوهشکده پولی و بانکی در این تحقیق خود، به جستوجوی علل عدم موفقیت بانک مرکزی در سه دهه گذشته در زمینه دستیابی به اهداف رفته است و در توضیح دلایل این مساله، به پنج مورد اساسی اشاره کرده است: نخست؛ «تعدد اهداف بانک مرکزی و مشخص نبودن اولویتها»، دوم؛ «در دسترس نبودن ابزارهای پولی و اختیارات ضعیف بانک مرکزی در استفاده از ابزارها»، سوم؛ «نبود نهادهای مالی توسعهیافته و بازارهای عمیق مالی، از جمله بازار بین بانکی، بازار بدهیها و در اختیار نداشتن ابزارهای کارآ بهویژه ابزارهای قیمتی» چهارم؛ «مستحکم نبودن تعهد سازمانی در بانک مرکزی نسبت به اهداف اعلامشده» و پنجم؛ «عدم شناخت کافی نسبت به سازوکار انتقال اثر سیاست پولی و فقدان پارادایم فکری غالب در سیاستگذاری پولی».

پس از اشاره به این موانع، محققان تاکید میکنند که «حل مشکلات فوق تنها در گرو اصلاحات درونی در ساختار و رویکرد سیاستگذاری بانک مرکزی نیست و بهبود نظام سیاستگذاری پولی در قالب اصلاح نظام سیاستگذاری کلان اقتصادی ـ سیاسی در کشور ضروری است» و برای این منظور، باید از اصلاح «رابطه بین نظام سیاستگذاری کلان اقتصادی با نظام سیاستگذاری پولی» آغاز کرد. بر این اساس، پژوهش ارائه شده توضیح میدهد که برای حل نارساییهای کنونی سیاستگذاری پولی، لازم است اصلاحاتی سلسله مراتبی و از بالا به پایین در سه سطح متفاوت به ترتیب برای «تقویت اختیارات بانک مرکزی»، «ارتقای نظام سیاستگذاری» و «افزایش کارآیی سیاستگذار پولی» انجام گیرد.

1- تفویض اختیارات به بانک مرکزی

بر اساس مطالعه صورت گرفته، یکی از چالشهای اصلی بانکداری مرکزی این است که معمولا مقام پولی با وسوسه انبساط پولی (مساله ناسازگاری زمانی) از سوی دولت (برنامهریز مرکزی) مواجه است که «بهدلیل جلونگر بودن انتظارات جامعه، باعث شکلگیری تورش تورمی میشود، بدون آنکه بر تولید و اشتغال و بنابراین بر سطح رفاه عمومی اثر داشته باشد». برای مقابله با این مساله یعنی «ناسازگاری زمانی سیاست پولی»، روشهای متعددی مطرح شده است که در حال حاضر، روش «قاعده» موثرتر از روشهای دیگر تلقی میشود.

بنا بر مطالعات این تحقیق، منافع متعارض گروههای مختلف جامعه از ناحیه تورم (مثلا بازنشستگان در مقابل موسسات مالی) و تلاش دولت برای جلب محبوبیت بیشتر، ممکن است دولت را به استفاده از ظرفیت سیاست پولی برای جلب رای و ایجاد اشتغال کوتاهمدت ترغیب کند. در نتیجه، نوعی تضاد منافع بین دولت و بانک مرکزی شکل میگیرد. این تحقیق، سپس با بیان اینکه «در غیاب پشتیبانی سیاسی، استقلال بانک مرکزی کمرنگ خواهد شد»، اثربخشی «سیاست قاعدهمند» روی جلوگیری از «ناسازگاری زمانی» را مورد سوال قرار داده است. بهخصوص، توجه به این نکته مهم است که «استقلال» بانک مرکزی، دارای دو سطح مختلف است که سطح قویتر آنکه در ایران رایج نیست، «استقلال بانک مرکزی در انتخاب اهداف» را هم علاوهبر «خودمختاری در انتخاب ابزارها» (امری که این تحقیق به آن استقلال نسبی میگوید) به رسمیت میشناسد. پژوهش صورت گرفته پس از بیان این چالشها، نتیجه میگیرد که اصلاحات باید از سطوح تصمیمگیری بالا به پایین باشد و بهخصوص روی ارتباط دولت و بانک مرکزی تاکید میکند.

1-1- هدایت سیاست پولی: پژوهش صورت گرفته بیان میکند که برخلاف «نظریه پولیون»، اقتدار و انضباط سیاستهای پولی کافی نیست و قاعدهمندی و انضباط سیاستهای مالی نیز ضروری است. این تحقیق سپس با ارائه مدلی برای بازنمایی چگونگی اثرگذاری هدفگذاری رشد بر تورم، بیان میکند که «تعیین و هدفگذاری نرخ رشد بالاتر از سطوح قابل تحقق، خودبهخود به عاملی برای تورش تورم تبدیل میشود». موضوعی که فشارهای اجتماعی و رویکرد سیاسی دولت در آن نقش عمده دارد. موضوع قابل توجه در این بخش، توجه به عامل «کیفیت نهادی» است که اگر به دلایلی مثل «رشوه گرفتن کارکنان دولت یا ماموران مالیاتی»، این عامل ضعیف باشد، موجب میشود که سطوح تورمی پایینتر بهعنوان هدف، دشوارتر حاصل شوند.

1ـ۲- انتصاب سیاستها و ماموریتها: این بخش از تحقیق پس از اشاره به اینکه «سیاستهای مالی دولت و بودجههای متکی بر درآمدهای نفتی باعث شده است که سیاست پولی تحت تاثیر عملیات مالی ـ بودجهای دولت باشد»، میگوید «بانک مرکزی با مشکل تامین عدم تعادلها و کسریهای پنهان و آشکار بودجه دولت روبهرو است». موضوعی که موجب میشود پژوهش انجام شده تاکید کند: «گام اول در ایجاد یا اصلاح ساختار سیاستگذاری پولی، تفکیک و انتصاب سیاستهای پولی و مالی و تفویض اختیار به مقام پولی است.» ولی با وجود اینکه در ایران نیز مثل سایر کشورها، «تفویض اختیار از حکومت به بانک مرکزی و انتصاب سیاست پولی به این دستگاه با تعیین ماموریتها و اهداف مقام پولی (از طریق مکانیزم شورای پول و اعتبار) همراه است»، اما مشکلی که در کشور وجود دارد اینکه «بانک مرکزی دارای ماموریتهای چندگانه، اما بدون تعیین اولویتها است». این پژوهش، توصیه میکند که برای اصلاح وضعیت این بخش، «مشخص کردن اولویت اهداف بانک مرکزی براساس دانش تخصصی و شرایط جاری کشور» مورد توجه کنیم.

1ـ۳- قاعدهمندی سیاست مالی: این پژوهش با تاکید بر اهمیت انضباط و قاعدهمندی سیاستهای مالی برای انضباط سیاستهای پولی، توضیح میدهد که «تعهد به قاعدهمندی سیاست مالی، نوعی پیشتعهد به سیاست کنترل تورم است». به گفته نویسندگان، «با توجه به اهمیت سیاستهای مالی، برخی اقتصاددانان گرایش به نظریه مالی سطح قیمتها دارند که در چارچوب آن، برای کنترل تورم لازم است که مالیه عمومی تعادل پایدار داشته باشد» با این حال، این پژوهش با استناد به مطالعات صورتگرفته و تجربه ایران، میگوید «پایه پولی (ابزار اصلی سیاست پولی) بهطور قابلتوجهی تحت تاثیر عملیات بودجهای ـ مالی دولت قرار دارد و فقدان یک قاعده مالی مناسب و تنظیمات لازم میان سیاست مالی و پولی، مناسب باعث شده است که غالبا بانک مرکزی اختیار کافی برای استفاده از ابزارهای پولی برای کنترل تورم نداشته باشد.»

مطابق این متن، تمرکز اصلی قواعد مالی بر «تقید و پایداری مالی برای محدود ساختن اختلالات بودجهای متاثر از تصمیمات و فشارهای سیاسی»، «جلوگیری از افزایش نامتعارف مخارج خصوصا در دورانهای رونق اقتصادی»، «ثبات شرایط اقتصاد»، «حفظ اندازه دولت» و «عدالت بیننسلی» است. این پژوهش سپس به کشورهای صادرکننده نفت یا منابع طبیعی اشاره میکند که در آنها، حتی رعایت قواعد مالی نیز بهدلیل «اثرپذیری از درآمدهای ارزی غیرقابل پیشبینی» ممکن است کارساز نباشد و سیاست پولی منضبط را تضمین نکند. برای حل این چالش، استفاده از راهحل «قاعده درآمد دائمی» با تاکید بر «اختصاص سالانه سهمی ثابت از ثروت ناخالص دولت (مثل ثروت نفتی) به بودجه» پیشنهاد شده است.

2- ارتقای نظام سیاستگذاری پولی

این پژوهش میگوید که با این فرض که اصلاحات در مرحله نخست (تفویض اختیارات به بانک مرکزی) صورت گرفته و ماموریت و اهداف این نهاد کاملا مشخص شده و بانک مرکزی از خودمختاری (استقلال) برخوردار شده است، میتوان وارد بحث «اصلاح نظام سیاستگذاری پولی در سطح بانک مرکزی» شد که اولین موضوع در رابطه با آن، «پاسخگویی بانک مرکزی» است. به گفته این تحقیق، «همانطور که استقلال بانک مرکزی راهکاری برای محدود کردن دولت است، پاسخگویی در قالب اهداف اعلام شده نیز، راهکاری برای محدودکردن استفاده سیاستگذار پولی است». این پژوهش در این بخش پیشنهاد میکند که «مشخص کردن رویکرد، اهداف و چارچوب سیاست پولی، ارائه توضیحات درباره سیاستهای پولی اتخاذ شده و توجیه منطق آنها در قالب سیاستهای ارتباطی بانک مرکزی اقدامی برای ارتقای سطح پاسخگویی بانک مرکزی ایران به عموم مردم است». برای سازوکارهای پاسخگویی نیز، مواردی از قبیل «نظارت توسط دولت یا مجلس» و «گزارش در خصوص فاصله شاخصهای عملکردی با شاخصهای هدف» تعریف شده است و در حوزه سازوکارهای غیررسمی نیز به مواردی مثل «ارزیابی صاحبنظران از عملکرد بانک مرکزی) و «بررسیهای حرفهای و علمی از طرف ناظران بانک مرکزی» اشاره شده است.

2-1- کمیته سیاستگذاری پولی: در این پژوهش به برخی پیشنهادهای اصلاحی در قانون پولی و بانکی اشاره شده است. در پیشنویس قانون جدید بانک مرکزی که به دولت تقدیم شده است، شورای پول و اعتبار شامل دو کمیته اصلی سیاستگذاری پولی و ارزی و ثبات مالی است که تفکیک این دو وظیفه، با توجه به تجربه بحران مالی اخیر جهان و خروج از این بحران، صورت گرفته است. پژوهش انجام شده نیز با تایید این لایحه، تاکید میکند به دلایلی مثل «کاهش هزینههای هماهنگی» و «واکنش سریع به ریسکهای سیستماتیک»، بهتر است که «بانک مرکزی مسوولیت نظارت بر عملکرد بانکها و موسسات اعتباری و نیز نظارت بر سیاستهای ثبات مالی را عهدهدار باشد». تفکیک ساختار تصمیمگیری بانک مرکزی به این دو بخش، زمینه را برای «تعیین اهداف پولی توسط یک نهاد مشخص»، «تعیین ابزارهای لازم برای رسیدن به اهداف» و «اولویتبندی بین اهداف بانک مرکزی» فراهم میکند.

مطابق متن ارائه شده از سوی پژوهشکده در قالب این تحقیق، «پیشنهاد میشود که کمیته سیاستگذاری پولی بهعنوان مرجع سیاستسازی و تصمیمگیری بانک مرکزی به ریاست رئیس بانک مرکزی و عضویت معاونان پولی و ارزی، وزیر اقتصاد، معاون برنامهریزی رئیسجمهور، دادستان کل کشور، دو تن از نمایندگان مجلس، دو اقتصاددان متخصص در زمینههای سیاستگذاری پولی و ارزی و دو شخص حقیقی منتخب بانکها بدون حق رأی، تشکیل شود. هدف از این بازنگری در نحوه تعیین اعضای شورای پول و اعتبار، کمکردن نفوذ و وزن نظرات بخش مالی و انعکاس وسیعتر دیدگاههای بدنه کارشناسی بانک مرکزی در تصمیمات شورای پول و اعتبار است». علاوهبر این، برای طراحی «کمیته سیاست پولی» نیز این مطالعه پیشنهاد کرده است که چنین کمیتهای «مانند بسیاری دیگر از نهادهای مشابه در بانکهای مرکزی جهان، برای بررسی وضعیت فعلی و رصدکردن روندهای اقتصادی در زمانهای از پیش تعیینشده (چهار یا شش مرتبه در سال) جلسه خواهد داشت. در این رابطه بخشهای اقتصادی، ارزی، بانکی و اعتباری گزارش وضعیت موجود و پیشبینیهای کوتاهمدت را برای اطلاعرسانی و مشورت جهت اتخاذ سیاستهای مقتضی در قالب استراتژی کلی سیاست پولی ارائه میکنند».

2-2- محیط سیاستگذاری و انتخاب رژیم: پس از اینکه بانک مرکزی از قدرت لازم در زمینه انتخاب اهداف، ابزارها و اولویتها برخوردار شود و با تبدیل شدن به «برنامهریز اجتماعی» به نهادی پاسخگو در قبال دولت نیز تبدیل شود، این پرسش مطرح خواهد شد که بانک مرکزی چگونه باید از طریق این ابزارها، اهداف خود را محقق کند؟ به سازوکار و چارچوبی که بانکهای مرکزی از طریق آن این ارتباط را سامان میدهند، «رژیم سیاستگذاری» گفته میشود. این رژیم تا حدود زیادی به ویژگیهای اقتصادی هر کشور بستگی دارد و بهخصوص در کشورهای در حال پیشرفت مثل ایران، از مسائلی مانند «چرخهای بودن سیاستهای اقتصادی»، «اثرپذیری از تکانههای عرضه و نوسانات بخش خارجی»، «کمعمق بودن بازارهای مالی»، «اعتبار پایین در ثبات قیمتها و ریسک نکول»، «بیثباتی نرخهای ارز»، «اثرات ترازنامهای ناشی از عدم تطابق ارزی» و مواردی از این دست، اثر میگیرد که برای ایران بهطور خاص، چالشهای دیگری مثل «مسائلی ناشی از وابستگی به نفت» و «تطبیق با قوانین بانکداری بدون ربا» نیز وجود دارد.

پژوهش ارائه شده پس از تاکید بر لزوم توجه به این محیط و ساختار، اضافه میکند که برای تعیین استراتژی سیاست پولی، مقام پولی باید از میان رژیمهای سیاستی «لنگر پولی»، «لنگر ارزی»، «هدفگذاری تولید ناخالص اسمی» و «هدفگذاری تورم»؛دست به انتخاب بزند. این تحقیق پس از بیان تجارب ناموفق یا مبهم کشورها در مواردی از سه گزینه نخست، تاکید میکند که «اما اتخاذ چارچوب هدفگذاری تورم در کشورهای در حال پیشرفت به کاهش متوسط نرخ تورم، تلاطم تورم و نوسان تولید انجامیده است».

2-3- قاعده، استصواب و هدفگذاری تورم منعطف: در ادبیات مرسوم بانکداری مرکزی، قاعدهمندبودن سیاستها منجر به زیان اجتماعی کمتری میشود. در این چارچوب، قاعده مانند محدودیتی است بر عملکرد استصوابی سیاستگذار. در عمل بانکهای مرکزی هیچ زمانی، سیاستهای خود را بر اساس یک قاعده تغییرناپذیر و غیرمنعطف دنبال نکردهاند. روش اجرایی آنها ترکیبی از استصواب در کوتاهمدت با یک راهبرد بلندمدت است. انعطاف یا استصواب در کوتاهمدت برای داشتن آمادگی لازم جهت واکنش به تحولات اقتصادی و شوکهای پیشبینی نشده است، اما اتخاذ راهبرد بلندمدت برای ایجاد انضباط و اعتباربخشیدن به سیاستهای پولی است. پژوهش انجام شده پس از بیان مزیتهای این رویکرد و راهبرد کلی «هدفگذاری تورم»، این موضوع را نیز تذکر میدهد که «در ادبیات هدفگذاری تورم، داشتن نرخ ارز منعطف برای آنکه سیاست پولی داخلی بتواند شرایط پولی و تورم را تعیین کند، مورد تاکید بوده است».

2-4- استراتژی حداقل پشیمانی: مطالعه انجام شده در معرفی این استراتژی میگوید: «حداقل اصلاحات در هر محیط سیاستی تعهد به یک لنگر اسمی است، اما چه لنگری؟ بانکهای مرکزی به این نتیجه رسیدند که به جای آنکه تورم را غیرمستقیم و از طریق هدف میانی کنترل کنند، بهتر است که بهطور مستقیم به تورم (لنگر اسمی) واکنش نشان دهند. تعهد به این لنگر در کشورهای در حال پیشرفت باعث کاهش تورم شده است». به گفته محققین، در گام نخست این استراتژی و چون شرایط به گونهای نیست که بهعنوان مثال، «هدف تورمی را بر اهداف دیگر (نرخ ارز و تولید) مسلط کنند»، در نتیجه راهکار «هدفگذاری تورم سبک» (ITL) را دنبال میکنند. این راهکار، یک رویکرد سیاستگذاری پولی التقاطی است نه یک چارچوب مشخص سیاستی، اما برای گذار به مرحله بعدی قابل استفاده است. برای بسترسازی دوران انتقال و گذار به مرحله دوم (پس از ITL) اقداماتی به این شرح لازم است: «داشتن حداقل یک ابزار اصلی تا مقام پولی بتواند فعالان بازار را از منظر سیاست پولی مطلع و انتظارات تورمی را کنترل کند، کاهش بازه نرخ تورم، بیان شفاف سیاستها به عموم در چارچوب سیاست ارتباطی و تعهد به اهداف جهت کسب وجهه». این پژوهش در ادامه به این پرسش مهم پاسخ داده است که «آیا حرکت به سوی شناورکردن نرخ ارز برای جهتدادن سیاست پولی به شرایط داخلی و تورم در مرحله دوم تصمیم صحیحی است یا آنکه باید به مرحله نهایی (هدفگذاری تورم منعطف) موکول شود؟»

2-5- مدیریت نوسانات نرخ ارز: بر اساس پژوهش صورت گرفته، تجربه بحران اخیر نشان داد که کنترل نرخ تورم تنها هدفی نیست که بانک مرکزی باید برای ایجاد شرایط مساعد رشد اقتصادی دنبال کند، چرا که اگر نوسانات نرخ ارز هم در تولید و تخصیص منابع، اختلال ایجاد کند، کنترل نوسانات آن نیز به ایجاد فضای کلان مناسب برای رشد اقتصادی کمک میکند. در کشورهایی که حساب سرمایه نیمهبسته است و پول داخلی و خارجی جایگزین کامل نیستند (مانند ایران)، بانکهای مرکزی بالقوه دو ابزار سیاستی دارند: نرخ بهره و مداخله در بازار ارز.

2-6- ملاحظات نرخ ارز در کشورهای در حال پیشرفت: در چارچوب الگوهای استاندارد برای اقتصادهای باز کوچک با نرخهای ارز شناور که مبتنی بر فروضی مانند بدون اصطکاک بودن بازار دارایی و چسبندگی قیمت کالاهای داخلی هستند، سیاستگذار پولی با تثبیت تورم از طریق ابزار نرخ بهره، ثبات همزمان داخلی و خارجی اقتصاد را فراهم میآورد، اما نظریات اخیر، با مطرح کردن اصطلاحات «ترس از شناوری» و «گناه نخستین» بر این اعتقادند که کشورهای در حال پیشرفت بهدلیل برخورداری از ویژگیهایی مانند سرعت بالای گذار نرخ ارز و عدم تطابق ارزی (جانشین کامل نبودن داراییهای داخلی و خارجی) با مشکلات اعتبار سیاستها و انقباضی بودن تضعیف نرخ ارز مواجه هستند. در این کشورها، «بازشدن اقتصاد باعث میشود شوکهای خارجی (مثل تکانههای قیمتی بازارهای بینالمللی کالا) و نوسانات بازارهای مالی، از کانال نرخ ارز بر متغیرهای داخلی اقتصاد مانند تولید و تورم اثر بگذارند». همچنین، «بهدلیل اثرپذیری نرخ ارز از نرخ بهره، میزان تاثیرگذاری نرخ بهره اسمی بر تقاضای کل بیشتر از اقتصاد بسته باشد».

با توجه به چنین ملاحظاتی، پژوهش انجام شده نتیجه میگیرد که «سیاستگذار پولی در چارچوب هدفگذاری تورمی استاندارد برای یک اقتصاد باز کوچک استاندارد، نرخ بهره اسمی را در واکنش به نوسانات تورم در مقایسه با نوسانات تولید، به میزانی کمتر افزایش خواهد داد. زیرا نرخ بهره از کانال نرخ ارز اثر بیشتری بر تورم دارد تا از مجرای تقاضای داخلی».

این ویژگیها باعث میشود که تورم در این کشورها بهصورت برونزا و غیرقابل پیشبینی نوسان داشته باشد و بنابراین هدفگذاری و تعهد نسبت به تورم، بسیار مشکل باشد. برای حل این مساله، نظریات جدید توصیه میکنند که چنین اقتصادهایی، «به جای تعهد نسبت به تورم رایج، اقلام انرژی و مواد غذایی را از شاخص تورم حذف کنند و شاخص تورم «هستهای» را استخراج و هدفگذاری کرده و به آن متعهد شوند». این هدفگذاری، پیامدهای بهتری (هم از نظر تثبیت اقتصاد کلان و هم از نظر معیارهای رفاه) دارد، اما دچار این ضعف است که «کارگزاران اقتصادی نمیتوانند فهم ملموسی از این نوع تورم داشته باشند و این خلاف اصل شفافیت و اطلاعرسانی است».

چالشهایی از این دست باعث شده است که اقتصاددانان برای کشورهای کوچک باز، رویکرد «هدفگذاری دوگانه» را پیشنهاد میدهند: استفاده از ابزار نرخ بهره برای کنترل تورم داخلی (ثبات داخلی) و مداخلات سترونشده در بازار ارز برای کنترل نوسانات نرخ ارز (ثبات خارجی). برای ایران نیز، با توجه به نتایج مطالعات اخیر میتوان توصیه کرد که در کوتاهمدت و میانمدت، بانک مرکزی سازوکاری را برای کنترل نوسانهای ارزی تمهید کند. پیشنهاد پژوهش حاضر این است که با توجه به محدودیتهای نهادی مثل فقدان بازار مالی عمیق و نیمهبسته بودن حساب سرمایه به دلیل تحریم، بانک مرکزی «رویکرد هدفگذاری تورم به همراه ایجاد یک کریدور ارزی برای کنترل نوسانات نرخ ارز» را مد نظر قرار دهد. نرخ ارز در مرکز این کریدور تقریبی از مقدار تعادلی آن است. این نرخ بهصورت دورهای و بر مبنای مجموعهای از متغیرهایی که نشانگر وضعیت تراز بخش خارجی و تفاوت در نرخهای تورم داخلی و خارجی هستند، تعدیل میشود. پیشنهاد کریدور ارزی را پیش از این نیز پژوهشکده پولی و بانکی به دفعات مطرح کرده بود. این پژوهش برای اجتناب از تکرار تجربه تثبیت نرخ اسمی ارز در دهه 80، تاکید میکند که از ملزومات کریدور ارزی، «سیاستهای انضباطی مالی» با تاکید بر «نقش صندوق توسعه ملی» برای «ضربهگیری نوسانات درآمدهای ارزی دولت» است.

این پژوهش پس از بیان الزامات گام دوم یعنی «ارتقای نظام سیاستگذاری پولی»، تاکید میکند که چنانچه توسعه و تعمیق بازار پول، اسناد مالی و بازار بین بانکی محقق شود و با رفع محدودیتها بر نقل و انتقالات پول و سرمایه بینالمللی بازارهای اصلی و فرعی ارز راهاندازی شود، زمینه برای عبور از «هدفگذاری دوگانه» به «مرحله نهایی» و پیادهسازی چارچوب «هدفگذاری منعطف»، فراهم میشود. البته در این بین، یک سطح دیگر از الزامات یعنی «ارتقای کارآیی سیاستگذاری پولی» نیز باید تمهید شود.

3- ارتقای کارآیی سیاستگذاری پولی

3-1- لنگر اسمی و تابع واکنش سیاستی: مطابق این پژوهش، مرحله اول برای عملیاتیکردن «سیاستگذاری قاعدهمند»، تعیین «لنگر اسمی سیاست پولی» است. یعنی بانک مرکزی برای کنترل تورم، به جای هدف گرفتن کلهای پولی مثل نقدینگی، میتواند بهطور مستقیم نرخ تورم را بهعنوان لنگر اسمی انتخاب کرده و قاعده سیاستگذاری را تنظیم کند.

در سیاستگذاری قاعدهمند، هدف سیاستی به مثابه یک ابزار ابلاغی ـ ارتباطی برای عموم کارکرد دارد. هدف سیاستی (مثلا نرخ تورم ۲ درصدی) نشانگر اولویتها و اهداف بانک مرکزی است. در این راستا سیاستهای ارتباطی بانک مرکزی، نقش مهمی دارند. پژوهش ارائه شده، با اشاره به اینکه «بهدلیل شوکهای وارد شده به اقتصاد ایران طی سه سال گذشته، شناخت کنونی از روابط ساختاری اقتصاد محدود است» و به همین دلیل در چنین شرایطی، اجراییکردن «قواعد ابزاری» ساده سهلتر از «قواعد هدفگذاری» است. به گفته محققان تحت شرایط فعلی، «مشخصکردن تابع واکنش سیاستی، یک فرآیند همراه با یادگیری است».

3-2- انتخاب ابزار و اجراییکردن سیاستها: با تعیین لنگر اسمی سیاست پولی، قدم بعدی برای اجراییکردن سیاستها انتخاب ابزار سیاست پولی است. کانالهای مرسوم تاثیرگذاری سیاست پولی عبارتند از: «نرخ بهره، قیمت داراییها، نرخ ارز، اعتباری (ترازنامه بانک و کانال وامدهی بانک) و کانال انتظارات». وجود کانالهای تاثیرگذاری سیاست پولی، مبتنی بر وجود ساختارهای نهادی و مالی است که در اقتصادهای کمتر توسعهیافته تا حدودی غایب هستند.

همچنین، با وجود اینکه در بانکداری مرکزی مدرن، مخیر بودن بانک مرکزی برای استفاده از ابزار سیاستی در راستای ماموریتهای محولشده حداقل اختیارات این نهاد است، اما در ایران هنوز در این زمینه برای بانک مرکزی تعیین تکلیف نشده است. به اعتقاد محققان این پژوهش، رایجتر شدن نرخ بهره بهعنوان ابزار اصلی بانک مرکزی در بسیاری از کشورهای جهان، حاکی از کارآیی این ابزار در کشورهایی است که نهاد و بازارهای مناسب با این ابزار را دارند؛ اما نمیتوان این انتخاب را به سادگی به همه کشورها تعمیم داد.

بهعنوان مثال در ایران مواردی مثل «توسعهنیافتگی بازارهای مالی اسناد مالی، متنوع نبودن اسناد قابل معامله مالی و سازگار با قانون عملیات بانکی بدون ربا، فقدان بازارهای عمیق برای کشف نرخ بازدهی، قیمت ریسک اسناد و نیز شفاف نبودن نرخگذاری در بخش بانکی»، عملا استفاده از ابزارهای قیمتی را در کوتاهمدت نامحتمل کرده است. بنابراین این تحقیق پیشنهاد کرده است که از اکنون و در یک افق میانمدت برای امکانپذیر شدن مراحل بعدی اصلاح سیاست پولی، بانک مرکزی اصلاح نهادی و قانونی را برای توسعه بازارهای مالی و رواج ابزارهای قیمتی، پیگیری کند. پژوهش انجام شده سپس به معدود ابزار در دست بانک مرکزی یعنی «پایه پولی» نیز اشاره میکند که به جز سالهای معدودی، تحت کنترل کافی سیاستگذار پولی نبوده است و هدفگذاری تورمی در مرحله اول، میتواند از طریق هدفگذاری این ابزار انجام شود.

3-2-1- بازار بین بانکی و عملیات شبهپنجره تنزیل: «پنجره تنزیل» از ابزارهای مهم بانکهای مرکزی در جهان برای تعدیل نرخ سیاستی در راستای سیاستگذاری پولی است. با توجه به مغایرتهای استفاده از این ابزار با قانون عملیات بانکداری بدون ربا، بانک مرکزی از سه طریق مختلف میتواند به تزریق منابع یا بهطور کلیتر مدیریت نقدینگی سیستم بانکی اقدام کند که عبارتند از: «سپرده نزد بانکها، خطوط اعتباری و اضافه برداشت بانکها». بدون توجه به آنکه نرخ سود یا پایه پولی ابزار سیاستی باشد، تنظیم جریان نقدینگی میان شبه «پنجره تنزیل» بانک مرکزی (سه کانال فوق و بازار بین بانکی) برای تسهیل عرضه و تقاضای وجوه و نیز مدیریت نرخهای کوتاهمدت (شبانه) مهم است.

برای فعالکردن ابزارهای قیمتی سیاست پولی لازم است «نرخ سیاستی» تعیینشده برای ارائه خطوط اعتباری به بانکها توسط بانک مرکزی که از طریق شبه «پنجره تنزیل» عمل میکند با نرخ عمدهفروشی (بینبانکی) همسو و میزان باشد و در این ارتباط بانک مرکزی نیز نقش فعالتری در بازار بین بانکی ایفا کند.

3-۲-۲- تابع واکنش سیاستی: بانک مرکزی برای گذار به مراحل پیشرفتهتر هدفگذاری تورم نیاز به ابزارهای قیمتی خواهد داشت. بر این اساس، جدا از اقدامات اساسی برای گسترش و توسعه بازار پول و توسعه ابزارهای مالی برای تسهیل عملیات مالی سیاستگذاری پولی، ارتقای ظرفیت فنی ـ تحقیقاتی بانک مرکزی از جمله در این زمینه ضروری است. برای راهاندازی چارچوب هدفگذاری منعطف، بانکهای مرکزی در جهان سرمایههای کلانی را به ارتقای سطح علمی، کیفیت نیروی انسانی و بانکهای اطلاعاتی لازم برای انجام پیشبینیها و شبیهسازیها برای ارزیابی سیاستی اختصاص دادهاند. چنین اقداماتی توسط بانک مرکزی در کشور ضروری است.

ضرورت انتخاب رژیم

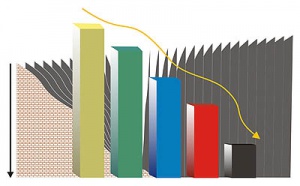

سلطه مالی، فقدان اختیارات کافی و چارچوب سیاستی معین باعث شده که سیاستهای بانک مرکزی غالبا با تورم همراه باشد و مبارزه با تورم نیز بهصورت مقطعی و آستانهای باشد. آثار این رویکرد انحراف مستمر از اهداف و مبتلا شدن اقتصاد ایران به تورم مزمن طی ۲۵ سال گذشته بوده است. نارساییهایی که بهطور مستقیم یا غیرمستقیم، عملکرد و نحوه تصمیمگیری سیاستگذار پولی را تحت تاثیر قرار داده و امکان تحقق اهداف مقام پولی را محدود کرده، به این شرح هستند: تعدد وظایف و مشخصنبودن اولویتهای سیاستی بانک مرکزی به علت معیننبودن انتصاب سیاستها و تفکیک وظایف بین دستگاهی؛ فقدان قاعده مالی؛ در دسترس نبودن ابزارهای متنوع سیاستی؛ نداشتن اختیارات کافی برای استفاده از ابزارها و ضعیفبودن تعهد به لنگر اسمی سیاست پولی؛ فقدان نهادهای مالی توسعهیافته و بازارهای عمیق مالی؛ عدم شناخت کافی نسبت به سازوکار انتقال آثار سیاست پولی و فقدان پارادایم فکری غالب در سیاستگذاری پولی. حل مشکلات فوق تنها از طریق اصلاحات درونی در ساختار و رویکرد سیاستگذاری بانکمرکزی میسر نیست. بلکه حل مشکلات فوق در گرو اصلاح گسترده نظام سیاستگذاری کلان اقتصادی است. بسته اصلاحی پیشنهادی در سه سطح متفاوت ارائه شد. در بالاترین سطح راهبرد تفکیک سیاست مالی و پولی، تعیین محدوده و اختیارات آنها و نحوه هماهنگی میان این دو پیشنهاد شد. بدون تفکیک و انتصاب سیاستها، تعیین اهداف و نیز تفویض اختیارات لازم برای تحقق اهداف امکان اجرای یک سیاست پولی موفق وجود نخواهد داشت. وجود قاعده و انضباط مالی زمینه اجرای بهتر سیاست پولی را فراهم میسازد. در سطح دوم و در صدر بانک مرکزی، مرجع تصمیمگیریهای سیاستی، شورای پول و اعتبار است. توصیه میشود این شورا به دو بخش مجزای کمیته سیاستگذاری پولی و شورای نظارت بر ثبات و سلامت بخش مالی تفکیک شود. نقش اصلی شورای پول و اعتبار (کمیته سیاستگذاری پولی) تعیین اهداف عملیاتی و صیانت از استقلال ابزاری مقام پولی است. در حال حاضر رژیم پولی اقتصاد ایران مشخص نیست. طبق تجربه بینالمللی، میان رژیمهای متفاوت پولی، چارچوب هدفگذاری منعطف تورم عملکرد مثبتی در زمینه کنترل تورم داشته است. با توجه به محدودیت بازارهای مالی، امکانات کنونی بانک مرکزی و نیز تحریمها، پیادهسازی این چارچوب سیاستی در حال حاضر امکانپذیر نیست؛ اما در یک دوره گذار، بهطور مثال طی یک برنامه پنجساله، میتوان چارچوب هدفگذاری منعطف تورم را عملیاتی کرد. حرکت در این مسیر را میتوان در قالب راهبرد حداقل پشیمانی در سه مرحله «هدفگذاری تورم سبک» (ITL)، «هدفگذاری دوگانه» و «هدفگذاری منعطف تورم» طراحی کرد.

گزارش خطا

0 پسندیدم

برچسب ها :

ارسال نظر

اخبار روز

خبرنامه