نگاهی تحلیلی به بورس پس از انتخابات آمریکا

به گزارش بورسنیوز، "علیرضا نجارپور مدیر پرتفوی شرکت مشاور سرمایه گذاری مدبران هما" در یادداشتی برای ما نوشت:

انتخابات امریکاست که به نظر میرسد بیشترین تاثیر را بر روی معاملات گذاشته است. تردید و عدم قطعیت پیرامون نتیجه انتخابات و اثرات پس از آن باعث شده است که خریداران بالاخص خریداران ریسک گریز برای ورود مجدد به بازار دست نگه دارند. در مقابل فروشندگان نیز فکر میکنند هرچه به انتخابات نزدیکتر میشویم ریسک آن محسوستر شده و به همین دلیل فشار عرضه بر بازار زیاد شده و در کنار کمبود خریداران صفهای فروش تشکیل میگردد.

بهتر است کمی این انتخابات را بازتر کنیم و ببینیم آیا اصلا اینقدر ترسناک است یا خیر؟ اثرات بلند مدت و کوتاه مدت این انتخابات بر اقتصاد ایران چگونه است؟

در صورت انتخاب ترامپ به عنوان رئیس جمهور آمریکا احتمالا تحریمها ادامه خواهد یافت، درآمدهای ارزی دولت کاهش بیشتری پیدا خواهد کرد و در نهایت نرخ ارز افزایش پیدا میکند و در این میان احتمالا شرکتهای صادراتی یا با افت فروش بیشتر و یا با تخفیفهای بیشتری در نرخ محصولات مواجه خواهند شد.

کسری بودجه به مراتب بیشتر و احتمالا اقتصاد با چالشهای جدیتری روبهرو میشود و در این میان با افزایش نرخ ارز و به عبارتی کاهش ارزش پول ملی طبیعتا ارزش داراییها خود را با نرخ ارز تعدیل کرده و در این شرایط به طور کلی بازار داراییها بهترین مکان برای سرمایهگذاری است.

در بین بازار دارایی ها، آن دسته از داراییهایی که نسبت به نرخ ارز کمتری قیمت گذاری شده اند احتمالا رشد بیشتری خواهند کرد. اما چه فایده که همه این رشدها رشد اسمی خواهند بود و رشد واقعی در انتظار نخواهد بود.

در صورت انتخاب بایدن به عنوان رئیس جمهور، این انتظار به وجود میآید که احتمالا گشایشهای اقتصادی در راه است. چشماندازی از معافیتهای برخی از کشورها تحریمها در قدم اول و احتمالا چشمانداز برگشت آمریکا به برجام یا توافق دیگری باعث خواهد شد که بازار ارز به عنوان بازار پیش رو اصلاحاتی را در قیمت خود لحاظ کند.

فراموش نکنید که انچه در بازارسرمایه مهم است و سود اکثر شرکتها در تحت تاثیر قرار میدهد نرخ ارز نیماست. در ادامه تحت دو سناریو برای بازار یعنی انتخاب بایدن و کاهش نرخ دلار و انتظارات تورمی و انتخاب ترامپ یعنی افزایش انتظارات تورمی و افزایش نرخ دلار بازار را از لحاظ ارزندگی بررسی کرده ایم.

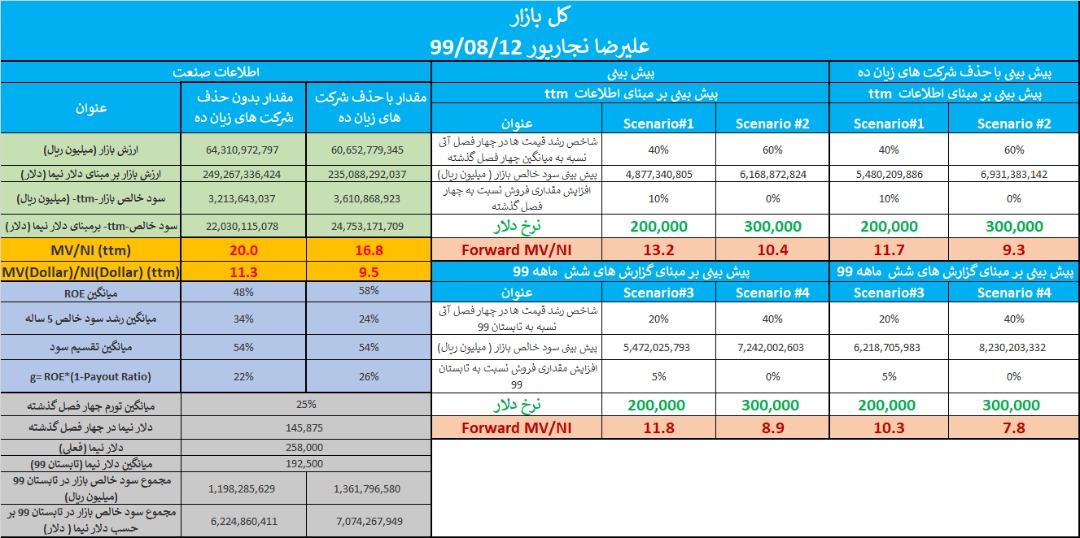

ارزش بازار در حال حاضر ۶۵۰۰ هزار هزار میلیارد تومان بوده و در صورتی که دلار نیما را مبنا قرار دهیم، ارزش بازار در حال حاضر حدود ۲۵۰ میلیارد دلار است.

نسبت p بر e گذشته نگر (ttm) بازار حدود ۲۰ (با حذف شرکتهای زیان ده حدود ۱۷) و نسبت پی برای دلاری گذشته نگر بازار حدود ۱۱.۳ بوده (با حذف شرکتهای زیان ده حدود ۹.۳) در این تحلیل که با دو رویکرد و در هر رویکرد ۲ سناریو قرار دارد، پی برای فوروارد برای کل بازار محاسبه شده است.

رویکرد اول، رویکردی است که از سودهای چهار فصل گذشته برای تخمین سود چهار فصل آتی استفاده کرده و در مقابل رویکرد دوم است که از سودهای فصل تابستان برای تخمین سودهای چهار فصل آتی استفاده شده است.

سناریو اول و سوم، با فرض نرخ دلار ۲۰ هزار تومان و تورم چهار فصل آتی حدود ۲۰ درصد (رای آوردن بایدن، کاهش انتظارات تورمی، افزایش درآمدهای ارزی دولت) و سناریو دوم و چهارم با نرخ دلار ۳۰ هزار تومان و تورم چهار فصل آتی حدود ۴۰ درصد (رای آوردن ترامپ، افزایش انتظارات تورمی، رشد کسری بودجه و ...) انجام گرفته است.

با توجه به اینکه در ۴ فصل متوالی منتهی به تابستان ۹۹، سود کل شرکتهای بورسی حدود ۳۲۱ هزار میلیارد تومان بوده است یعنی حدود ۲۲ میلیارد دلار، (سود فصل تابستان حدود ۱۲۰ هزار میلیارد تومان یعنی حدود ۶.۲ میلیارد دلار) با توجه به اینکه دلار نیمایی در چهار فصل منتهی به تابستان ۹۹ حدود ۱۴۵۰۰ تومان (در فصل تابستان حدود ۱۹۲۰۰) تومان بوده است.

اگر فرض کنیم که مبنای تخمین سود چهار فصل آتی، سودهای اعلام شده در چهار فصل گذشته باشد، با فرض نرخ دلار ۲۰ هزار تومان و تورم حدود ۲۰ درصدی برای چهار فصل آتی نسبت به پایان شهریور ۹۹ (حدود ۴۰ درصد نسبت به میانگین چهار فصل گذشته) سود مورد انتظار کل بازار تقریبا ۴۹۰ هزار میلیارد تومان تخمین زده میشود که با ارزش فعلی بازار پی برای ۱۳.۲ برای بازار نتیجه میشود. در صورتی که نرخ دلار برابر با ۳۰ هزار تومان و تورم حدود ۴۰ درصدی برای چهار فصل آتی نسبت به پایان شهریور ۹۹ (حدود ۶۰ درصد نسبت به میانگین چهار فصل گذشته) فرض شود سود مورد انتظار بازار حدود ۶۲۰ هزار میلیارد تومان بر آورد میشود که پی برای حدود ۱۰.۴ برای بازار را نتیجه میدهد.

با توجه به گزارهاش فراتر از انتظار فصل تابستان، اگر مبنای برآورد سود چهار فصل آتی سودهای اعلامی در تابستان ۹۹ باشد، در سناریو سوم (یعنی نرخ دلار ۲۰ هزار تومانی و تورم حدود ۲۰ درصدی) سود مورد انتظار بازار حدود ۵۵۰ هزار میلیارد تومان و پی برای به ۱۱.۸ و در سناریو چهارم (یعنی نرخ دلار حدود ۳۰ هزار تومان و تورم ۴۰ درصدی) سود مورد انتظار بازار حدود ۷۲۰ هزار میلیارد تومان پی برای بازار به ۸.۹ واحدی میرسد. یکی از حطاهایی که به این محاسبات وارد است، شرکتهای زیان ده هستند. شرکتهای زیان ده باعث کاهش سود بازار و از طرفی ارزش بازار را بالا خواهند برد و در نتیجه باعث انحراف پی برای به سمت بالا میشوند. با حذف شرکتهای زیان ده از محاسبات فوق در چهار سناریو ذکر شده سود مورد انتظار بازار بین ۵۵۰ هزار میلیارد تومان الی ۸۲۰ هزار میلیارد تومان میتواند تغییر کند و پی برای در بازه ۷.۸ الی ۱۱.۸ واحدی قرار میگیرد. لازم به ذکر است که سود شرکتهای سرمایه گذاری در پایان سال لحاظ میشود و در سود اعلامی تابستان ۹۹ به علت آنکه عمدتا سال مالی آنها منتهی به اسفند است آورده نشده است.

نتیجه گیری

بازار سرمایه با افت حدود ۴۰ درصدی از ماکسیمم خود در مرداد ماه ۹۹ از ارزش حدود ۴۰۰ میلیارد دلار به ارزش حدود ۲۵۰ میلیارد دلاری رسیده است.

در این میان مساله انتخابات امریکا بسیار حائز اهمیت است. با توجه به اینکه در صورت انتخاب هر یک از کاندیداها انتظار بازار نسبت به نرخ ارز و انتظارات تورمی متفاوت بوده و با سناریوهای فوق، این نتیجه استنباط میشود که نسبت پی برای بازار در بدترین حالت حدود ۱۳ است (اگر بپذیریم نرخ دلار زیر ۲۰ هزار تومن پایدار نخواهد بود) لازم به ذکر است که این نسبت برای کل بازار است.

در مقایسه پی برای ۱۳ برای بازار سرمایه با دلار ۲۰ هزار تومان نسبت به بازار مسکن که در حال حاضر پی برای ۴۰، بازار سکه که با دلار ۳۳ هزار تومان (ربع سکه با دلار ۴۷ هزار تومان؟!) و خودروی خارجی که با دلار ۴۵ هزار تومان قیمت گذاری شده اند، احتمالا بازار سرمایه نسبت به سایر بازارهای دارایی ارزانتر بوده و در صورتی که نرخ بهره به طور معنی داری افزایش پیدا نکند، بهترین بازار برای سرمایه گذاری خواهد بود. لازم به ذکر است که افق سرمایه گذاری در بازار سهام بایستی بلند مدت باشد، و در کوتاه مدت ممکن است نوسانات منفی قیمتهای جذاب تری را هم برای سرمایه گذاران به وجود آورد.