بهزاد بهمننژاد: ثبات نسبي در وضعيت كلان اقتصادي منجر شد طي هفته گذشته، كليه بازارهاي سرمايهگذاري، معاملهگران خود را با زيان مواجه كنند. در واقع، كاهش نسبي تورم ماهانه در پايان ارديبهشتماه و انتظار سرمايهگذاران براي نتايج دور بعدي مذاكرات هستهاي در پايان خرداد به عنوان يكي از پارامترهاي اصلي كه ميتواند وضعيت اقتصادي كشور را تحت تاثير قرار دهد منجر شد تا معاملهگران در حالت آماده باش قرار بگیرند و به نوعي بازارها در فاز احتياط فرو روند. به عبارت دقيق تر، سياست دولت مبني بر كنترل تورم، اجازه رشد اسمي بازارها از اين منظر را نميدهد و در نتيجه سرمايهگذاران منتظر تحولي جدي در وضعيت بنيادي بازارها هستند. گرچه اين كاهش تورم ميتواند جذابيت براي سرمايهگذاري در بانك را افزايش دهد، اما در حال حاضر اعمال سقف دستوري براي نرخ سود سپردههاي بانكي باعث كاهش جذابيت مزبور خواهد شد.

دلار طي هفته گذشته با كاهش 45/0 درصدي مواجه شد و به عنوان سودآورترين بازار در سال جاري، بازدهي خود را از ابتداي سال به 6/8 درصد رساند. سكه نيز كه روند مثبتي را سپري ميكرد با كاهش قيمت اونس جهاني در هفته گذشته، ريزش قيمتي معادل منفي 8/2 درصد را تجربه كرد تا بازدهي آن از ابتداي سال به زير يك درصد برسد؛ اما بورس كه از ابتداي سال روند منفي را سپري ميكند، طي هفته گذشته نيز 9/0 درصد افت را شاهد بود.

گرچه بازار سهام طي سالهاي گذشته به صورت اسمي و از محل افزايش قيمت فروش محصولات با توجه به نرخ تورم بيش از 30 درصدي، توانسته بود سودهايي را عايد سهامداران خود كند، در حال حاضر كنترل نرخ تورم، رشد بازار را مشروط به سودآوري واقعي شركتها كرده است. به عبارت دقيق تر، رشد بازار سهام بهطور واقعي مستلزم بهبود وضعيت صنعت يا همان افزايش توليد ناخالص ملي است كه در شرايط كنوني وجود اما و اگرهاي مختلف اين مساله را به تعويق انداخته است. در اين ميان، احتمال رسيدن به توافق در مذاكرات هستهاي به عنوان نزديك ترين عامل بنيادي شناخته ميشود كه ميتواند موجبات خروج بازار سرمايه را از ركود فراهم آورد. با اين حال، عدم اطمينان سرمايهگذاران از رسيدن به توافق باعث حركت محتاطانه سهامداران در اين دوره شده است. بنابراين، پيش بيني ميشود مهمترين عاملي كه در آينده نه چندان دور ميتواند مسير بازارهاي سرمايهگذاري را تعيين كند، نتيجه مذاكرات هستهاي خواهد بود.

تداوم تعادل در معاملات

طي هفته گذشته، 2 ميليارد و 439 ميليون سهم به ارزش 8 هزار و 907 ميليارد ريال در 326 هزارو 240دفعه معامله شد. بررسي «دنياي اقتصاد» نشان ميدهد متوسط حجم معاملات روزانه هفته گذشته، نسبت به ميانگين آن از ابتداي سال رشد ملايم 3درصدي را به ثبت رسانده است؛ اين در حالي است كه اين حجم معاملات نسبت به هفته پاياني ارديبهشت ماه با 30 درصد افت همراه بوده است. اين مساله گواهي ديگر بر انتظار سهامداران براي تعيين مسير بازار سرمايه است. نسبت قيمت به درآمد (P/E) متوسط بازار در حال حاضر حدود 7/6 مرتبه است كه نسبت به ميانگين سالهاي گذشته بالا است. روند فرسايشي نزولي بازار سهام از اواسط دي ماه سال گذشته نتوانسته اين نسبت را كاهش دهد و همين امر، رفتار محتاطانه سهامداران را در پي داشته است. در واقع، بسياري از سهامداران كه در ماههاي گذشته، سهام را در قيمتهاي بالايي خريداري كردهاند، با وجود ابهامات فعلي تمايلي به فروش سهام خود ندارند و از سوي ديگر، تداوم اين روند نزولي، شرايط بازار سرمايه را براي جذب سرمايههاي جديد نامطلوب كرده است. بنابراين، اگر گشايشي در وضعيت كلي بازار رخ ندهد، ممكن است شاهد تشديد عرضه در بازار سهام باشيم.

استقبال از عرضه اوليه؛ آمادگي براي حركت پوياي بازار

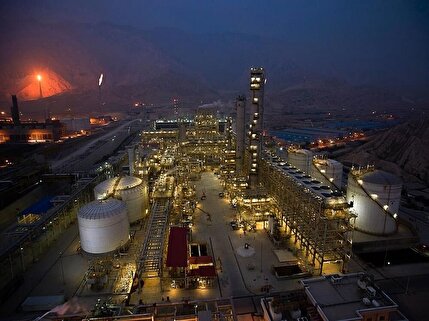

در شرايطي كه بازار سرمايه روند منفي را طي ميكند، طبيعي است كه سهامداران حقوقي همچنان در نقش حمايت كننده از سهام موجود در بازار حضور فعال تري داشته باشند. بر اين اساس، بررسي «دنياي اقتصاد» نشان ميدهد طي هفته گذشته (شنبه تا دوشنبه) با حذف معاملات مربوط به عرضه اوليه نماد «شسپا» در روز دوشنبه، تغيير مالكيتي به ارزش 8/329 ميليارد ريال (معادل 1/1 درصد ارزش كل معاملات) از سوي سهامداران حقيقي به حقوقي انجام شده است. همانطور كه در نمودار نيز مشاهده ميشود اين تغيير مالكيت در روزهاي شنبه و يكشنبه شدت بيشتري داشته است. طي روز دوشنبه، با حذف معاملات مربوط به نماد «شسپا» تغييرات مالكيتي در بازار مشاهده نميشود. همچنين، در معاملات هفته گذشته، حدود 3/66 درصد از حجم معاملات در اختيار سهامداران حقوقي بود كه بخش قابل توجهي از آن مربوط به عرضه اوليه شركت نفت سپاهان است. اين امر نشان ميدهد سهامداران از عرضه سهام جديد استقبال كردهاند و حضور قابل توجهي در خريد سهام مربوط به شركت نفت سپاهان داشتهاند. به عبارت دقيق تر، در صورت بهبود وضعيت بازار سرمايه و اميدواري به آينده آن، سهامداران كاملا آماده حضور پويا در معاملات هستند كه مويد عدم رويگرداني جامعه از بورس است.

سه سناريو براي حركت شاخص كل بورس

يك تحليلگر تكنيكال درخصوص وضعيت فعلي بازار سرمايه عنوان ميكند: شاخص كل بورس تهران پس از اينكه آخرين كف خود را در محدوده 74 هزار واحدي به ثبت رساند رويه خود را تغيير داده و وضعيت نسبتا باثباتي را در پيش گرفته است. شاخص كل هنگام نزديك شدن به محدوده حمايتي 74 هزار واحدي با حمايت حقوقيها و فعال شدن صندوق حمايت از بازار همراه شد كه منجر به تغيير جو بازار و رشد پنجهزار واحدي آن شد. در اين مسير صعودي، شاخص توانست سقف روند نزولي خود را در حوالي 76 هزار و 500واحدي (محدوده بنفش رنگ) در هم شكسته و فعالان بازار را اميدوار به تغيير روند کند.

احسان حاجي ميافزايد: اما بعد از اين رشد و رسيدن شاخص به سقف كوتاه مدت 78 هزار و 500 واحد، روند فرسايشي در حركت شاخص ديده ميشود و كاهشهاي ملايمي طي 20 روز گذشته در روند شاخص اتفاق افتاده است . با اين حال، همانطور كه در تحليل ارائه شده در نيمه اول ارديبهشت ماه هم عنوان شد، سقف و كف موقت ايجاد شده براي شاخص در 74 هزار و 79 هزار واحد(محدوده خاكستري رنگ در تصوير) يك محدوده امن را براي آن ايجاد كرده كه تا زمان قرارگيري در اين محدوده امن پتانسيل حركت قابل توجه و پرشتابي را براي شاخص متصور نيستيم.

اين كارشناس بازار سرمايه عنوان ميكند: در ادامه حركتهاي ريزشي ملايم شاخص كل، حمايت 75 هزار و 500 واحدي را پيش رو داريم كه ميتواند طي هفته جاري مانعي جدي براي ريزشهاي بيشتر باشد. در كنار اين موضوع از منظر زماني نيز به نظر ميرسد روند جاري بازار طي اواسط هفته جاري پتانسيل برگشت و تغيير را دارا است. اما در كل با فرض عبور (ريزش) از كف حمايتي مزبور، حمايتهاي بعدي و نهايتا كف قدرتمند 74 هزارتايي و همچنين واگراييهاي بعدي نشان از اتمام دير يا زود ريزش و شروع تمايلات صعودي (البته كمشتاب) در بازار دارد.

وي در پايان اظهار ميكند: در نهايت سه سناريو را ميتوان براي شاخص در نظر گرفت. در سناريوي اول كه محتملتر از ساير موارد به نظر ميرسد بازار در حالت تعادل به سر ميبرد. در اين حالت جو عمومي بازار و مجموع شركتهاي بورسي نه قدرت كافي براي شروع روند صعودي قوي و بستن كامل پرونده اصلاح و ريزش چهار ماه گذشته را دارند و نه اينقدراوضاع گزارشهاي سه ماهه و شرايط شاخص ناگوار است كه امكان شروع موج جديد ريزشي و حركت به سمت كفهاي جديدتر را شاهد باشيم. در اين شرايط بازار نوسانهاي مقطعي و صعود و نزولهاي ملايمي را طي يك ماه آينده تجربه خواهد كرد. سناريوی دوم اين است كه پس از تغيير جهت حركت بازار، شاخص به سمت خط روند نزولي ترسيم شده (خط آبي رنگ) حركت ميكند. در صورت وجود قدرت كافي خط روند آبيرنگ شكسته شده و مسير نوسانهاي شاخص وارد فاز جديدي خواهد شد. در اين سناريو تشكيل الگوي سر و شانه را شاهد هستيم، اما بديهي است كه در اين بين مقاومتهاي جدي از جمله خط روند آبي رنگ و محدوده خاكستري رنگ در تصوير كار را براي صعود سخت خواهند كرد. اما در نهايت در اين حالت اصلاح (ريزش) چند ماهه شاخص به پايان رسيده و پس از نوسانهاي معمول و هفتگي، هدف بلندمدت 84 هزار واحدي مسير جديد شاخص خواهد بود.

اما در سناريوي سوم شرايط خيلي دوست داشتني نخواهد بود. در اين حالت صعود پنج هزار واحدي اخير شاخص را بايد يك اصلاح كوتاه مدت از روند اصلي كاهشي بازار دانست. پس روند فرسايشي حاضر ادامه مسير خود را تا رسيدن مجدد به كف 74 هزار واحدي طي خواهد كرد و موج جديد ريزش در بازار پس از شكست كف پيشين شروع ميشود. در اين صورت پيش بيني ميشود پس از افت و خيزهاي پي در پي، ورود به كانال 60 هزار واحدي هدف بعدي شاخص باشد. البته گفتني است نزديكي به فصل مجامع و ارائه گزارشهاي جديد (مثبت يا منفي بودن گزارشهاي مالي) بر تحقق اين سناريو بسيار اثر گذار خواهد بود. اما در كل سناريوي سوم يك سناريوي قابل تامل اما داراي احتمال به مراتب ضعيفتري است. بنابراين، بطور كلي براي سناريوهاي به ترتيب اول تا سوم قدرت و احتمال بيشتري را متصور هستيم.

صنايع مثبت انگشت شمار بودند

طي معاملات هفته گذشته، عمده صنايع با روند شاخص كل همراهي كردند و منفي شدند. به اين ترتيب، در ميان 36 صنعت بورسي تنها 9 گروه توانستند تغييرات مثبتي را به ثبت برسانند. گروه ابزار پزشكي، محصولات چرمي و ساير واسطه گريهاي مالي توانستند بيشترين بازدهي را به ترتيب با 6/14، 7/12 و 5/9 درصد رشد به خود اختصاص دهند. از سوي ديگر، محصولات چوبي، استخراج نفت و ماشينآلات بيشترين كاهش را در ميان گروههاي بورسي به ترتيب با 35/11، 03/5 و 98/4 درصد افت از آن خود كردند. همانطور كه مشاهده ميشود، بار ديگر صنايع كوچك توانستند بيشترين سود و زيان را در اختيار داشته باشند. اين مساله نشاندهنده ميزان ريسكپذيري اين صنايع و متفاوت بودن حركت آنها در مقايسه با حركت شاخص كل بورس است. به عبارت دقيق تر، ضريب بتا براي صنايع مزبور عموما بالاتر از يك است كه نشان از پايين بودن امنيت سرمايهگذاري در شركتهاي اين گروهها است.

در بررسي ديگر مشاهده شد طي هفته گذشته، بيشترين حجم معاملات در گروههاي محصولات شيميايي، خودرو، سرمايهگذاريها و بانكي انجام شده است كه در مجموع 80 درصد معاملات را به خود اختصاص دادند. تغييرات شاخص مربوط به گروههاي مزبور به ترتيب 6/0-، 08/0، 35/2- و 3/1- طي هفته گذشته بود كه نشان ميدهد، عمده حجم معاملات سهامداران در گروههايي بوده است كه روند منفي را سپري كرده بودند. در اين ميان، رشد ملايم شاخص گروه خودرو مربوط به آمار مثبت در خصوص افزايش توليدات ايران خودرو و سايپا در ماههاي ابتدايي سال جاري است.

دلار طي هفته گذشته با كاهش 45/0 درصدي مواجه شد و به عنوان سودآورترين بازار در سال جاري، بازدهي خود را از ابتداي سال به 6/8 درصد رساند. سكه نيز كه روند مثبتي را سپري ميكرد با كاهش قيمت اونس جهاني در هفته گذشته، ريزش قيمتي معادل منفي 8/2 درصد را تجربه كرد تا بازدهي آن از ابتداي سال به زير يك درصد برسد؛ اما بورس كه از ابتداي سال روند منفي را سپري ميكند، طي هفته گذشته نيز 9/0 درصد افت را شاهد بود.

گرچه بازار سهام طي سالهاي گذشته به صورت اسمي و از محل افزايش قيمت فروش محصولات با توجه به نرخ تورم بيش از 30 درصدي، توانسته بود سودهايي را عايد سهامداران خود كند، در حال حاضر كنترل نرخ تورم، رشد بازار را مشروط به سودآوري واقعي شركتها كرده است. به عبارت دقيق تر، رشد بازار سهام بهطور واقعي مستلزم بهبود وضعيت صنعت يا همان افزايش توليد ناخالص ملي است كه در شرايط كنوني وجود اما و اگرهاي مختلف اين مساله را به تعويق انداخته است. در اين ميان، احتمال رسيدن به توافق در مذاكرات هستهاي به عنوان نزديك ترين عامل بنيادي شناخته ميشود كه ميتواند موجبات خروج بازار سرمايه را از ركود فراهم آورد. با اين حال، عدم اطمينان سرمايهگذاران از رسيدن به توافق باعث حركت محتاطانه سهامداران در اين دوره شده است. بنابراين، پيش بيني ميشود مهمترين عاملي كه در آينده نه چندان دور ميتواند مسير بازارهاي سرمايهگذاري را تعيين كند، نتيجه مذاكرات هستهاي خواهد بود.

تداوم تعادل در معاملات

طي هفته گذشته، 2 ميليارد و 439 ميليون سهم به ارزش 8 هزار و 907 ميليارد ريال در 326 هزارو 240دفعه معامله شد. بررسي «دنياي اقتصاد» نشان ميدهد متوسط حجم معاملات روزانه هفته گذشته، نسبت به ميانگين آن از ابتداي سال رشد ملايم 3درصدي را به ثبت رسانده است؛ اين در حالي است كه اين حجم معاملات نسبت به هفته پاياني ارديبهشت ماه با 30 درصد افت همراه بوده است. اين مساله گواهي ديگر بر انتظار سهامداران براي تعيين مسير بازار سرمايه است. نسبت قيمت به درآمد (P/E) متوسط بازار در حال حاضر حدود 7/6 مرتبه است كه نسبت به ميانگين سالهاي گذشته بالا است. روند فرسايشي نزولي بازار سهام از اواسط دي ماه سال گذشته نتوانسته اين نسبت را كاهش دهد و همين امر، رفتار محتاطانه سهامداران را در پي داشته است. در واقع، بسياري از سهامداران كه در ماههاي گذشته، سهام را در قيمتهاي بالايي خريداري كردهاند، با وجود ابهامات فعلي تمايلي به فروش سهام خود ندارند و از سوي ديگر، تداوم اين روند نزولي، شرايط بازار سرمايه را براي جذب سرمايههاي جديد نامطلوب كرده است. بنابراين، اگر گشايشي در وضعيت كلي بازار رخ ندهد، ممكن است شاهد تشديد عرضه در بازار سهام باشيم.

استقبال از عرضه اوليه؛ آمادگي براي حركت پوياي بازار

در شرايطي كه بازار سرمايه روند منفي را طي ميكند، طبيعي است كه سهامداران حقوقي همچنان در نقش حمايت كننده از سهام موجود در بازار حضور فعال تري داشته باشند. بر اين اساس، بررسي «دنياي اقتصاد» نشان ميدهد طي هفته گذشته (شنبه تا دوشنبه) با حذف معاملات مربوط به عرضه اوليه نماد «شسپا» در روز دوشنبه، تغيير مالكيتي به ارزش 8/329 ميليارد ريال (معادل 1/1 درصد ارزش كل معاملات) از سوي سهامداران حقيقي به حقوقي انجام شده است. همانطور كه در نمودار نيز مشاهده ميشود اين تغيير مالكيت در روزهاي شنبه و يكشنبه شدت بيشتري داشته است. طي روز دوشنبه، با حذف معاملات مربوط به نماد «شسپا» تغييرات مالكيتي در بازار مشاهده نميشود. همچنين، در معاملات هفته گذشته، حدود 3/66 درصد از حجم معاملات در اختيار سهامداران حقوقي بود كه بخش قابل توجهي از آن مربوط به عرضه اوليه شركت نفت سپاهان است. اين امر نشان ميدهد سهامداران از عرضه سهام جديد استقبال كردهاند و حضور قابل توجهي در خريد سهام مربوط به شركت نفت سپاهان داشتهاند. به عبارت دقيق تر، در صورت بهبود وضعيت بازار سرمايه و اميدواري به آينده آن، سهامداران كاملا آماده حضور پويا در معاملات هستند كه مويد عدم رويگرداني جامعه از بورس است.

سه سناريو براي حركت شاخص كل بورس

يك تحليلگر تكنيكال درخصوص وضعيت فعلي بازار سرمايه عنوان ميكند: شاخص كل بورس تهران پس از اينكه آخرين كف خود را در محدوده 74 هزار واحدي به ثبت رساند رويه خود را تغيير داده و وضعيت نسبتا باثباتي را در پيش گرفته است. شاخص كل هنگام نزديك شدن به محدوده حمايتي 74 هزار واحدي با حمايت حقوقيها و فعال شدن صندوق حمايت از بازار همراه شد كه منجر به تغيير جو بازار و رشد پنجهزار واحدي آن شد. در اين مسير صعودي، شاخص توانست سقف روند نزولي خود را در حوالي 76 هزار و 500واحدي (محدوده بنفش رنگ) در هم شكسته و فعالان بازار را اميدوار به تغيير روند کند.

احسان حاجي ميافزايد: اما بعد از اين رشد و رسيدن شاخص به سقف كوتاه مدت 78 هزار و 500 واحد، روند فرسايشي در حركت شاخص ديده ميشود و كاهشهاي ملايمي طي 20 روز گذشته در روند شاخص اتفاق افتاده است . با اين حال، همانطور كه در تحليل ارائه شده در نيمه اول ارديبهشت ماه هم عنوان شد، سقف و كف موقت ايجاد شده براي شاخص در 74 هزار و 79 هزار واحد(محدوده خاكستري رنگ در تصوير) يك محدوده امن را براي آن ايجاد كرده كه تا زمان قرارگيري در اين محدوده امن پتانسيل حركت قابل توجه و پرشتابي را براي شاخص متصور نيستيم.

اين كارشناس بازار سرمايه عنوان ميكند: در ادامه حركتهاي ريزشي ملايم شاخص كل، حمايت 75 هزار و 500 واحدي را پيش رو داريم كه ميتواند طي هفته جاري مانعي جدي براي ريزشهاي بيشتر باشد. در كنار اين موضوع از منظر زماني نيز به نظر ميرسد روند جاري بازار طي اواسط هفته جاري پتانسيل برگشت و تغيير را دارا است. اما در كل با فرض عبور (ريزش) از كف حمايتي مزبور، حمايتهاي بعدي و نهايتا كف قدرتمند 74 هزارتايي و همچنين واگراييهاي بعدي نشان از اتمام دير يا زود ريزش و شروع تمايلات صعودي (البته كمشتاب) در بازار دارد.

وي در پايان اظهار ميكند: در نهايت سه سناريو را ميتوان براي شاخص در نظر گرفت. در سناريوي اول كه محتملتر از ساير موارد به نظر ميرسد بازار در حالت تعادل به سر ميبرد. در اين حالت جو عمومي بازار و مجموع شركتهاي بورسي نه قدرت كافي براي شروع روند صعودي قوي و بستن كامل پرونده اصلاح و ريزش چهار ماه گذشته را دارند و نه اينقدراوضاع گزارشهاي سه ماهه و شرايط شاخص ناگوار است كه امكان شروع موج جديد ريزشي و حركت به سمت كفهاي جديدتر را شاهد باشيم. در اين شرايط بازار نوسانهاي مقطعي و صعود و نزولهاي ملايمي را طي يك ماه آينده تجربه خواهد كرد. سناريوی دوم اين است كه پس از تغيير جهت حركت بازار، شاخص به سمت خط روند نزولي ترسيم شده (خط آبي رنگ) حركت ميكند. در صورت وجود قدرت كافي خط روند آبيرنگ شكسته شده و مسير نوسانهاي شاخص وارد فاز جديدي خواهد شد. در اين سناريو تشكيل الگوي سر و شانه را شاهد هستيم، اما بديهي است كه در اين بين مقاومتهاي جدي از جمله خط روند آبي رنگ و محدوده خاكستري رنگ در تصوير كار را براي صعود سخت خواهند كرد. اما در نهايت در اين حالت اصلاح (ريزش) چند ماهه شاخص به پايان رسيده و پس از نوسانهاي معمول و هفتگي، هدف بلندمدت 84 هزار واحدي مسير جديد شاخص خواهد بود.

اما در سناريوي سوم شرايط خيلي دوست داشتني نخواهد بود. در اين حالت صعود پنج هزار واحدي اخير شاخص را بايد يك اصلاح كوتاه مدت از روند اصلي كاهشي بازار دانست. پس روند فرسايشي حاضر ادامه مسير خود را تا رسيدن مجدد به كف 74 هزار واحدي طي خواهد كرد و موج جديد ريزش در بازار پس از شكست كف پيشين شروع ميشود. در اين صورت پيش بيني ميشود پس از افت و خيزهاي پي در پي، ورود به كانال 60 هزار واحدي هدف بعدي شاخص باشد. البته گفتني است نزديكي به فصل مجامع و ارائه گزارشهاي جديد (مثبت يا منفي بودن گزارشهاي مالي) بر تحقق اين سناريو بسيار اثر گذار خواهد بود. اما در كل سناريوي سوم يك سناريوي قابل تامل اما داراي احتمال به مراتب ضعيفتري است. بنابراين، بطور كلي براي سناريوهاي به ترتيب اول تا سوم قدرت و احتمال بيشتري را متصور هستيم.

صنايع مثبت انگشت شمار بودند

طي معاملات هفته گذشته، عمده صنايع با روند شاخص كل همراهي كردند و منفي شدند. به اين ترتيب، در ميان 36 صنعت بورسي تنها 9 گروه توانستند تغييرات مثبتي را به ثبت برسانند. گروه ابزار پزشكي، محصولات چرمي و ساير واسطه گريهاي مالي توانستند بيشترين بازدهي را به ترتيب با 6/14، 7/12 و 5/9 درصد رشد به خود اختصاص دهند. از سوي ديگر، محصولات چوبي، استخراج نفت و ماشينآلات بيشترين كاهش را در ميان گروههاي بورسي به ترتيب با 35/11، 03/5 و 98/4 درصد افت از آن خود كردند. همانطور كه مشاهده ميشود، بار ديگر صنايع كوچك توانستند بيشترين سود و زيان را در اختيار داشته باشند. اين مساله نشاندهنده ميزان ريسكپذيري اين صنايع و متفاوت بودن حركت آنها در مقايسه با حركت شاخص كل بورس است. به عبارت دقيق تر، ضريب بتا براي صنايع مزبور عموما بالاتر از يك است كه نشان از پايين بودن امنيت سرمايهگذاري در شركتهاي اين گروهها است.

در بررسي ديگر مشاهده شد طي هفته گذشته، بيشترين حجم معاملات در گروههاي محصولات شيميايي، خودرو، سرمايهگذاريها و بانكي انجام شده است كه در مجموع 80 درصد معاملات را به خود اختصاص دادند. تغييرات شاخص مربوط به گروههاي مزبور به ترتيب 6/0-، 08/0، 35/2- و 3/1- طي هفته گذشته بود كه نشان ميدهد، عمده حجم معاملات سهامداران در گروههايي بوده است كه روند منفي را سپري كرده بودند. در اين ميان، رشد ملايم شاخص گروه خودرو مربوط به آمار مثبت در خصوص افزايش توليدات ايران خودرو و سايپا در ماههاي ابتدايي سال جاري است.

ارسال نظر

اخبار روز

خبرنامه

نظرسنجی

نظر شما درباره نحوه واگذاری سهام دو تیم استقلال و پرسپولیس چیست؟