به بیان ساده، شرکت پاکسان، موادی همچون ال ای بی، چربی ها، انواع اسانس، سولفات، کربنات، وکوپلیمرها را به عنوان ماده اولیه ورودی در شرکت استفاده نموده و پس از فرآیندها و عملیات اجرایی، به محصولات بسیار مهمی ازجمله انواع صابون وپودرها تبدیل مینماید. مواد اولیه از شرکتهایی همچون صنایع شیمیایی ایران و بخشی از محل واردات تهیه میگردد که قطعا نرخ ارز در این شرکتها تاثیر گذار خواهد بود.

بنابر گزارش شرکت کارگزاری نهایت نگر، با این وجود سرمایه گذار برای بررسی آینده رشد سودآوری شرکت، باید اولا از نرخهای فروش محصولات در بودجه اطلاعات کسب نماید و اگر تغییرات مثبتی از نظر رشد قیمت در گزارشهای میاندورهای در مقایسه با بودجه مشاهده نمود نسبت به سرمایه گذاری مجدد خود تصمیم گیری نماید. ثانیا باید نسبت به بررسی نرخ ارز برای خرید قیمت مواد اولیه شرکت نیز اطلاعاتی کسب نموده و تصمیم درست را اتخاذ نماید.

با این اوصاف روش سرمایه گذاری فوق، به صنعت برتر توجه کرده و سود تقسیمی شرکتها و پایدار بودن آنها در شرایط مختلف اقتصادی را ملاک قرار می دهد و سعی می نماید تا حداکثر ظرف مدت 5 سال، اصل مبلغ سرمایه گذاری شده را از محل دریافت سود نقدی، بازگرداند.

بررسی 5 سال گذشته شرکت از نظر سود تقسیمی:

پس از آشنایی کوتاهی که با ورودی (مواد اولیه) و خروجی (محصولات) داشتیم، حال به بررسی این مورد می پردازیم که اگر یک سرمایه گذار طرح سرمایه گذاری خود را، 5ساله و با فرض دریافت سود نقدی و شرکت در افزایش سرمایه وخارج از نوسانات بازار تدوین می کرده است، آیا این طرح سرمایه گذاری منجر به بازگشت پول اولیه در طی مدت 5 سال شده است ودر نهایت سرمایه گذار توانسته است نوعی ازدارایی را برای خود ایجاد نماید که تا آخر عمر فعالیت شرکت، سودنقدی مجانی دریافت نماید (بدون اینکه سهام خود را بفروشد)؟

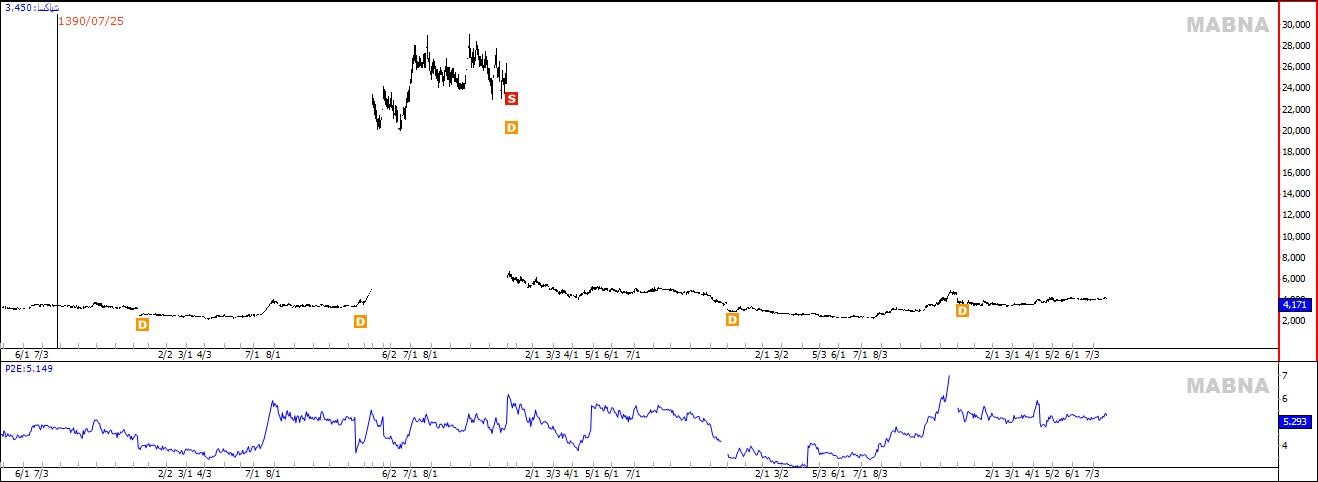

با توجه به نمودار بالا، فرض کنید شخصی در 5 سال پیش در این موقع (90.7.26) معادل 1 سهم به قیمت 346 تومان خریداری کرده است. در طی این سالها در 6 مجمع شرکت نموده است (5 مجمع سالیانه و 1 مجمع افزایش سرمایه).

درحال حاضر در تاریخ 95.7.26 قیمت سهم 417 تومان بوده و p/e سهم معادل 5.29 می باشد.

با توجه به موارد بالا به این جمع بندی می رسیم که:

- کل مبلغ سرمایه گذاری با احتساب قیمت

اول دوره معادل 346 تومان و واریز 219 تومان بابت افزایش سرمایه، معادل 565 تومان

شده است.

- مجموع سود تقسیمی دریافتی معادل 970 تومان گردیده است.

- ارزش روز دارایی ما به ازای 4سهم * 417 تومان، معادل 1668 تومان شده است.

با مطالعه موارد بالا درمی یابیم که سرمایه گذار در مدت 5 سال سرمایه گذاری خود، توانسته است از محل سود تقسیمی اصل سرمایه خود را بازگرداند.

اما نکته حائز اهمیت در این نوع سرمایه گذاری که هدف اصلی ما می باشد، خلق یک دارایی مولد مجانی است. در حال حاضر سرمایه گذار 4 سهم مجانی دارد و مادامیکه شرکت در حال تولید وفروش می باشد، می تواند سالیانه سود نقدی مجانی دریافت نماید (بدون اینکه دارایی مولد خود را که همان گاو شیرده می باشد، بفروشد).

لذا با این استراتژی می توان اینگونه اظهار نظر نمود که این شرکت در قیمت فعلی، برای سرمایه گذاری جهت دریافت سود نقدی و ایجاد یک دارایی مولد،کم ریسک می باشد.

با کلیک بر روی لینک زیر می توانید از دیگر تحلیل های کارگزاری نهایت نگر بهره مند شوید:

http://www.ershan.ir/analysis/latest

تهیه و تنظیم: سیدیاسر مهرآور