تحلیلی جامع از عرضه و تقاضای جهانی محصولات پتروشیمی

مقدمه

صنعت پتروشیمی در ایران یکی از صنایع مهم و استراتژیک کشور بوده که بخش عمدهای از صادرات غیرنفتی ایران را به خود اختصاص داده است. کشور ایران به دلیل برخورداری از منابع غنی هیدروکربوری، مزیت رقابتی بسیار مناسبی در این صنعت دارد که با سرمایهگذاری مناسب، توسعه طرحهای پتروشیمی و تکمیل زنجیره ارزش، میتواند ارزش افزوده بالایی ایجاد کرده و وابستگی کشور به خام فروشی نفت را کاهش دهد.

طبق گزارشات شرکت ملی صنایع پتروشیمی (NIPC)، تولید مجتمعهای تولیدی محصولات پتروشیمی در سال ۱۳۹۷ حدود ۵۳.۳ میلیون تن میباشد. مجتمعهای پتروشیمی بدلیل محدودیتهای مختلف از جمله قدیمی بودن تجهیزات و فناوری ها، تغییرات عرضه و تقاضا، مشکلات مالی داخلی مجتمعها، تنشهای ناشی از تعیین نرخ محصولات و مواد اولیه و همچنین عدم تامین خوراک کافی از سوی وزارت نفت؛ قادر به تولید با تمام ظرفیت نبوده و با بخشی از توان تولیدی خود مشغول فعالیت هستند، با در نظر گرفتن این موضوع با نرخ بهره برداری ۸۵% ظرفیت اسمی تولید در سال ۱۳۹۷ حدود ۶۲ میلیون تن میشود. با تکمیل و راه اندازی طرح ها، پیش بینی میشود ظرفیت تولید این صنعت به حدود ۱۰۰ میلیون تن که از اهداف کمی برنامه ششم توسعه میباشد برسد. لازم به ذکر است تا تاریخ تهیه این گزارش، آمار و اطلاعات صنعت پتروشیمی برای سالهای ۱۳۹۸ و ۱۳۹۹ توسط مراجع معتبر منتشر نشده است. تنها آمار رسمی مربوط به صنعت پتروشیمی، آمار تولید سال ۱۳۹۸ توسط وزارت صنعت، معدن و تجارت میباشد. طبق آمار وزارت صنعت، معدن و تجارت میزان تولید بخش پتروشیمی در سال ۱۳۹۸، ۵۴.۶ میلیون تن میباشدکه با نرخ بهره وری ۸۵%، ظرفیت اسمی تولید حدود ۶۴ میلیون تن برآورد میشود. طبق گزارش خبرگذاری ایرنا، با توجه به طرحهای بهره برداری شده در سال ۱۳۹۹، در مجموع ظرفیت تولید صنعت پتروشیمی در سال ۱۳۹۹ به ۷۴ میلیون تن رسیده است. این طرحها شامل پتروشیمی تخت جمشید، میاندواب، کاوه، لرستان، کیمیای پارس خاورمیانه، بوشهر، لردگان، ایلام، ارومیه و لردگان هستند.

بخش پتروشیمی به عنوان یکی از صنایع مهم ایران در سال ۱۳۹۹، حدود ۲۰.۸ درصد ارزش بازاری بورس (معادل ۱۰,۸۴۳,۱۸۱ میلیارد ریال، در اسفند ماه ۱۳۹۹) را تشکیل میدهد و نسبت به سایر گروههای صنعتی در بورس، از نظر ارزش بازاری در رتبه نخست قرار دارد.

صنعت پتروشیمی را میتوان بر اساس محصولات تولیدی به صورت زیر تقسیم بندی کرد:

۱- گروه آمونیاک و متانول

۲- گروه الفینها

۳- گروه آروماتیکها

طبقه بندی دیگری در مورد محصولات پتروشیمی میتوان داشت که براساس منابع اصلی هیدروکربنی است که در ساخت محصولات پتروشیمی استفاده میشوند:

- محصولاتی که از فرآوری گاز طبیعی به دست میآیند شامل متان، اتان، پروپان و بوتان.

- محصولاتی که از پالایش نفت به دست میآیند که عمدتا شامل نفتا میشود.

- محصولاتی که با ریفرمت در پالایشگاههای نفت به دست میآید که شامل بنزن، تولوئن و زایلنها میشود.

- محصولاتی که از گاز به دست آمده از پالایشگاههای نفت به دست میآیند.

هدف از تهیه این گزارش تمرکز بر حوزه مالی و اقتصادی صنعت پتروشیمی میباشد. در جدول زیر دسته بندی محصولات شیمیایی و پتروشیمی به همراه شرکتهای منتخب تولید کننده آنها ارائه شده است.

معرفی صنعت پتروشیمی

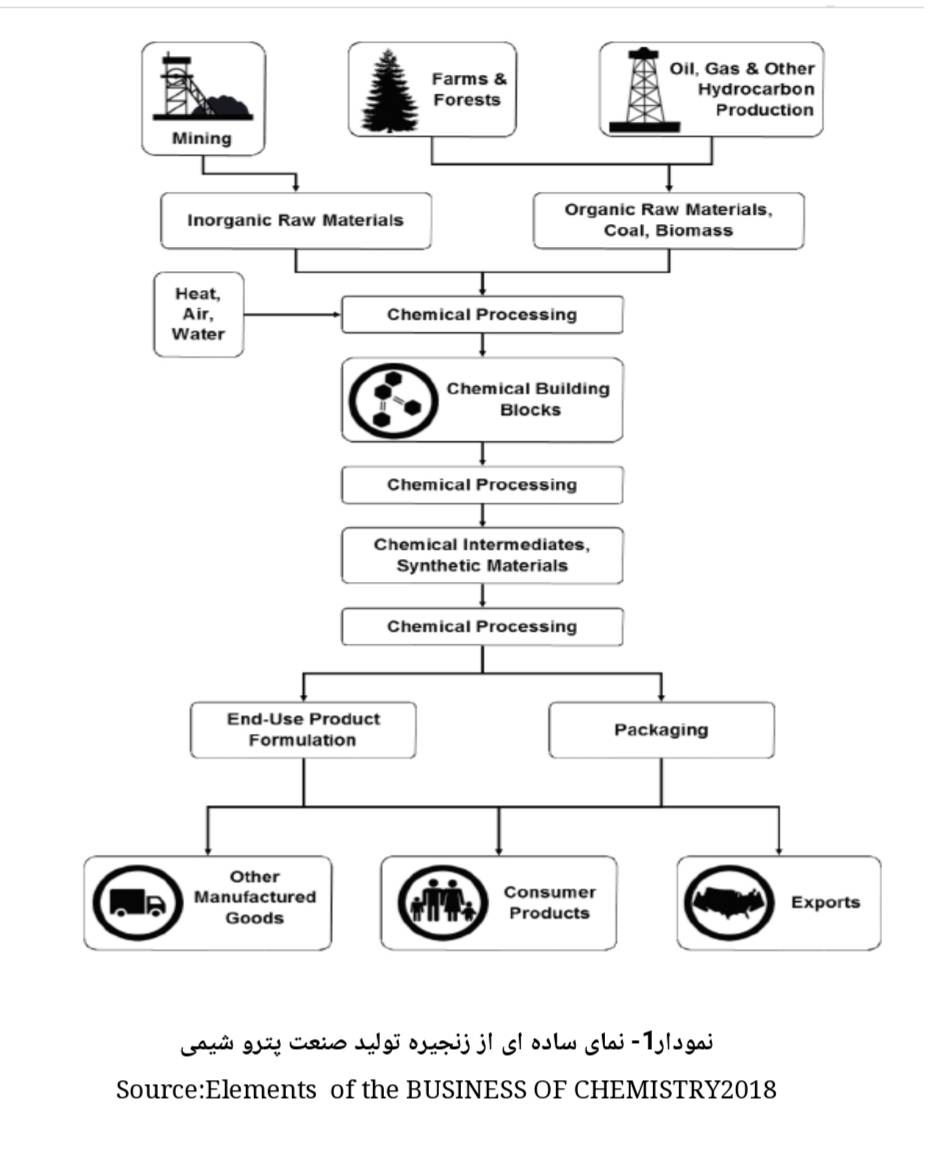

صنعت پتروشیمی بخشی از صنایع شیمیایی است که فرآوردههای شیمیایی را از مواد خام حاصل از نفت، گاز طبیعی یا زغال سنگ تولید میکند. در نمودار ۱ نمای سادهای از زنجیره تولید صنعت پترو شیمی، از ورودیهای مواد اولیه گرفته تا خروجیهای آن را نشان میدهد.

همان طور که گفته شد، صنعت پتروشیمی از صنایع مادر و اشتغال زا میباشد که به عنوان تغذیه کننده سایر بخشهای صنعت میتواند به عنوان موتور حرکت اقتصاد کشورهای در حال توسعه نقش اساسی را ایفا نماید. علاوه بر اثرگذاری مستقیم، بخش شیمیایی در ایجاد مشاغل و همچنین رشد اقتصادی تاثیرات چندگانه (تاثیر غیرمستقیم و تاثیر منتج شده) دارد. منظور از تاثیر غیرمستقیم (indirect impact)، فعالیتها و مشاغلی که در زنجیره تامین صنعت (industry's broad supply chain) از طریق خرید کالا و خدمات ایجاد میشود. زمانیکه نیروی کار شاغل در بخش پتروشیمی و زنجیره تامین آن، درآمدهای خود را خرج میکنند، منافع اقتصادی گسترده تری به وجود میآید (induced impact).

مطالعه ICCA نشان میدهد که در سال ۲۰۱۷، صنعت شیمیایی و زنجیره تامین آن و اثرات منتج شده (induced impact)، حدود ۵.۷ تریلیارد دلار در GDP جهانی مشارکت داشته اند و ۱۲۰ میلیون شغل ایجاد کرده اند. این مشارکت در اقتصاد معادل ۷% تولید ناخالص داخلی جهانی میباشد. طبق این گزارش، صنایع شیمیایی به طور مستقیم حدود ۱.۱ تریلیون دلار به تولید ناخالص داخلی جهان در سال ۲۰۱۷ اضافه کرده است و به طور مستقیم ۱۵ میلیون نفر در این صنعت مشغول به کار میباشند. این باعث شده که این بخش، پنجمین صنعت بزرگ جهانی باشد به طوریکه سهم صنعت شیمیایی معادل ۸.۳% از کل ارزش افزوده بخش صنعت جهانی است. مقایسه اثر مستقیم بخش شیمیایی در ایجاد اشتغال با مشاغلی که در اثر غیرمستقیم و منتج شده این صنعت ایجاد میشود میتوان بیان کرد که هر شغل در بخش پتروشیمی ۷.۱ شغل در سایر بخشهای اقتصاد به وجود میاورد. همچنین هر یک دلار که در بخش پتروشیمی ایجاد میشود، ۴.۲ دلار در سایر بخشها ارزش افزوده ایجاد میکند.

طبق گزارش مرکز آمار ایران تعداد کل شاغلین در بخش صنعت در سال ۱۳۹۷ حدود ۷، ۶۲۷، ۶۶۰ نفر است که حدود ۱۱.۵ درصد از شاغلین صنعت به بخش صنایع تولید مواد و محصولات شیمیایی مربوط میشود. همچنین تعداد شاغلین در ۲۰ پتروشیمی منتخب در این گزارش حدود ۲۸، ۶۷۸ نفر میباشد البته این ارقام تعداد شاغلین در بخش تولید میباشد و کل زنجیره تولید را شامل نمیشود. بر طبق خبر اقتصاد نیوز، (کدخبر: ۳۰۴۲۶۳ تاریخ ۱۳۹۸/۰۶/۳۱) مدیرعامل شرکت صنایع ملی پتروشیمی بیان داشتند که در ۵۶ مجتمع فعال کنونی پتروشیمی ۱۰۸ هزار نفر مشغول به کار هستند. به عبارت دیگر حدود ۱۰.۸ درصد از شاغلین کشور در صنعت در بخش پتروشیمی مشغول به کار هستند.

صنعت پتروشیمی در جهان، خاورمیانه و ایران

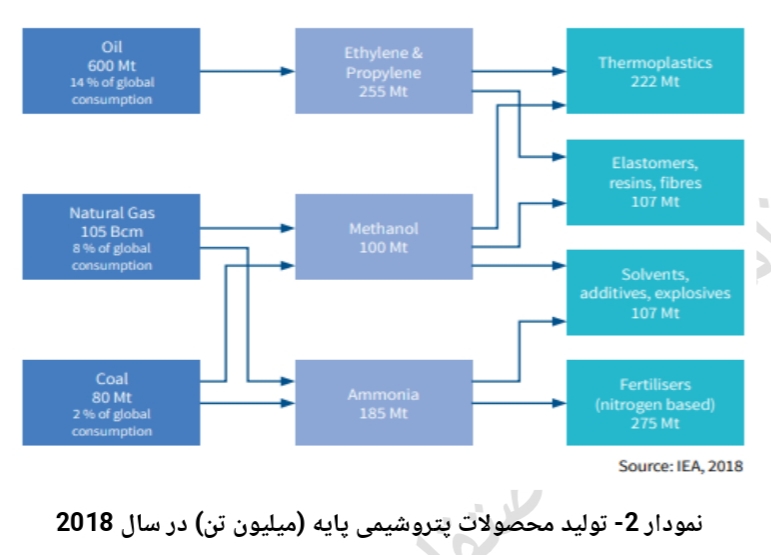

وابستگی تمامی صنایع به محصولات پتروشیمیایی و همچنین تنوع بالای محصولات در این صنعت باعث شده است که کشورهای دنیا تمرکز ویژهای به این بخش داشته باشند. طبق گزارش اداره اطلاعات انرژی آمریکا (EIA) در نمودار ۲، در سال ۲۰۱۸، ۱۴ درصد و ۸ درصد از تقاضای جهانی نفت و گاز در بخش پتروشیمی مصرف میشود. خوراک ذغال سنگ نیز تقریبا به مقدار ۸۰ میلیون تن در سال مصرف میگردد. اتان در امریکای شمالی و خاورمیانه و نفتا در اروپای غربی و آسیا خوراک غالب برای تولید محصولات شیمیایی پایه میباشد. گاز طبیعی نیز خوراک اصلی تولید متانول و آمونیاک در جهان به شمار میآید. چین نیز به دلیل دستیابی به ذخایر ذغال سنگ، از این خوراک برای تولید مواد پایه شیمیایی، متانول و آمونیاک بهره میگیرد.

زنجیره ارزش صنعت پتروشیمی را میتوان متشکل از ۲ بخش بالادست و پایین دستی دانست که مواد پایه شیمیایی (بالادستی) مصرف کننده دو سوم از کل انرژی مصرفی این صنعت است. الفینهای سبک (اتیلن، پروپیلن)، آمونیاک و متانول در این دسته قرار میگیرند. طبق گزارش آژانس بین المللی انرژی، حجم تولید محصولات پایه شیمیایی در سال ۲۰۱۸، در جهان معادل ۵۴۰ میلیون تن میباشد. محصولات پایه خود کاربرد مصرف نهایی نداشته و در پایین دستی (پلیمری، شیمیایی و مواد شیمیایی خاص) مصرف میگردد. همان طور که نمودار زیر نشان میدهد، از این حجم مواد پایه پتروشیمی، محصولات پایین دستی شامل ۲۲۲ میلیون تن پلاستیک، ۲۷۵ میلیون تن کودهای شیمیایی، ۱۰۷ میلیون تن رزین و فیبر و ۱۰۷ میلیون تن حلالها تولید شده است.

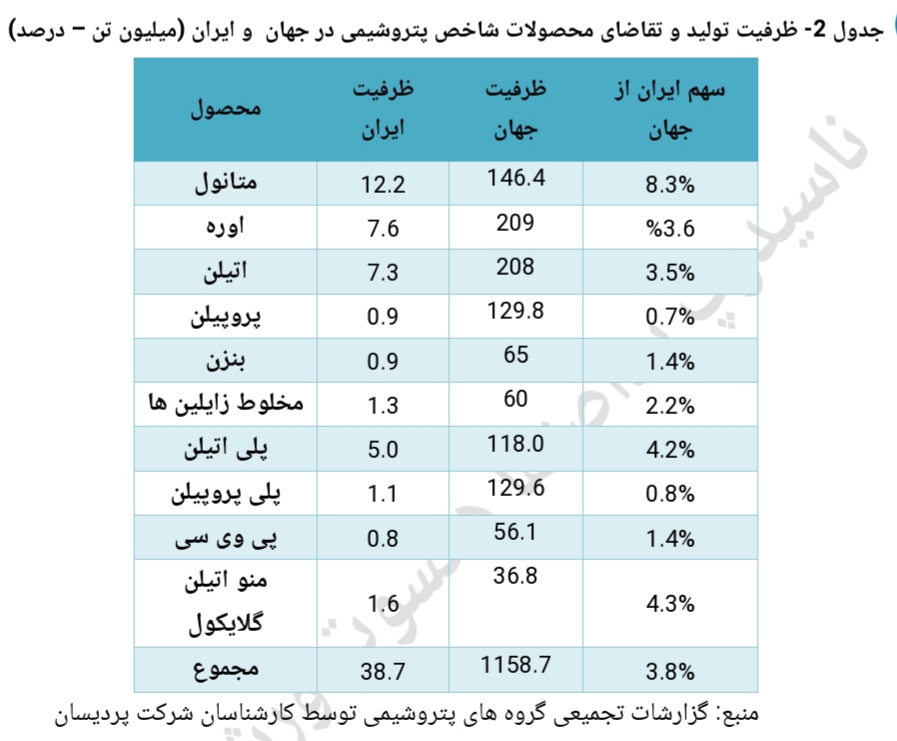

مجموع ظرفیت ۱۰ محصول شاخص پتروشیمی در سال ۲۰۱۹ در جهان معادل ۱.۱۸۵ میلیون تن بوده است، که در جدول زیر ظرفیت آنها در مقایسه با ظرفیت تولید ایران ارائه شده است. به طور کلی سهم ایران، حدود ۳.۸ درصد از کل ظرفیت جهانی است.

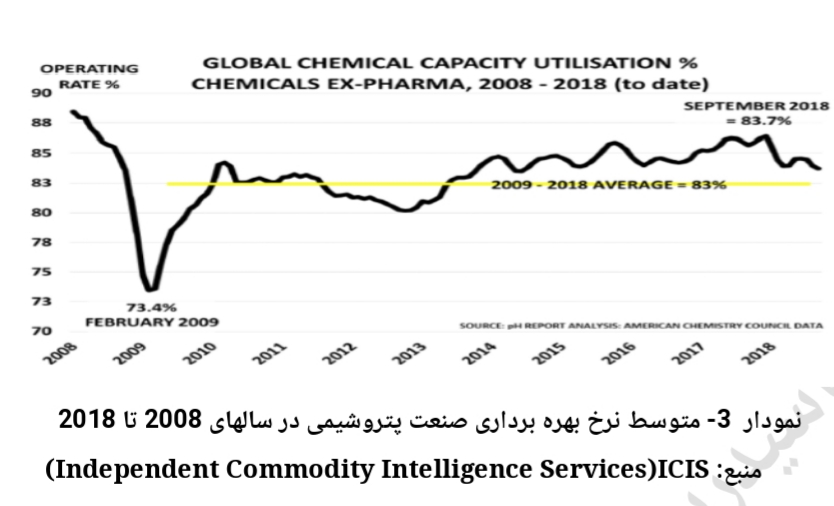

طبق گزارش ICIS، متوسط نرخ بهره برداری صنعت پتروشیمی جهان در بین سالهای ۲۰۰۹ تا ۲۰۱۸، ۸۳ درصد بوده است. به عبارت دیگر حجم تولید ده محصول شاخص پتروشیمی را میتوان تقریبا ۹۳۰ میلیون تن برآورد کرد. در طی این سالها، کمترین نرخ بهره برداری مربوط به سال ۲۰۰۹ (۷۳.۴ درصد) بوده است.

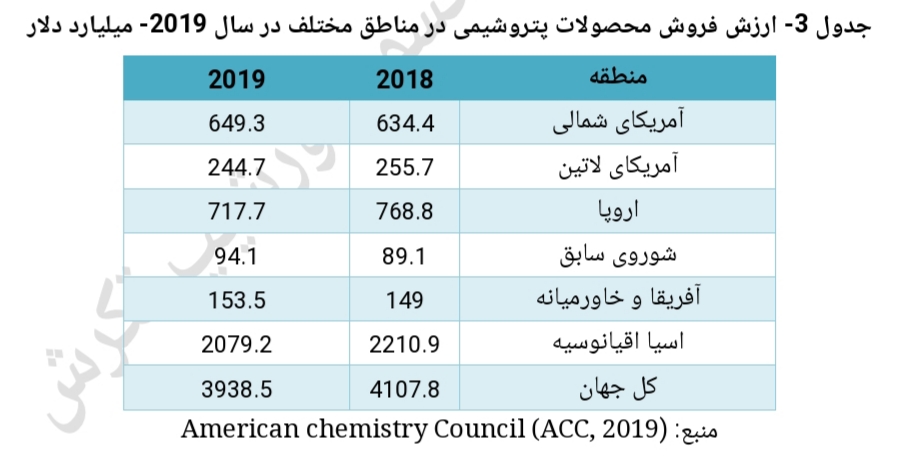

طبق گزارش انجمن شیمی آمریکا (American chemistry Council)، در سال ۲۰۱۹، ارزش فروش صنعت پتروشیمی در جهان تقریبا ۳۹۳۸.۵ میلیارد دلار میباشد که ۴ درصد نسبت به سال قبل کاهش داشته است. حدود ۵۳ درصد فروش صنعت شیمیایی متعلق به منطقه آسیا اقیانوسیه است. اروپا و امریکای شمالی به ترتیب رتبههای دوم و سوم را دارا هستند. آفریقا و خاورمیانه با هم حدود ۴ درصد درآمد از بخش شیمیایی دنیا را شامل هستند.

همچنین طبق گزارش موسسه (Independent Commodity Intelligence Services) ICIS درامد فروش صد شرکت برتر پتروشیمی در جهان در سال ۲۰۱۹، مجموعا معادل ۱۰۴۹ میلیارد دلار میباشد. ده کشور برتر فروش محصولات پتروشیمی که در نمودار ۷ نشان داده شده است؛ در مجموع ۳۱۷۸ میلیارد یورو معادل تقریبا ۸۷ درصد کل فروش جهان را شامل هستند. شش کشور آسیایی (چین، ژاپن، کره جنوبی، هند، تایوان و عربستان صعودی) جزء ده کشور برتر میباشند. ایران که به عنوان یکی از صادرکنندگان مواد اولیه پتروشیمی به کشورهایی مانند ژاپن، چین، کره جنوبی و هند است، اما جایگاهی در بین ده کشور برتر فروش محصولات پتروشیمی ندارد که نشان از خام فروشی است.

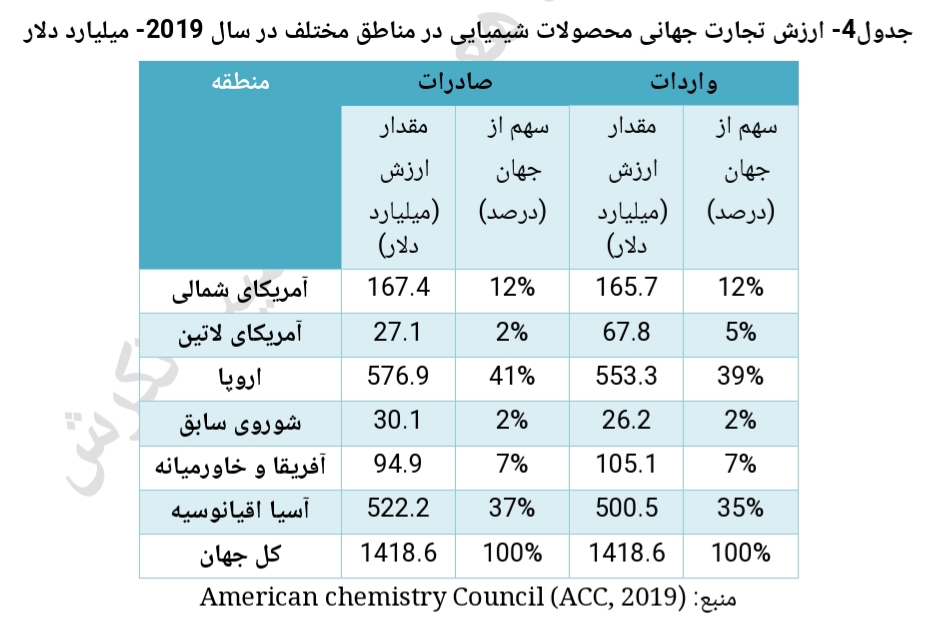

ارزش صادرات بخش شیمیایی در سال ۲۰۱۹، ۱۴۱۸.۶ میلیارد دلار بوده است. منطقه اروپا حدود ۴۱ درصد از صادرات رو به خود اختصاص داده از سوی دیگر بیشترین واردات هم متعلق به همین منطقه میباشد. منطقه آسیا اقیانوسیه بعد از اروپا بیشترین صادرات و واردات را دارد. سهم خاورمیانه از تجارت جهانی محصولات شیمیایی حدود ۷% است.

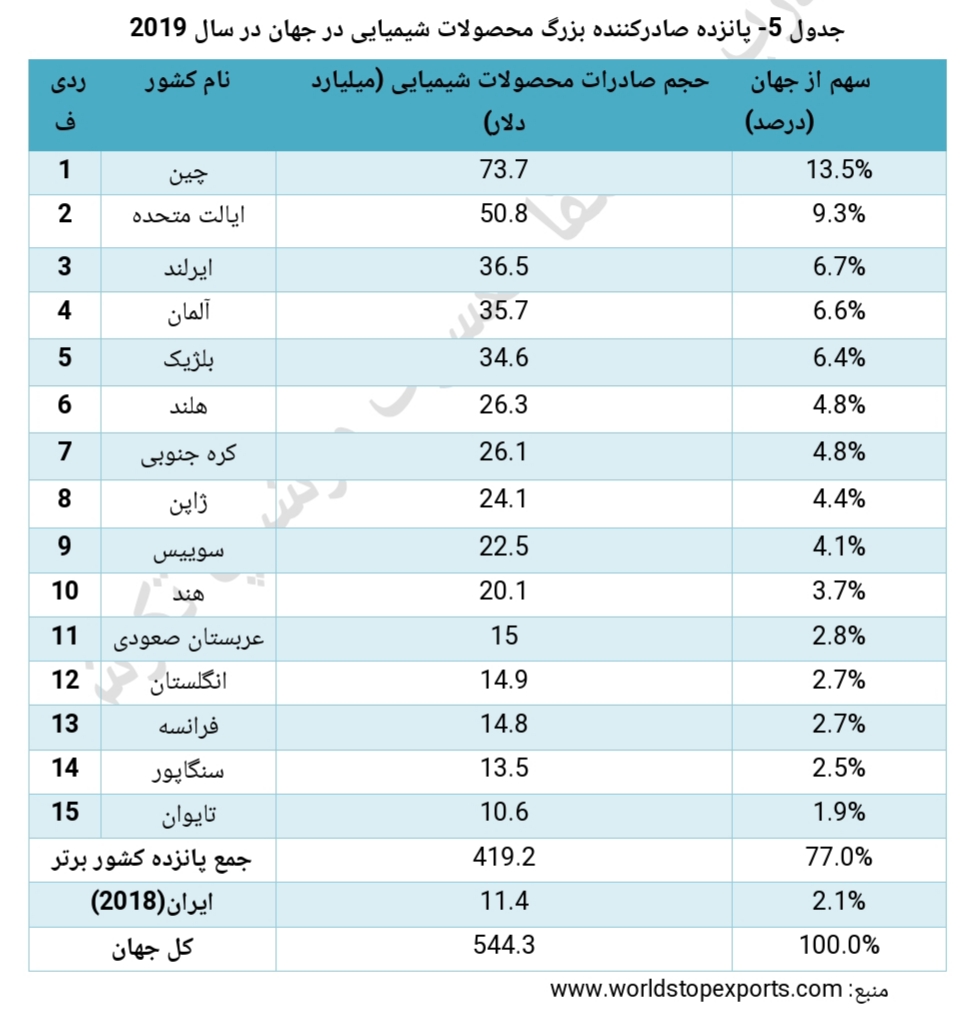

پانزده کشور برتر صادرکننده محصولات شیمیایی در سال ۲۰۱۹ به شرح زیر میباشد. این پانزده کشور در مجموع حدود ۷۷.۱ درصد از کل صادرات محصولات شیمیایی جهان را در بر دارند. از بین پانزده کشور، هند (۶۱.۱ درصد)، ایرلند (۳۹.۲ درصد)، چین (۳۱.۳ درصد) و عربستان صعودی (۲۸.۱ درصد) بیشترین رشد را در بین سالهای ۲۰۱۵ تا ۲۰۱۹ داشته اند. حجم صادرات ایران در سال ۲۰۱۸، ۱۱.۴ میلیارد دلار میباشد که از حجم صادرات تایوان به عنوان پانزدهمین صادر کننده بیشتر میباشد، ولی متاسفانه نامی از ایران برده نشده است.

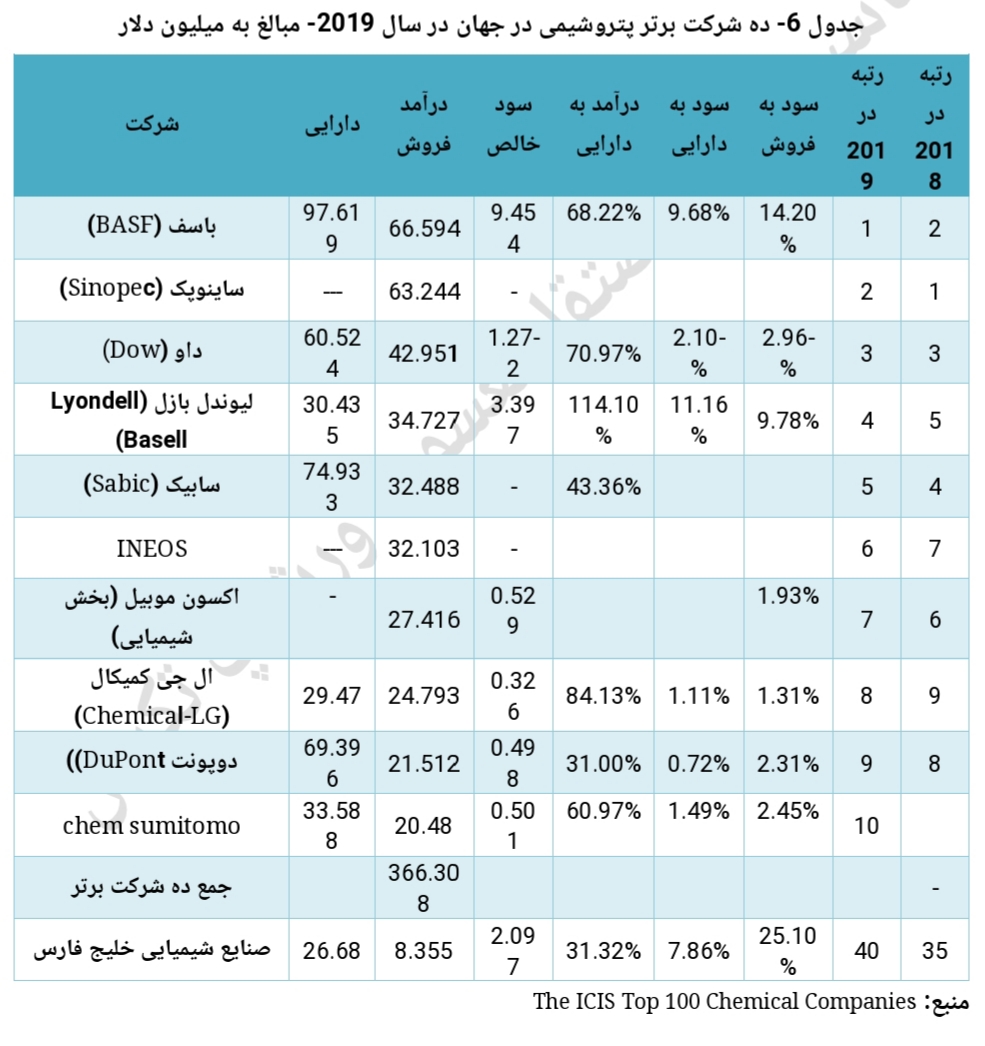

موسسه (Independent Commodity Intelligence Services) ICIS شرکتهای شیمیایی و پتروشیمیایی جهان را بر اساس عملکرد مالی آنها رتبهبندی میکند و تمامی شرکتهای مطرح و فعال در صنعت پتروشیمی و شیمیایی جهان در این رده بندی مشارکت مینمایند. شاخصهای موثر بر این رده بندی میزان فروش، سود عملیاتی، سود خالص، داراییها و هزینههای تحقیق و توسعه و هزینههای سرمایهای و نیروی انسانی میباشد. درآمد فروش این ده شرکت برتر پتروشیمی در حدود ۳۶۶ میلیارد دلار میباشد که نزدیک به تولید ناخالص ایران هست؛ بنابراین ایران که کشوری غنی از منابع نفت و گاز میباشد میتواند از خام فروشی این مواد کاسته و با ایجاد ارزش افزوده تولید ناخالص خود را بالا ببرد.

همانطور که مشاهده میشود، شرکتهای باسف، سابیک و داو در سال ۲۰۱۹، رتبههای اول تا سوم را در این لیست کسب کرده اند. در این لیست ۱۰۰ شرکت برتر نام شرکت صنایع شیمیایی خلیج فارس دیده میشود که رتبه ۴۰ را کسب کرده است.

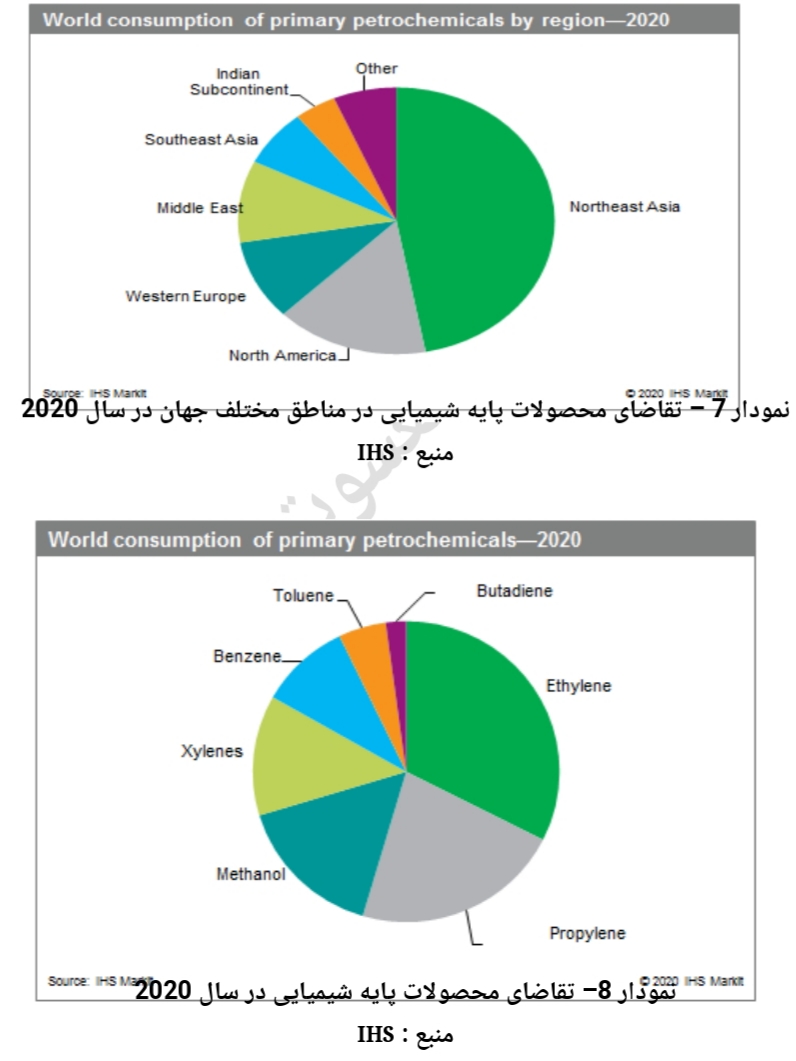

همان طور که گفته شد، محصولات پایه شیمیایی و پلاستیکها، ماده اصلی تولید طیف وسیعی از کالاهای مصرفی و ضروری میباشد. طبق گزارش IHS، ترکیب مصرف محصولات پایه شیمیایی در مناطق مختلف و محصولات مختلف ارائه شده است. بیشترین حجم تقاضا برای اتیلن، پروپیلن و متانول میابشد. آسیای شمال شرقی، آمریکای شمالی و اروپای غربی بزرگترین متقاضی این محصولات هستند.

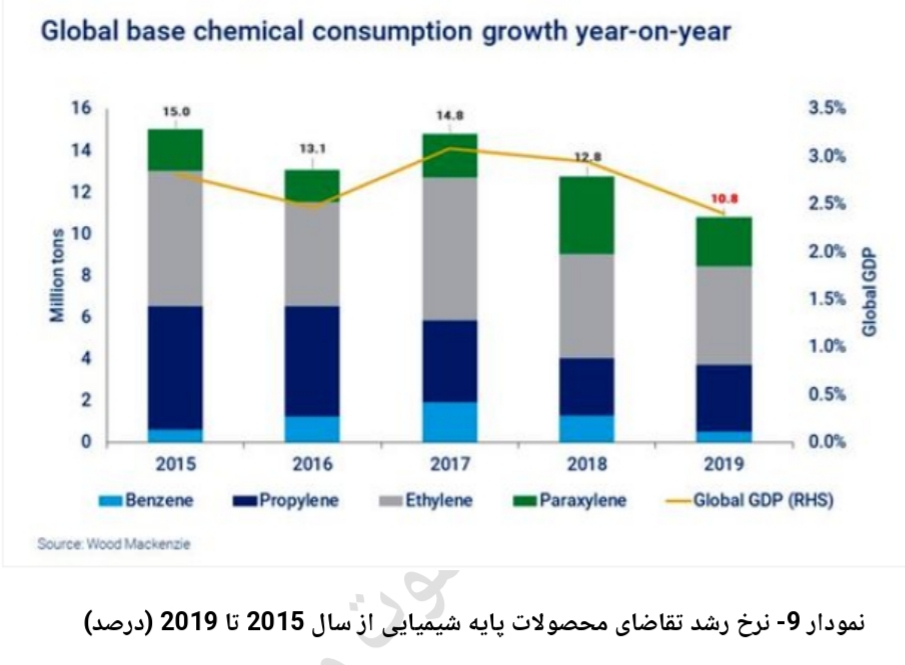

طبق نمودار زیر نرخ رشد مصرف محصولات پایه از ۱۵ درصد در سال ۲۰۱۵، به ۱۲.۸ درصد در سال ۲۰۱۸ رسیده است.

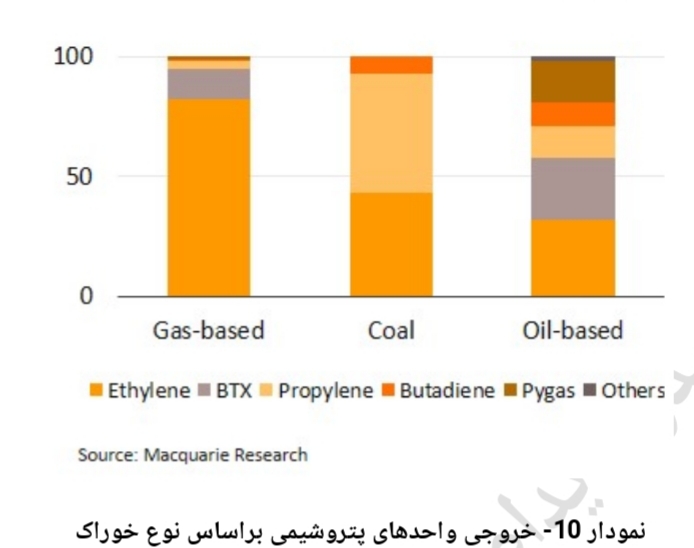

انتخاب خوراک برای فرآیند تولید به محصول خروجی مورد نظر بستگی دارد چراکه هر خوراک ترکیب هیدروکربن متفاوتی دارد و خروجیهای مختلف تولید میکند. طبق نمودار زیر خروجی استفاده از گاز طبیعی برای تولید اتیلن، حدود ۷۰ درصد اتیلن و ۳۰ درصد مابقی محصولات میباشد. در حالیکه در صورت استفاده از نفتا، ۳۰، اتیلن و ۷۰ درصد مابقی محصولات خواهد بود. هزینه خوراک حدود ۶۰ تا ۷۰ درصد هزینه تولید را پوشش میدهد. ۱۵ تا ۲۰ درصد مربوط به هزینه انرژی و حمل و نقل میباشد. ۱۵ تا ۲۰ درصد باقی مانده مربوط به هزینههای ثابت تولید میباشد. از این رو هزینه سربار به خوراک مصرفی، تکنولوژی مورد استفاده و دسترسی به مواد اولیه بستگی دارد؛ بنابراین مدیریت خوراک فاکتور مهمی در هزینه تولید میباشد و مکان یابی محل تولید در سایتهایی که دسترسی راحت به مواد اولیه و بازار فروش دارند هزینههای بالاسری و حمل و نقل را کاهش میدهند که مزیت رقابتی ایجاد میکنند.

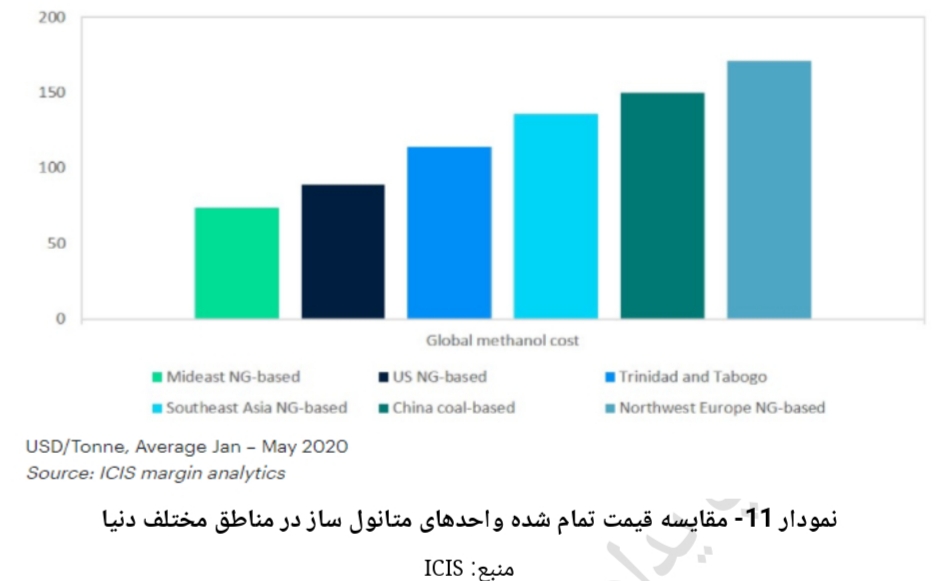

امروزه حجم زیادی از تولید متانول با استفاده از گاز طبیعی می باشد. تولید متانول بر پایه زغال سنگ فقط مختص کشور چین می باشد. بخش کمی از واحدها از سنتز فرآورده های نفتی مانند نفتا به عنوان خوراک استفاده می کنند. طبق مطالعه ICIS، واحدهای متانول ساز بر پایه گاز طبیعی خاورمیانه و ایالت متحده کمترین قیمت تمام شده را دارند در حالیکه واحدهای متانول ساز اروپا (بر پایه گاز طبیعی) و چین (بر پایه زغال سنگ) بیشترین قیمت تمام شده را دارد. تولید متانول در اروپا به دلیل هزینه تولید بسیار زیاد، به نظر میرسد که با چالش مواجه شده است.

علی رغم اینکه هزینه تولید واحدهای اوره چین با خوراک زغال سنگ زیاد میباشد؛ همچنان چین بزرگترین تولیدکننده اوره در جهان میباشد. روند قیمت تمام شده اوره از سال ۲۰۱۳ تا فصل اول ۲۰۲۰، به شرح زیر میباشد. به طور میانگین میتوان بیان کرد که متوسط قیمت تمام شده اوره در طی هشت سال گذشته حدود ۱۰۰ دلار به ازای هر تن بوده است که حدود ۵۳ درصد آن هزینه مواد اولیه (آونیاک)، ۲۶ درصد هزینه تبدیل و ۲۱ درصد هزینه انتقال است.

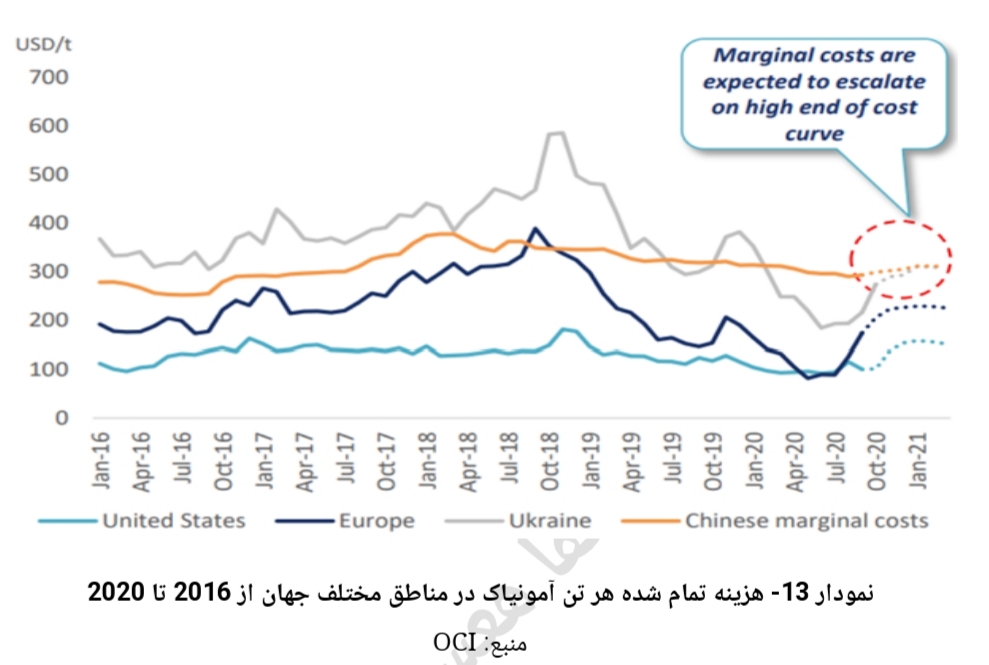

با توجه به نمودار زیر، هزینه تولید آمونیاک بر پایه گاز طبیعی در خاورمیانه و آمریکا کمترین هزینه را دارد.

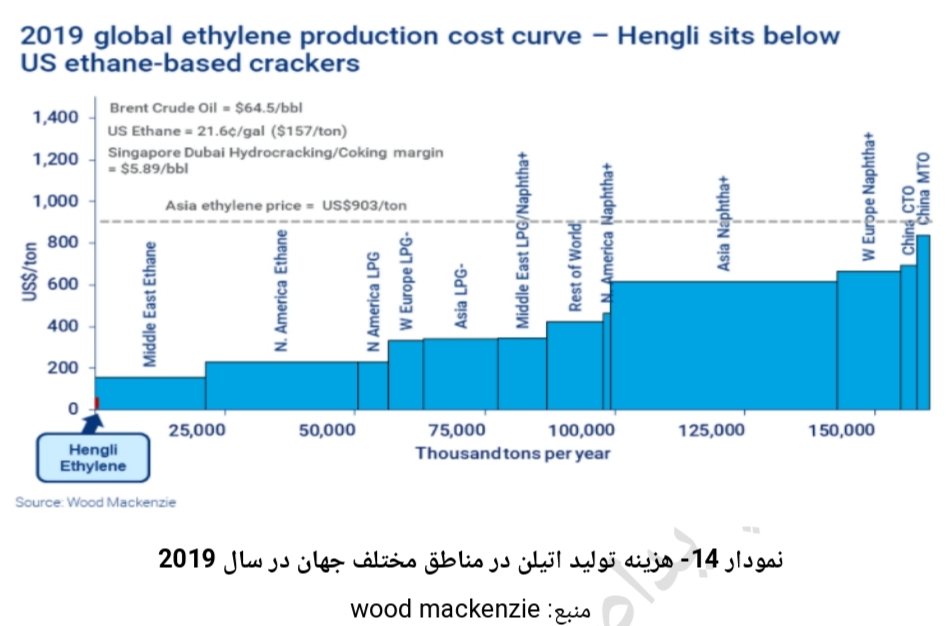

در تولید اتیلن و پروپیلن، هزینه خوراک مهمترین فاکتور در هزینهها میباشد، اما واحدهای کراکر بخار، یک فرآیند چند محصولی هستند. ویژگی اصلی واحدهای کراکر بخار این است که خوراک مختلفی میتوان استفاده کرد. در خاورمیانه و ایالت متحده تولید برپایه گاز طبیعی (اتان و پروپان) میباشد. در حالیکه در روسیه و اروپا نفتا خوراک غالب واحدهای الفین ساز میباشد. صنایع بر پایه اتان، در کل هزینه تولید کمتری نسبت به واحدهای بر پایه نفتا دارند.

صنعت پتروشیمی در خاورمیانه در طی سه دهه گذشته به دلیل دسترسی به خورک گاز ارزان قیمت رشد قابل توجهی داشته است. در بین کشورهای خاورمیانه، ایران بهواسطه برخورداری از منابع عظیم نفت و گاز طبیعی دارای مزیت نسبی در این صنعت بوده و در منطقه بعد از عربستان به عنوان دومین تولیدکننده محصولات پتروشیمی محسوب میگردد. صنایع پتروشیمی در ایران قدمتی نزدیک به ۶۰ سال دارد. ایجاد کارخانه کود شیمیایی در مرودشت در سال ۱۳۳۷ را میتوان آغاز تاسیس بنگاه شیمیایی در ایران دانست. این کارخانه که قسمتی از مجتمع پتروشیمی شیراز امروز است در سال ۱۳۴۲ به بهره برداری رسید. هدف از تاسیس این شرکت، تولید فرآوردههای پتروشیمی و شیمیایی از نفت، مشتقات نفتی، گازهای طبیعی و سایر مواد خام، اعم از آلی و معدنی بود. ایران در صنعت پتروشیمی نسبت به بسیاری از کشورهای جهان دارای مزیت نسبی به شرح زیر میباشد:

• دسترسی به منابع غنی گاز و میعانات گازی

• دسترسی به آبهای بین المللی و امکانات صادرات و واردات

• دارا بودن سواحل برای ساخت بنادر صادراتی

• قرارگرفتن منابع گازی خوراک پتروشیمی در سواحل خلیج فارس

• موقعیت جغرافیایی به لحاظ نزدیکی به بازارهای آسیا، از جمله چین و هند و اروپا از طریق ترکیه

• نیروی انسانی با تجربه و همچنین وجود بازارهای داخلی در حال رشد

• رژیم مالیاتی مناسب و سازگار جهت صادرات (معافیتهای صادراتی)

• وجود زیرساختهای توسعه یافته (فرودگاه راه آهن، بندر، اسکله، ...) در قطبهای پتروشیمی

با توجه به مزیتهای فوق الذکر، بخش پتروشیمی ایران دارای بیشترین قابلیت رشد میباشد. همچنین طبق اهداف کلان سند چشم انداز، سهم ایران از کل ارزش تولید محصولهای پتروشیمی در خاورمیانه باید تا سال ۱۴۰۴ به ۳۴ درصد و در جهان به ۶.۳ درصد برسد. از این رو بررسی وضعیت پتروشیمی کشور جهت دستیابی به نقاط ضعف و ارائه راهکارهای متناسب و کاربردی از ضروریات میباشد.

۱- پیش بینی تولید و تقاضا محصولات پتروشیمی

بخش پتروشیمی نقش مهمی در افزایش تقاضای نفت جهانی دارد به طوریکه سهم این بخش از نفت به عنوان خوراک از ۱۲ درصد در سال ۲۰۱۷، به ۱۴ درصد در ۲۰۳۰ و ۱۶ درصد در سال ۲۰۵۰ میرسد. گزارش OECD و IEA، پیش بینی میکند که با فرض ادامه روند موجود، تقاضای کل نفت ۱۰ میلیون بشکه در روز تا ۲۰۳۰ افزایش یابد که بخش پتروشیمی بیش از یک سوم این افزایش را شامل میشود. این بخش همچنین نقش مهمی در رشد تقاضای جهانی گاز دارد به طوریکه کل تقاضای جهانی گاز در سال ۲۰۱۷، ۳۷۵۷ میلیارد مترمکعب بوده است (IEA) و پیش بینی میشود حجم تقاضای گاز تا سال ۲۰۳۰، ۸۵۰ میلیارد مترمکعب افزایش یابد و به ۴۶۰۷ میلیارد متر مکعب برسد که سهم بخش پتروشیمی از این افزایش تقاضا، ۷ درصد معادل تقریبا ۶۰ میلیارد مترمکعب است (OECD, IEA).

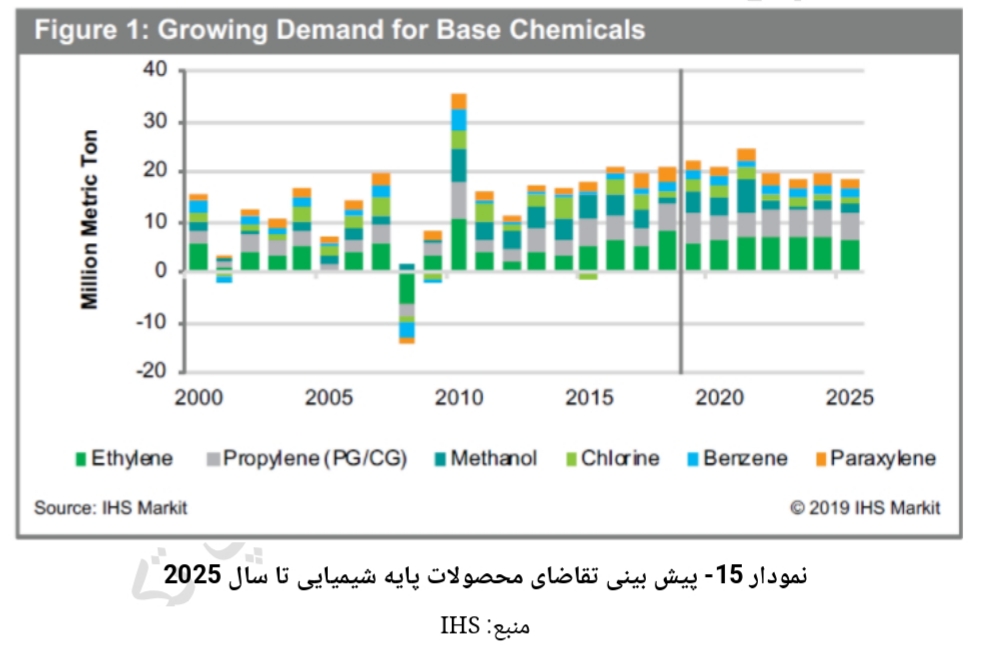

شش محصولات پایه پتروشیمی عنصر اصلی برای ساخت کلیه کالاهای مصرفی نهایی هستند. طبق گزارش IHS، تقاضا برای محصولات پایه شیمیایی در سال ۲۰۱۸، ۵۱۵ میلیون تن میباشد که حدود ۲۰ میلیون تن نسبت به سال ۲۰۱۷ افزایش داشته است. بیشترین سهم مربوط به اتیلن (۸ میلیون تن)، پروپیلن (پنج میلیون تن)، بنزن (۱.۶ میلیون تن) و پارازایلین (۳ میلیون تن) میباشد. طبق نمودار زیر به طور متوسط در طی سال ۲۰۱۵ تا ۲۰۱۸، ۱۹.۶ میلیون تن هر سال به تقاضای محصولات پایه شیمیایی افزوده شده است. طبق پیش بینی IHS، تقاضای محصولات پایه شیمیایی تا سال ۲۰۲۵ به حدود ۶۶۰ میلیون تن میرسد که معادل نرخ رشد سالیانه ۳.۶ درصد میباشد. رشد بازار پتروشیمی بیشتر ناشی از افزایش استفاده از محصولات پتروشیمی در صنایع ساخت و ساز، خودروسازی، هواپیمایی، غذا و مواد الکترونیکی، رنگ و کاغذ است.

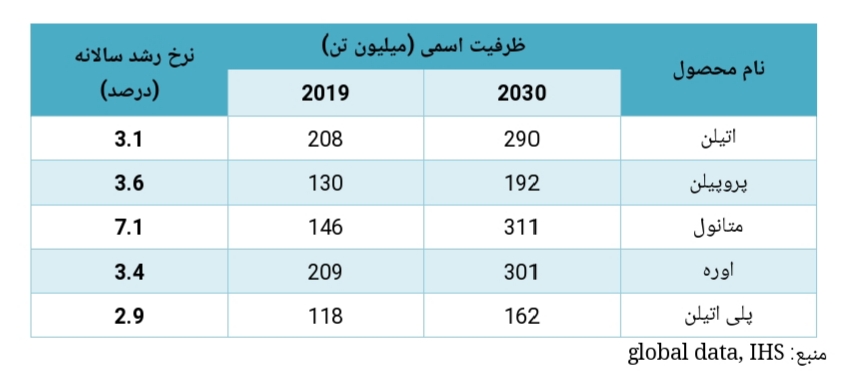

در جدول زیر پیش بینی ظرفیت اسمی تولید محصولات شاخص پتروشیمی تا سال ۲۰۳۰ و همچنین نرخ رشد سالیانه این محصولات از سال ۲۰۱۹ تا ۲۰۳۰ آورده شده است در ادامه نیز به بعضی کشورهای مهم که افزایش ظرفیت قابل توجهی در این محصولات داشتن اشاره شده است.

جدول ۷- پیش بینی ظرفیت اسمی تولید محصولات شاخص پتروشیمی تا سال ۲۰۳۰

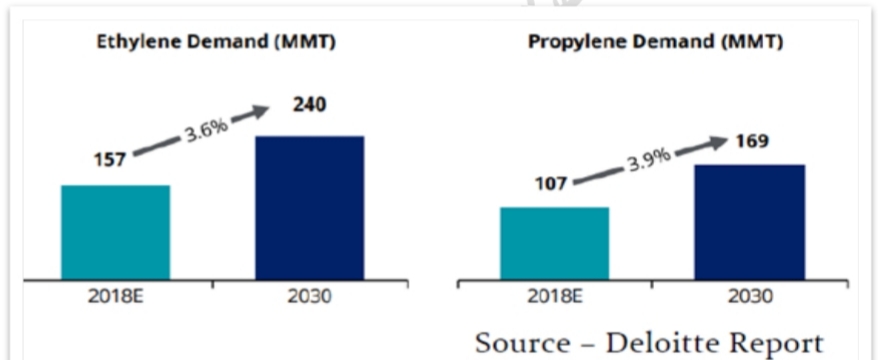

در بین انواع مختلف محصولات پتروشیمی، اتیلن بیش از ۲۵% درآمد بخش پتروشیمی را به خود اختصاص داده این امر به دلیل استفاده در صنایع مختلف مانند حمل و نقل، ساخت و ساز و بسته بندی میباشد. آسیا و خاورمیانه در افزایش ظرفیت اتیلن در یک دهه گذشته پیشرو بوده اند. افزایش ظرفیت منطقه آسیا به ویژه چین در یک دهه آینده نیز قابل توجه خواهد بود. حجم افزایش ظرفیتهای جدید چین، حدود ۲۰ میلیون تن تا سال ۲۰۳۰ میباشد. به دلیل دسترسی و مزیت خوراک اتان در ایالت متحده، سرمایه گذاریهای سنگین در واحدهای کراکر اتیلن شده است به طوریکه در طی ۲۰۱۷ تا ۲۰۱۹، ۷.۵ میلیون تن به ظرفیت اسمی خود اضافه کرده اند و همچنین ۷ میلیون تن طرحهای در دست اجرا تا ۲۰۲۲ است.

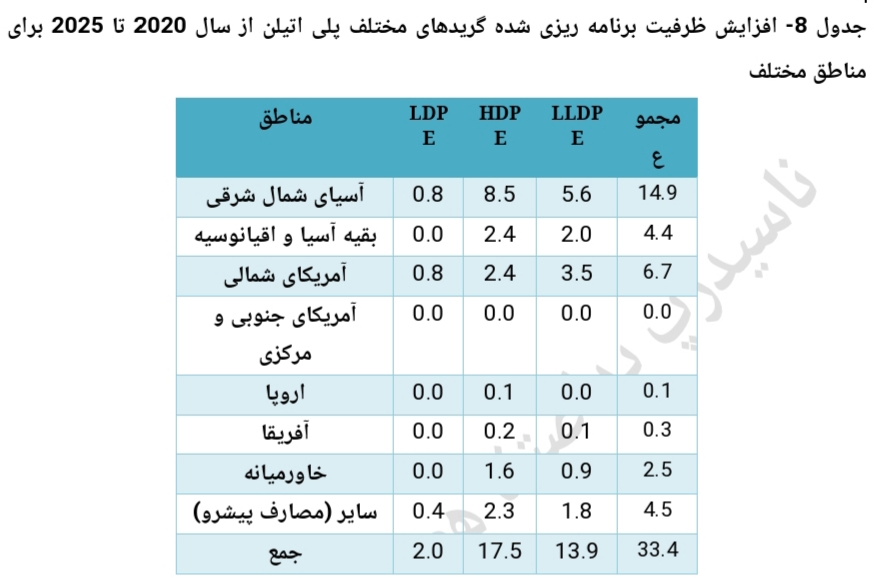

یکی از مهمترین مشتقات اتلین، پلی اتیلن میباشد. بیشترین رشد ظرفیت تولید مربوط به گرید HDPE میباشد. جدول زیر افزایش ظرفیت برنامه ریزی شده گریدهای مختلف پلی اتیلن از سال ۲۰۲۰ تا ۲۰۲۵ برای مناطق مختلف را نشان میدهد. آسیای شمال شرقی بیشترین سهم در افزایش ظرفیتها را خواهد داشت.

طبق گزارش Global data، مصرف جهانی پروپیلن در طی سالهای ۲۰۲۴-۲۰۱۹ به رشد خود ادامه خواهد داد، که اساساً توسط بازارهای در حال توسعه در آسیا، به ویژه چین صورت میگیرد. بر اساس توسعه ظرفیت مشتقات پایین دستی، مصرف پروپیلن در مناطق مختلف متفاوت است. طبق گزارش global data، انتظار میرود ظرفیت تولید پروپیلن تا سال ۲۰۳۰، ۴۸% رشد داشته باشد و به ۱۹۱.۸۴ میلیون تن برسد. این حجم از افزایش ظرفیت بدنبال ۱۷۱ طرح واحد تولید پروپیلن برنامه ریزی شده که عمدتا در مناطق اسیا و خاورمیانه خواهد بود اتفاق خواهد افتاد. تقریبا ۴۸ درصد افزایش ظرفیتهای جدید در چین اتفاق خواهد افتاد که معادل ۲۹.۵۳ میلیون تن میباشد. هند با ۷.۶۹ میلیون تن افزایش ظرفیت در رتبه دوم قرار دارد. ایران با ۲.۹۸ میلیون تن افزایش ظرفیت سومین کشور میباشد. بزرگترین پروژه پلی پروپیلن ایران مربوط به واحد پروپیلن ماهشهر با نیم میلیون تن ظرفیت است.

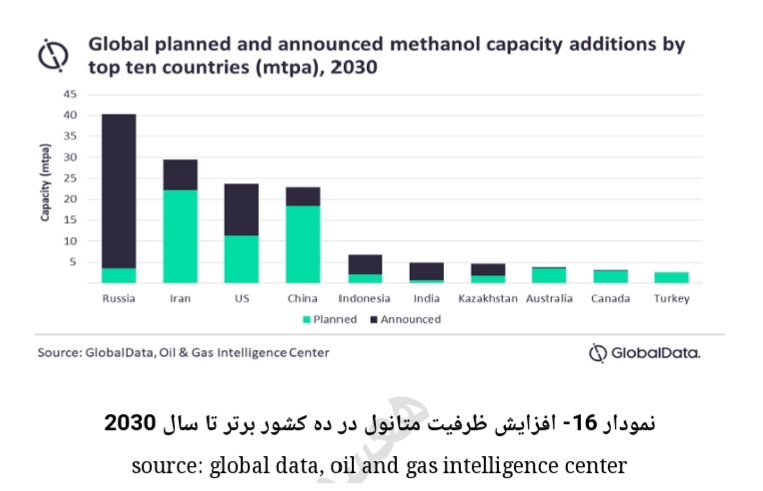

طبق گزارش global data ظرفیت متانول تا سال ۲۰۳۰ به ۳۱۰.۹۹ میلیون تن میرسد که در زیر طرحهای اعلام شده و برنامه ریزی شده توسط ده کشور برتر برای افزایش ظرفیت متانول در جهان ارائه شده است.

جدول زیر تقاضا محصولات شاخص پتروشیمی در سال ۲۰۱۹ و پیش بینی تقاضا در سال ۲۰۲۵ نشان میدهد. رشد سالانه تقاضا برای محصولات پروپیلن، پلی اتیلن و PVC بالای چهار درصد میباشد.

جمله پلی اتیلن و گلیگول مونو اتیلن و قیمتها تحت فشار خواهد بود. رشد سالانه تقاضای اتیلن در هند تا ۲۰۳۰، معادل ۳.۶ % میباشد.

تقاضا پروپیلن در جنوب شرقی آسیا، تایوان و ژاپن در نیمه نخست سال ۲۰۲۰ بدلیل راه اندازی طرحهای پایین دستی پلی پروپیلن انتظار میرود افزایش یابد. اما در چین بدلیل افزایش عرضه و ضعف در صنایع پایین دستی احتمال کاهش تقاضا میرود. رشد سالانه تقاضای پروپیلن در هند تا سال ۲۰۳۰، معادل ۳.۹ درصد است.

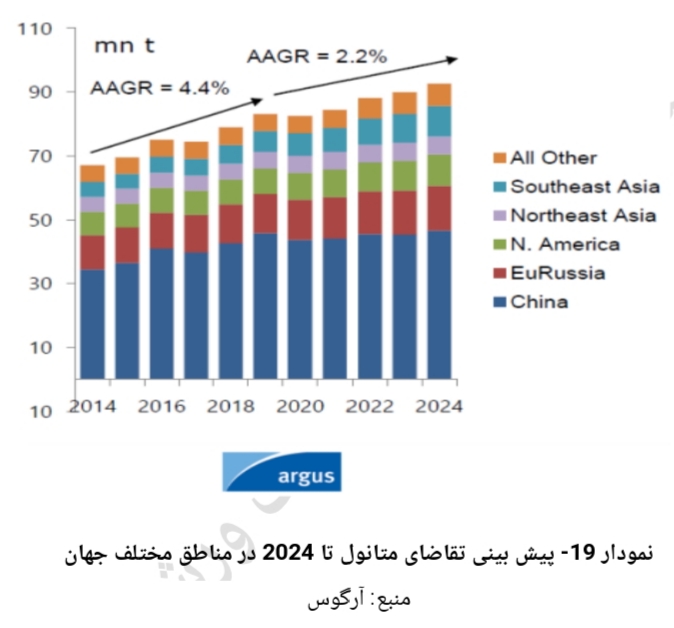

دلایل افزایش نرخ تولید متانول به خصوص درکوتاه مدت به خاطر دو کاربرد تقریبا جدید این محصول میباشد. استفاده متانول به عنوان مواد افزودنی سوخت (fuel additive) و محصول واسطهای برای تولید محصولات با ارزش افزوده بالا (HVCs) میباشد. کاربرد متانول به عنوان مواد افزودنی در سوخت در حال حاضر حدود ۳۵ تا ۴۰% تقاضا است. استفاده از متانول به عنوان مواد افزودنی سوخت به دلیل کاهش آلودگی هوا و بهبود عملکرد احتراق سایر سوختها میباشد که این دو عملکرد در طی سالهای آینده از اهمیت زیادی برخوردار است. عدد اکتان بالای متانول به این معنا است که قبل از احتراق میتواند به شدت فشرده شود بنابراین در حین احتراق، انرژی بیشتری تولید کند. استفاده متانول به عنوان خوراک در تولید محصولات شیمیایی، متانول به الفین (MTO) و متانول به آروماتیکها (MTA) کاربرد مهم دیگر این محصول میباشد. MTA در فاز مطالعه است، اما MTO به صورت تجاری در چین استفاده میشود.

افزایش قیمت محصولات کشاورزی و همچنین افزایش جمعیت منجر به افزایش تقاضای کود میشود. از دیگر نکاتی که به جذابیت این محصول میافزاید، مطرح شدن تولید سوخت از اوره میباشد. تقاضای اوره در اکثر مناطق رشد خواهد داشت. انتظار میرود جنوب آسیا بیشترین افزایش تقاضای بالقوه جهانی اوره را به خود اختصاص دهد و تقاضای اوره در آمریکای لاتین و شرق آسیا از جمله چین برای بخشهای صنعتی آن نیز افزایش قابلتوجه داشته باشد.

در سمت عرضه، در کشور چین بخشی از پتروشیمیهای این کشور که با گاز ذغال سنگ، اوره را تولید میکنند به دلیل آلودگی فراوان و اثرات سو در محیط زیست و همچنین قیمت بالای تولید، استفاده از این روش محدود شده است. اما از سوی دیگر با توجه به طرحهای در درست اجرا، افزایش ظرفیت در هند، روسیه و نیجریه قابل توجه میباشد. به طوریکه پیش بینی میشود عرضه اوره به ۲۰۳ میلیون تن تا سال ۲۰۲۴ میرسد. عدم تعادل بین تقاضا و عرضه پیش بینی میشود از سال ۲۰۱۹ تا ۲۰۲۴ افزایش یافته از ۷.۹ به ۲۰ میلیون تن برسد.

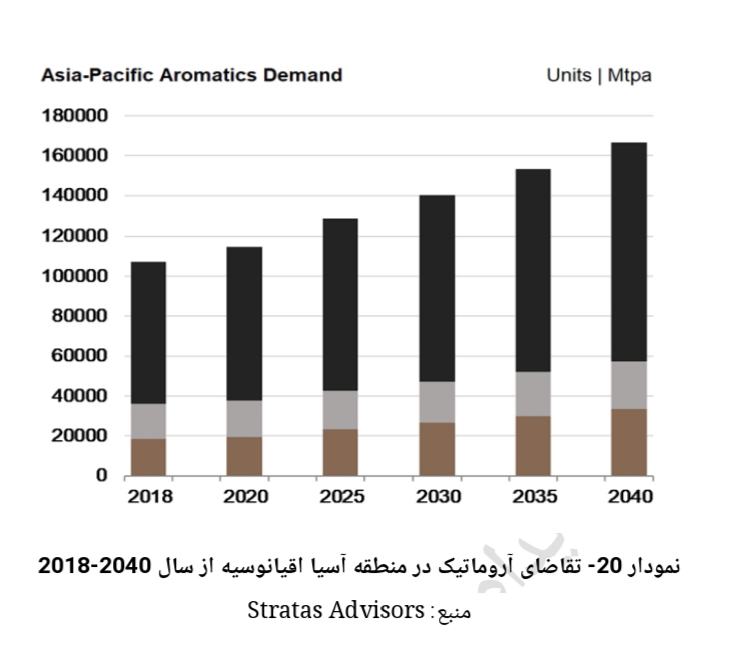

تقاضا آروماتیک در منطقه آسیا اقیانوسیه از ۱۰۷.۲ میلیون تن در سال ۲۰۱۸، به ۱۶۶.۷ میلیون تن در سال ۲۰۴۰ خواهد رسید که معادل ۲.۰۳% نرخ رشد سالانه میباشد. در سال ۲۰۱۸، حدود ۷۳.۸% از کل تقاضای پارازایلین منطقه متعلق به کشور چین میباشد. پیش بینی میشود تقاضای پارازایلین منطقه آسیا اقیانوسیه در سال ۲۰۴۰، حدود ۳۲.۱% از کل تقاضای آرماتیک را شامل شود. در طول دوره پیش بینی، آسیا اقیانوسیه بزرگترین مصرف کننده بنزن و پارازایلین میباشد. حجم مصرف بنزن این منطقه، ۱۸.۴ میلیون تن هست که پیش بینی میشود به ۳۳.۵ میلیون تن در سال ۲۰۴۰ برسد. همچنین در طول این دوره، منطقه آسیا اقیانوسیه همچنان به عنوان واردکننده پارازایلین میباشد به عبارت دیگر رشد تقاضا بیشتر از رشد عرضه میباشد. در سال ۲۰۱۸، خالص وارادات پارازایلین ۱.۳ میلیون تن بوده که پیش بینی میشود به ۲.۹ درسال ۲۰۲۵ برسد سپس با کاهش جزئی به ۲.۴ میلیون تن در سال ۲۰۳۰ برسد.

بازار پلی اتیلن به شدت تحت تاثیر تقاضا برای محصولات پلاستیکی میباشد. به دلیل افزایش تقاضا پلاستیک در صنعت الکترونیک و خودروسازی پیش بینی میشود، تقاضا برای پلاستیک در سال ۲۰۵۰، ۸۹۰ میلیون تن باشد که تقریبا معادل دو برابر حجم تقاضای پلاستیک در سال ۲۰۱۵ میباشد. حدود ۴۹ درصد تقاضای پلی اتیلن برای صنایع بسته بندی میباشد. استفاده از گرید LLDPE و LDPE بسیار مرسومتر میباشد به طوریکه حدود ۶۹ درصد این دو گرید در صنعت بسته بندی مورد استفاده قرار میگیرد. تقاضا پلی اتیلن در چین در سال ۲۰۲۰ انتظار میرود همچنان به رشد خود با سرعت کمتری نسبت به سال ۲۰۱۹ ادامه دهد.

بازار ترفتالیک اسید در سال ۲۰۱۸، حدود ۴۸.۱۴ میلیارد دلار میباشد که پیش بینی میشود به ۶۱.۷۸ میلیارد دلار در سال ۲۰۲۳ برسد. گسترش صنعت نساجی منجر به افزایش تقاضا برای الیاف و نخ پلی استر میشود از این رو تقاضا برای ترفتالیک اسید افزایش مییابد. همچنین برای تولید بطریهای PET نیاز به PTA است. تقاضای در حال رشد برای بسته بندی PET در صنایع بهداشتی، غذایی و آشامیدنی منجر به رشد تقاضا برای PTA است.

حجم جهانی تولید رزین پلی ونیل کلراید (PVC) در سال ۲۰۱۸، ۴۴.۳ میلیون تن بوده است که پیش بینی میشود با نرخ رشد سالیانه ۴.۳۶% به ۵۹.۷۲ میلیون تن در سال ۲۰۲۵ برسد. در طرف تقاضا حجم بازار این محصول، ۵۹.۱ میلیارد دلار بوده که به ۸۸.۶۳ میلیارد دلار خواهد رسید (نرخ رشد سالانه ۵.۹۶ درصد). در حال حاضر ۷۰ درصد این محصول در صنایع ساخت و ساز یا زیرساختها، صنایع بسته بندی و کالاهای برقی مصرف میشود. همچنین در سایر صنایع مانند کشاورزی، خودروسازی و کفش نیز استفاده میگردد. خاورمیانه با نرخ رشد ۵.۹%، بیشترین رشد در مصرف را طی سالهای آتی خواهد داشت. (ResearchAndMarkets.com)

چین و هند نقش عمده ایی در بازارهای صادراتی pvc در سال ۲۰۲۰ بعد از برداشتن تعرفههای ضد دامپینگ در بیشتر مناطق خواهند داشت. واردات به چین از بازارهای آسیا در حال افزایش است در حالی که واردات به هند بعد از کاهش تعرفههای ضد دامپینگ دولت هند به بعضی مناطق مانند اروپا، ژاپن، مالزی و اندونزی در حال کاهش میباشد. هند نیاز به واردات حدود ۲ میلیون تن pvc در سال برای تامین نیاز داخلی خود دارد که بیشتر این تقاضا برای تولید لولههای پلاستیکی برای تامین اب مناطق روستایی است.

ادامه دارد...

کاری از فاطمه گرامی نیا، زینب سرایی شاد