ارزش ذاتی پالایش نفت تهران در چه محدوده ای است؟

شرکت پالایش نفت تهران در سال 1377 به عنوان شرکت فرعی شرکت ملی پالایش و پخش فرآروده های نفتی تأسیس شد و در همان سال به ثبت رسید. در حال حاضر 90 درصد آن متعلق به سرمایه گذاری سهام عدالت و 10 درصد متعلق به شرکت ملی پالایش و پخش فرآورده های نفتی ایران است. تعداد سهام این شرکت 61 میلیون و 220 هزار است که در روز چهارشنبه 19 مهر ماه تعداد 3 میلیون و شصت و یک هزار سهم در فرابورس عرضه خواهد شد.

بررسی آخرین وضعیت مالی شرکت:

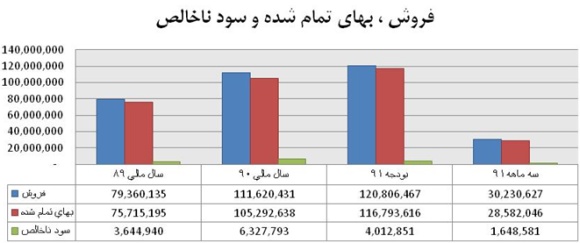

1- درآمد فروش شركت در سال مالي 90 با 41 درصد رشد نسبت به سال مالي 89 به ميزان 111.620 ميليارد ريال گزارش شده است. از طرفي درآمد فروش در بودجه 91 با رشد 8 درصدي نسبت به سال مالي 90 به ميزان 120.806 ميليارد ريال برآورد شده است. در گزارش 3 ماهه نیز شرکت 25 درصد درآمد فروش را پوشش داده است.

بهاي تمام شده كالاي فروش رفته در سال مالي 90 با افزايش 39 درصدي، سود ناخالص 6.328 ميليارد ريالي را در سال مالي 90 رقم زده است. در بودجه 91 اما بهاي تمام شده شركت با رشد 11 درصدي به میزان 116.794 میلیارد ریال پيش بيني شده است كه موجب برآورد سود ناخالص به ميزان 4.013 ميليارد ريال شده است. این در حالی است که شرکت در گزارش 3 ماهه خود موفق به پوشش 41 درصدی سود ناخالص شده است.

شایان ذکر است که کل محصولات شرکت در بازار داخل کشور به فروش می رسد.

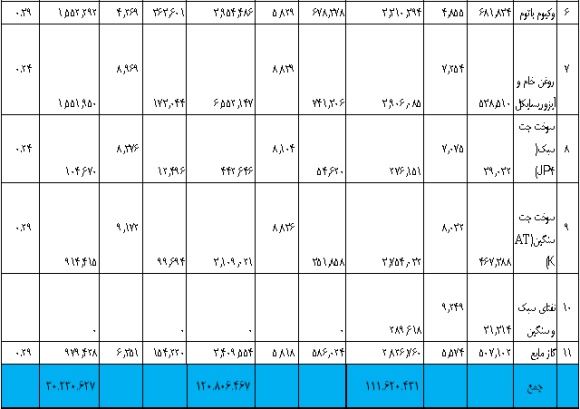

1-1- شرکت تولید کننده 11 نوع محصول است که در جدول زیر مقدار تولید، فروش، مبلغ فروش هر واحد و درآمد فروش هر یک از محصولات شرکت در بودجه 91 و سال مالی 90 و 3 ماهه اول 91 و درصد پوشش 3 ماهه 91 نسبت به بودجه 91 ملاحظه می شود:

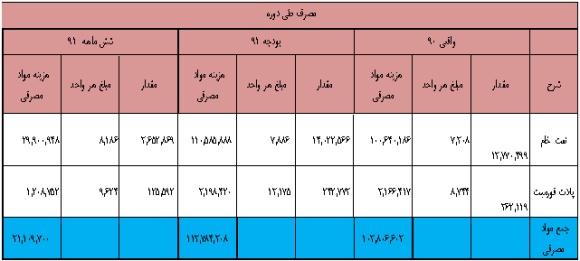

1-2- مواد مصرفی شرکت شامل 2 ماده نفت خام و پلات فورميت است که مقدار و مبلغ آنها در جدول زیر مشخص است. شایان ذکر است که کل مواد مصرفی از داخل کشور تامین می شود.

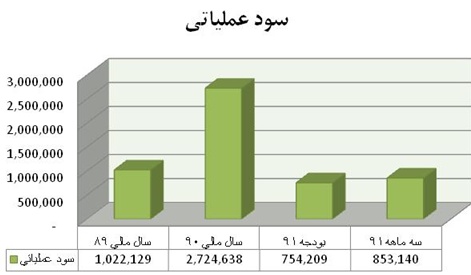

1- در سال مالي 90 با كسر هزينه هاي عمومي اداري به مبلغ 3.603 ميليارد ريال از سود ناخاص، سود عملياتي با رشد چشمگير 167 درصدي به ميزان 2.725 ميليارد ريال محقق شده است كه در بودجه 91 اين آيتم به ميزان 754 ميليارد ريال برآورد شده است در حالی که در عملکرد 3 ماهه شرکت، سود عملیاتی بیشتر از مقدار پیش بینی شده محقق شده است.

2- سود قبل از كسر ماليات در سال مالي 90 با افزودن خالص درآمدهاي متفرقه به ميزان 190 ميليارد ريال با 154درصد افزايش نسبت به سال مالي 89 به ميزان 2.915 ميليارد ريال گزارش شده است. در بودجه 91 اين رقم به 841 ميليارد ريال رسيده است.

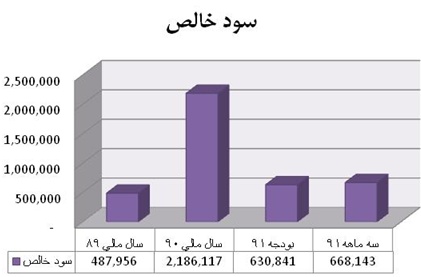

3- با کسر مالیات از سود قبل از کسر مالیات: سود خالص در سال مالی 90 با 348 درصد رشد به میزان 2.186 میلیارد ریال محقق شده است. این در حالی است که در بودجه 91 برآورد این آیتم به رقم 631 میلیارد ریال تقلیل یافته است.

4- با تقسیم سود خالص بر تعداد سهام: در سال مالی 90 عایدی هر سهم 35.709 ریال محقق و در بودجه 91 این آیتم به شکلی کاملاً محافظه کارانه و البته عجیب 10.304 ریال برآورد شده است. چرا که در 3 ماهه نخست شركت موفق به تحقق 106 درصدي EPS بودجه شده است.

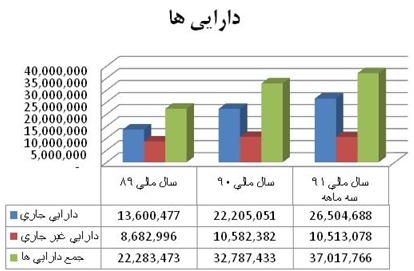

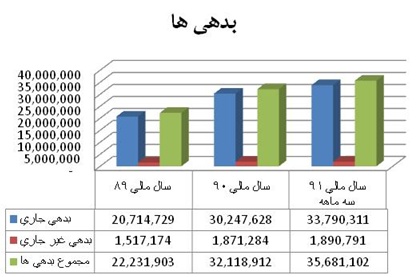

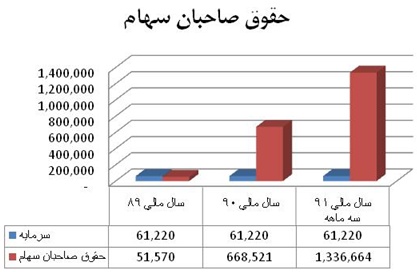

5- بررسی ترازنامه شرکت: بدهی ها با رشد 44 درصدی و حقوق صاحبان سهام با رشد 12 برابری موجب افزایش 47 درصدی مجموع دارایی ها شده است.

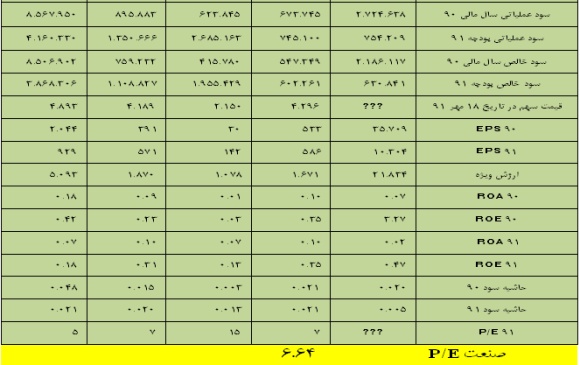

6- مقایسه پالایشگاه های حاضر در بازار سرمایه: بررسی شرکت های مشابه در بازار سرمایه حاکی از برتری شرکت پالایش نفت تهران از لحاظ ارزش ویژه و نسبت ROE خالص می باشد.

7- محاسبه ارزش ذاتی شرکت:

با توجه به اینکه EPS در بودجه 91 مبلغ 10.304 ریال پیش بینی شده است با در نظر گرفتن P/E=7 (با امعان نظر به اینکه عایدی هر سهم شبندر بدلیل نرخ ارز با تعدیل شکفت انگیزی مواجه خواهد شد P/E شبندر را از شرکت های صنعت کنار می گذاریم) در نتیجه ارزش ذاتی شرکت حدود 68.831 ریال حاصل شد.

اما در صورتیکه بخواهیم ارزش ذاتی را بر اساس روش تنزیل جریانات وجه نقد محاسبه کنیم و درآمد فروش را هم راستا با درآمد فروش 3 ماهه در نظر گرفته و بر اساس نرخ رشد گذشته شرکت آنرا رشد دهیم آنگاه ارزش ذاتی شرکت بسیار متفاوت بوده و به شکل جدول زیر خواهد بود.

لیکن بدلیل اینکه معمولا عرضه های اولیه بر اساس میانگین P/E صنعت ارزش گذاری می شوند می توان انتظار داشت که این سهم در محدوده 60 الی 70 هزار ریال قیمت گذاری شود.

نتیجه گیری:

با

توجه به اینکه شرکت کل محصولات خود را در بازار داخلی به فروش می رساند و همچنین

کل مواد اولیه از داخل تأمین می شود می توان سهم را به عنوان سهمی عاری از ریسک های

ناشی از تحریم که بی شک مهمترین ریسک این روزهای بازار سرمایه است معرفی نمود.

از دیگر ریسک های شرکت می

توان به احتمال افزایش نرخ خوراک و آزاد سازی نرخ آن براساس نرخ ارز بازار اشاره

نمود که موجب افزایش بهای تمام شده شرکت خواهد شد.همچنین بدلیل عدم وجود صادرات، شرکت از ریسک های قوانین و مقررات تحمیلی از طرف

دولت (نظیر آنچه در مورد پالایشگاه بندر عباس به عنوان سهم 23 درصدی صندوق توسعه

ملی دیده شد) نیز محفوظ است. همچنین سهم در قیاس با شرکت های هم گروه خود با توجه

به سایز کوچکتر و عملکرد مالی بهتر به نسبت سایز خود از پتانسیل های خوبی برخوردار

است. ارزش ویژه 2183 تومانی شرکت نیز از

دیگر جذابیت های سهم به شمار می رود.

بنایراین این سهم در صورت قیمت

گذاری مناسب، به رغم محدودیت بسیار زیاد تعدادی، می تواندبازدهی خوبی برای خریداران به ارمغان آورد.

تهيه و تنظيم: عباس طالع فرد- مهر 1391