گروه بورس- شروین شهریاری: بازار سهام با ادامه روند منفی که از هفته گذشته آغاز شده در این هفته نیز در مسیر اصلاح قیمتها قرار داشت و با افت 5/2 درصدی شاخص، دومین کاهش هفتگی خود در سال 92 را تجربه كرد. به اين ترتيب بازدهی بازار سهام در سال جدید که در میانه اردیبهشتماه تا مرز 20 درصد پیش رفته بود اینک شاهد عقب نشینی به محدوده 5/12 درصد میباشد؛ کارنامهای که هنوز در مقایسه با بازدهی بازارهای رقیب قابل قبول به شمار میرود.

در هفته جاری، فعالان بازار سهام نیم نگاهی به صحنه انتخابات پیش رو هم داشتند که با اعلام نتایج بررسی صلاحیت نامزدها از سوی شورای نگهبان همراه بود. انتظار میرود فضای رکود نسبی بورس تا زمان تعیین ريیسجمهور بعدی کمابیش پابرجا بماند.

موج جدید شفافسازیها

در هفته جاری دو خبر مهم وضعیت صنایع پیشروی بورس را تحت تاثیر قرار داد؛ نخست، اخذ بهره مالکانه از معادن سنگآهن و دوم، افزایش قیمت گاز مصرفی واحدهای پتروشیمی. در مورد اول که مصوبه آن در هفته گذشته از مجلس گرفته شده کماکان ابهامات مهمی مطرح است. اول اینکه پرداخت 5 درصد ارزش شمش فولاد خوزستان از سوی معدنیها باید بر چه مبنایی به تناژ فروش سنگآهن تولیدی ارتباط یابد و آیا در این باره مثلا عیار سنگآهن مورد توجه قرار میگیرد یا خیر. ابهام دوم به سهم فولادسازان در این پرداخت باز میگردد؛ چرا که بر اساس توافقات قبلی قرار بود تا از این هزینه جدید، 40 درصد از سوی شرکتهای سنگآهنی و 60 درصد توسط فولادسازان پرداخت شود و حال معلوم نیست این مساله اساسا مورد پذیرش فولادسازان قرار گیرد.

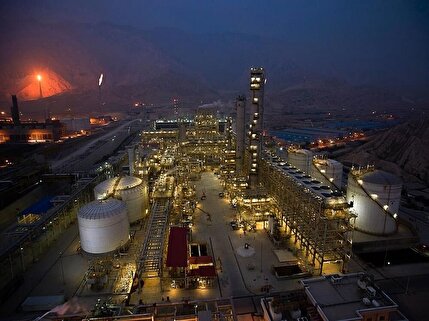

تغییر فرمول قیمتگذاری سنگآهن پس از این تحولات مساله دیگری است که هنوز تعیین تکلیف نشده است. با وجود این ابهامات، بزرگترین تولیدکننده سنگآهن کشور یعنی چادرملو در هفته جاری طی اطلاعیهای اعلام کرد که با فرض تقبل سهم 40 درصدی شرکتهای سنگآهن از این هزینه جدید، سود «کچاد» در سال 92 حدود 12 درصد کاهش مییابد. دیگر تولیدکننده بزرگ این صنعت یعنی گل گهر هنوز در این مورد اطلاعات جدیدی را منتشر نکرده است. تحت تاثیر این اخبار، صنعت استخراج کانههای فلزی در این هفته افت قابلملاحظه 6/5 درصدی را تجربه کرد. در خصوص صنعت پتروشیمی نیز ابلاغیه وزارت نفت در خصوص نرخ جدید خوراک گاز طبیعی پتروشیمیها سرانجام منتشر شد که از تحقق سناریوی مورد نظر دولت حکایت دارد. بر این اساس، هر چند تا پیش از این تحقق گاز 13 سنتی با نرخ ارز مبادلهای (معادل حدود 320 تومان در هر متر مکعب) از سوی مدیران واحدهاي پتروشیمی نامحتمل عنوان میشد، اما تصمیم وزارت نفت نشان میدهد که دقیقا همین سناریوی دور از انتظار برای قیمت گاز آن هم از اول مهر 91 محقق شده است. نکته مهم در این باره لزوم پرداخت ارزی هزینه گاز (13 سنت) برای آن بخش از فروش شرکتها است که صادر میشود و برای فروش داخلی، نرخ اتاق مبادلهای مبنای تسویه هزینه گاز قرار میگیرد.

در همین راستا، شرکتهای پتروشیمی کرمانشاه، خارک و خراسان در هفته جاری اقدام به شفافسازی وضعیت خود کردند. در حالیکه پتروشیمی خراسان از کاهش سود خالص سالهای 91 و 92 به ترتیب به میزان 15 و 32 درصد خبر داده، شرکتهای خارک و کرمانشاه اعلام تاثیر این مساله را به دریافت اطلاعات تکمیلی منوط دانستهاند. با تحولات هفته جاری به نظر میرسد دوران انتفاع از خوراک ارزان برای پتروشیمیها عملا به پایان رسیده و در این باره، هر چند مخالفتهایی از سوی واحدهای پتروشیمی ابراز شده، اما تغییر این تصمیم در شرایط فعلی با تردیدهای جدی روبه روست.

از مجامع مهم چه خبر؟

با نزدیک شدن به خرداد ماه، ترافیک برگزاری مجامع سالانه شرکتها در بورس تهران شدت میگیرد. امسال نیز اخبار مربوط به گردهمایی سالانه سهامداران با دقت خاصی از سوی سهامداران پیگیری میشود چرا که برخی اطلاعات مهم در خصوص بنگاههای بورسی تنها از طریق شرکت در همین مجامع سالانه قابل دسترسی است. در هفته جاری هم سه مجمع مهم در گروههای پتروشیمی، معدنی و بانکی برگزار شدند. در مجمع یکی از بزرگترین مصرفکنندگان خوراک مایع یعنی پتروشیمی اراک که با تقسیم سود 300 تومانی به ازای هر سهم همراه بود، بر نهایی شدن توافقات با دولت و پالایشگاهها پيرامون نرخ خوراک تاکید شد. به اين ترتيب قیمت مواد اولیه «شاراک» (عمدتا نفتا) از ابتدای دی ماه سال گذشته با نرخ ارز مبادلهای محاسبه میشود و این مساله مورد موافقت پالایشگاهها (یعنی تامینکنندگان خوراک) نیز قرار گرفته است. البته دوره تسویه حساب با تامینکنندگان خوراک در شرایط جدید از حدود سه ماه به کمتر از یک ماه کاهش یافته است. در خصوص قیمتگذاری محصولات هم عنوان شد که نرخ محصولات داخلی در بورس کالا با ارز مبادلهای تعیین میشود اما تبدیل ارز در فروشهای صادراتی با نرخ بازار آزاد است. به اين ترتيب از آنجا که شرکت در سال جدید کل فروش خود را با ارز مبادلهای پیشبینی کرده است، احتمال تعدیل مثبت سود فعلی (1620 ریال به ازای هر سهم) زياد است؛ هر چند در این باره محدودیتهای صادراتی شرکت به دلیل الزام تامین نیاز داخلی و سیاستهای سختگیرانه دولت در قیمتگذاری باید مورد توجه قرار گیرد. در مجمع بزرگترین هلدینگ سنگآهنی بورس هم اصرار سهامداران بر افشای جزئیات بیشتر در خصوص تکلیف پرداخت حق پروانه بهره برداری معدن به جایی نرسید تا کماکان ابهام مهم گروه سنگآهنی پابرجا باقی بماند؛ در این مجمع به ازای هر سهم سرمایهگذاری امید 750 ریال سود خالص بین سهامداران توزیع شد. در مجمع بانک پارسیان هم که با تقسیم سود 400 ریالی به ازای هر سهم و افزایش سرمایه 20 درصدی از محل مطالبات توام بود، بار دیگر موضوع کفایت ذخیره تسهیلات اعطایی مطرح شد که در این مورد اختلاف نظر حسابرس (مبنی بر عدم احراز کفایت میزان ذخایر) و مدیریت شرکت (مبنی بر اکتفای ذخایر) قابل توجه بود که این مساله مجددا افزایش ریسک عمومی فعالیت بانکها در فضای رکود کنونی اقتصاد را یادآور میشود.

رشد و كمبود نقدینگی !

اعلام رقم رشد نقدینگی در سال 91 از سوی ريیس کل بانک مرکزی و تاثیرات آن بر اقتصاد کلان این روزها در هیاهوی اخبار سیاسی گم شده است. بر اساس اظهارات محمود بهمنی، نرخ رشد نقدینگی درسال گذشته با ثبت بالاترین رکورد در شش سال اخیر به 8/30 درصد رسیده است. تفسیر این مطلب گویای آن است که حجم نقدینگی کشور در پایان سال 91 از مرز 460 هزار میلیارد تومان عبور کرده است. رشد مزبور هر چند در مقایسه با روند تاریخی قابل توجه بوده؛ اما به دلیل شتاب بسیار کمتر نسبت به رشد قیمت ارز و سایر داراییها، موجب عدم پشتیبانی از تداوم رشد قیمت داراییها در سال 92 میشود؛ بنابراین انتظار میرود بازارهای سرمایهگذاری در سال جاری به ویژه در بخش ارز و مسکن دچار یک رکود طبیعی ناشی از کمبود نقدینگی شوند که این مساله به دلیل عدم تناسب شتاب رشد نقدینگی و آهنگ افزایش قیمت داراییها اتفاق افتاده است؛ رکودی که این روزها نه تنها در بازارهای سرمایهگذاری، بلکه در واحدهای صنعتی نیز به چشم میخورد. به اين ترتيب جبران شکاف بین «قدرت خرید» و «نقدینگی موجود در کشور» نیازمند سپری شدن زمان و افزایش بیشتر حجم نقدینگی به منظور توجیه رشد قیمتها در نیمه دوم سال گذشته خواهد بود.

ارسال نظر

اخبار روز

خبرنامه

نظرسنجی

نظر شما درباره نحوه واگذاری سهام دو تیم استقلال و پرسپولیس چیست؟