۷ چالش پیش روی بانک ها

به گزارش بورس نیوز، حتی اگر صنایع بانکی و مالی در حوزه انطباق با جدیدترین فناوریها در مقایسه با سایر صنایع سرعت کمتری داشته باشند، سازمانهای مالی در تلاشند با تلفیق هوش مصنوعی، بلاکچین و سایر فناوریها پیشرفت کنند و به مشتریان خود سود برسانند و همچنان در رقابت باقی بمانند و کسبوکارشان را بهبود بخشند. در اینجا به هفت مورد از بزرگترین روندهای فناوری اشاره میکنیم که منجر به اختلال در خدمات بانکی و مالی در سال ۲۰۲۰ خواهد شد.

هوش مصنوعی

اگرچه خدمات بانکی و مالی با سرعت کمتری با فناوریهای جدید انطباق مییابند، اما مطالعه پرایس والتر هایس کوپر تصریح میکند که اکثر تصمیمگیرندگان خدمات مالی در حال سرمایهگذاری در هوش مصنوعی هستند.

در این مطالعه ۵۲ درصد از مدیران تایید کردهاند که آنها در هوش مصنوعی سرمایهگذاریهای قابل توجهی انجام دادهاند و این در حالی است که ۷۲ درصد معتقدند این کار یک مزیت رقابتی محسوب میشود. نکتهای که احتمالا باعث میشود بقیه به پتانسیل هوش مصنوعی در این صنعت اعتقاد داشته باشند، صرفهجویی در هزینههاست.

موسسات مالی چگونه از هوش مصنوعی استفاده میکنند؟ بارزترین روشی که صنعت بانکی از هوش مصنوعی برای سرویسدهی به مشتریان استفاده میکند، چتباتها و روباتها هستند. بسیاری از بزرگترین موسسات مالی مانند بانک آمریکا و جیپی مورگان چیس برای سادهسازی خدمات مشتریان از هوش مصنوعی استفاده میکنند.

مزیت دیگری که این فناوری برای مشتری به همراه دارد، تسهیل امور بانکداری موبایل است که امکان دسترسی ۲۴ ساعته مصرفکنندگان برای انجام عملیات بانکی را فراهم میکند. همچنین یکی از کاربردهای هوش مصنوعی برای موسسات مالی، بالا بردن امنیت و جلوگیری و کشف تقلب است. این فناوری به موسسات مالی در مدیریت ریسک و تصمیمگیری در مورد وامدهی نیز کمک میکند و در ساختن فناوریهای دیگر مانند تجزیه و تحلیل کلان دادهها، خودکارسازی فرایند رباتیک و واسطههای صوتی نقش اساسی ایفا میکند.

بلاکچین

اولین استفاده از فناوری بلاکچین در کریپتوکرنسی بیتکوین بود. این فناوری درواقع یک پایگاه داده توزیع شده است که قابلیت ردیابی تراکنشها بهصورت قابل اثبات و دائمی را دارد. گزارش هاروارد بیزینس پیشبینی کرده است که درست همانگونه که اینترنت باعث ساختارشکنی در رسانهها شد، بلاکچین هم چنین ساختارشکنی را در بانکها ایجاد خواهد کرد.

بلاکچین شفاف و بسیار امن است و برای کار کردن نسبتا ارزانند. از آنجا که موسسات مالی پی بردهاند که چگونه بلاکچین میتواند امنیت، صرفهجویی در هزینه و بهبود رضایت مشتری را افزایش دهد، تمایل بیشتری به استفاده از این فناوری پیدا کردهاند. بلاکچین با چندین روش میتواند از بانکداری حمایت کند.

بیتکوین نه تنها نشان داد که چگونه میتوان از آن در صنعت پرداخت استفاده کرد، بلکه با توکنیزه کردن اوراق بهادار سنتی، سهام و داراییهای دیگر و قرار دادن آنها در بلاکچینهای عمومی میتواند تحول بزرگی در نحوه کار بازارهای سرمایه ایجاد کند.

بلاکچین منجر به حذف افراد و اشخاص ثالث در سیستم وام و اعتبارات خواهد شد و همزمان باعث بالا رفتن امنیت وامدهی و کاهش نرخ بهره میشود. این فناوری همچنین میتواند تلفیق دستی دادهها در دفاتر حساب بانکی را حذف کند. قراردادهای هوشمندی که از تکنولوژی بلاکچین استفاده میکنند، جایگزین شیوه فعلی تبادل اطلاعات و پول خواهند شد.

کلان دادهها

یکی از راههای تعیین تاثیر فناوری بر صنعت، بررسی این موضوع است که چگونه یک صنعت در آن فناوری سرمایهگذاری میکند. طبق آمار ماهنامه آی دی سی، بخش بانکداری در حال حاضر یکی از بزرگترین سرمایهگذاران در حوزه کلاندادهها و راهکارهای تجزیه و تحلیل کسبوکاری است.

این آمار نشان میدهد که مقدار دادههای تولید شده در صنعت مالی از جمله تراکنشهای کارت اعتباری، برداشت وجه نقد از خودپرداز و امتیازات اعتباری حیرتآور است و بهرهگیری از این دادهها در تصمیمگیریهای تجاری و نیز پردازش موثر دادهها در گردآوری مفاهیم عملی برای رقابتی ماندن بانکداری در آینده، بسیار حیاتی است.

موسسات مالی میتوانند از دادههای بزرگ برای یادگیری بیشتر مشتریان استفاده کنند و به آنها در اتخاذ تصمیمات کسبوکاری آنی کمک میکند، از جمله این تصمیمات، کسب اطلاعات درباره عادات هزینهکرد مصرفکنندگان، مدیریت فروش مانند بخشبندی مشتریان برای بهینهسازی بازاریابی و همچنین فروش متقابل محصول، مدیریت کلاهبرداری، ارزیابی ریسک، گزارشگیری و تجزیه و تحلیل بازخورد مشتری است. تحلیل کلاندادهها نه تنها به شناسایی گرایشهای بازار کمک میکند، بلکه به موسسات مالی این امکان را میدهد تا فرایندهای داخلی خود را سادهسازی کنند و ریسکشان را کاهش دهند.

خودکارسازی فرایند رباتیک (RPA)

از آنجا که خودکارسازی فرآیند رباتیک منجر به صرفهجویی در نیروی کار و هزینههای عملیاتی میشود و اشتباهات را به حداقل میرساند، بسیاری از موسسات مالی شروع به بهرهبرداری از این فناوری کردهاند تا برای مشتریان بهترین تجربه کاربری ممکن را ایجاد کنند و در این عرصه به رقابت بپردازند.

در RPA، نرمافزار برای فعال کردن رباتها و دستیاران مجازی برنامهریزی میشود تا وظایف تکراری و فشرده کار را با دقت و سرعت و بدون دخالت انسان تکمیل کند. آر پی ای از طریق چتباتهای خدمات مشتری به بانکها کمک میکند تا به درخواستهای ساده و جزئی مشتریان مانند سوال درمورد حساب و پرداخت پاسخ دهند و در نتیجه نیروهای انسانی نیز پاسخگوی مسائل اولویتدار مشتریان باشند.

در شرکتهای بیمه، RPA برای خودکارسازی بخشهایی از فرآیندهای حمل و نقل مورد استفاده قرار میگیرد. روش دیگری که RPA بر موسسات مالی تاثیر میگذارد، کمک به تضمین انطباق با مقررات بیشمار این صنعت است. امروزه، به لطف اتوماسیون فرایند رباتیک، مشتریان در عرض چند ساعت و گاهی اوقات تقریبا بلافاصله بعد از ارسال اطلاعاتشان میتوانند از کارت اعتباری خود استفاده کنند. این امر همچنین باعث بهینهسازی فرآیند وام مسکن نیز میشود.

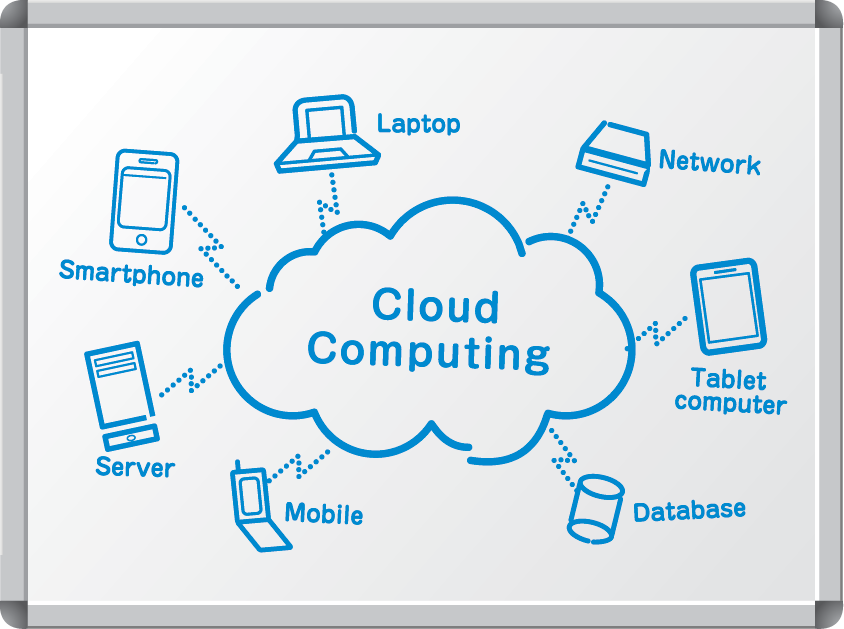

رایانش ابری

رایانش ابری یک فناوری برای ذخیرهسازی دادهها و ارائه خدمات محاسباتی از جمله سرورها، پایگاهداده، شبکه، نرمافزار، تجزیه و تحلیل وحتی فراتر از اینترنت است. در صورت استفاده یک فرد یا یک کسبوکار از رایانش ابری تنها هزینه خدمات رایانشی مورد استفاده خود را به ارائهکننده خدمات ابری و به صورت pay as you go پرداخت خواهند کرد.

محاسبات ابری امکان ارائه سرویس شبانهروزی به مشتری را در هر مکانی فراهم میکند. به علاوه، منجر به افزایش چابکی موسسات مالی و خدمترسانی آسانتر و سریعترآنها میشود. از آنجا که موسسات مالی تنها به ازائ خدماتی که استفاده میکنند به ارائهدهندگان خدمات رایانش ابری پرداخت انجام میدهند، رایانش ابری به کنترل هزینههای آنان نیز کمک میکند. این فناوری همچنین امکان پرداختهای آنلاین امن، کیف پول دیجیتال و انتقال وجه آنلاین را فراهم میسازد.

واسطههای صوتی

راهکارهای چت بات، که با کمک فناوری هوش مصنوعی بسیار پیچیده فعال و قابل استفاده هستند، توسط موسسات مالی برای کاهش هزینهها و برآورده کردن انتظارات مشتریان در پاسخدهی سریع و حلوفصل موثر مسایل آنها مورد استفاده قرار میگیرند. اشکال سنتی ارتباطات دوطرفه مانند ایمیل، تلفن و متن را میتوان با یک چت بات جایگزین کرد.

به گفته گارتنر انتظار میرود تا سال ۲۰۲۰، چت باتها نزدیک به ۸۵ درصد تعاملات مربوط به سرویسدهی مشتریان را انجام دهند. این واسطههای صوتی خدمات مکالمه تقریبا فوری را ارائه میدهند که میتواند شخصیسازی شود و در نهایت مشتریان به سرعت خدمات خود را دریافت میکنند.

بانک آمریکا، کپیتال وان و ولز فارگو سالهاست که از چتباتها برای سوالات ساده مشتریان درمورد حسابهایشان استفاده کردهاند، اما چتباتهای پیشرفته امروزی حتی میتواند توصیههای مالی ارائه کنند. این باتها همچنین قادر به ارائه مدیریت مالی متمرکز روی کانالهای چندگانهای هستند که مشتریان از طریق آن کانالها با موسسه مالی خود تعامل دارند واین امر موجب نزدیکی بیشتر مشتری با بانک و موسسه مالی خود میشود. این فناوری روز به روز پیشرفت میکند و توسعه و گسترش مییابد و به مشتریان این امکان را میدهد تا طبق شرایط خودشان با بانک ارتباط برقرار کنند.

امنیت سایبری و انعطافپذیری

در صنعتی که با اطلاعات حساس شخصی و مالی سروکار دارد و مادامی که این اطلاعات هدفی جذاب برای جرایم سایبری است، مقوله امنیت برای موسسات مالی در اولویت قرار دارد. این که موسسات مالی فرض را بر وجود شکاف امنیتی بگیرند و برای چگونگی به حداقل رساندن این آسیب برنامهریزی کنند، ایده خوبی است، زیرا با توجه به اینکه مصرفکنندگان از پول خود استفادههای گوناگونی میکنند و آسیبپذیریهای بیشماری نیز در این میان بوجود میآید، پیشگیری از این حملات تقریبا غیرممکن است.

از اپلیکیشنهای تلفن همراه و پورتالهای وب گرفته تا شبکههای جانبی و حتی حساسیتهایی که توسط خود کارمندان و مشتریان بوجود میآیند، حتی اگر بتوانید حملهای را به صورت دورهای خنثی کنید هم هرگز دلیلی بر تضمین امنیت نخواهد بود.

موسسات مالی برای محافظت در برابر حملات سایبری باید بیشتر روی اقدامات فنی سرمایهگذاری کنند. آنها باید دانش و بهترین تجارب خود را با یکدیگر به اشتراک بگذارند، با دولتها همکاری کنند تا اطمینان حاصل شود که امنیت سایبری در اولویت است، نسبت به آموزش کارمندان درمورد مسئولیتهای امنیت سایبری و اهمیت پروتکلهای مرتبط پیشرو باشند و همچنین باید به مردم در درک وضعیت و نقششان در ایمن نگه داشتن اطلاعات شخصی کمک کنند./ راه پرداخت