فروش استقراضی راهی برای کسب سود از افت بازار

به گزارش واحد آمار و نظرسنجی (آبسیم پلاس) بورس نیوز، قرار است به زودی ابزار جدیدی به نام "فروش استقراضی" به فرایند معاملات بازار سرمایه افزوده شود اما؛ نظرسنجی آبسیم پلاس نشان داد که اغلب سهامداران و سرمایهگذاران با این سازوکار و واژه گمنام هستند.

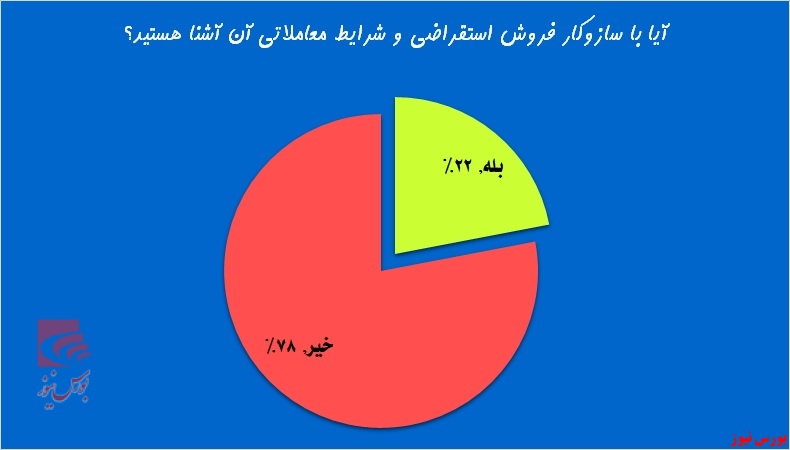

در این نظرسنجی ۷۸ درصد از ۳۱۴۸ نفر شرکتکننده اعلام کردند که با فروش استقراضی و سازوکار آن آشنایی ندارند و فقط ۲۲ درصد از این ابزار شناخت دارند.

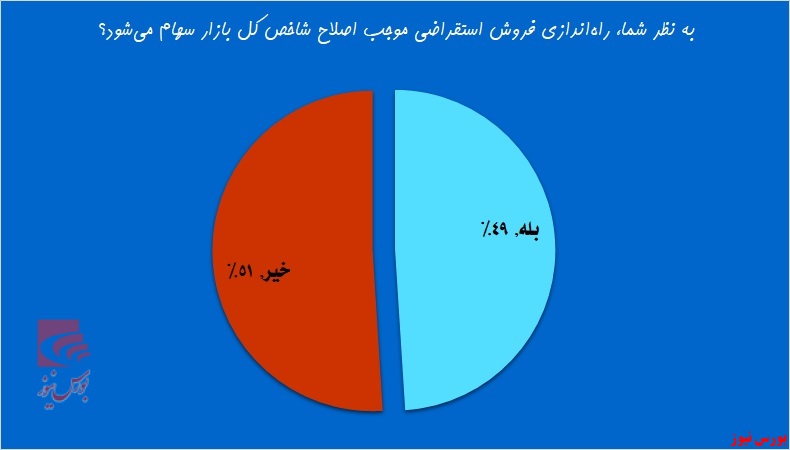

یکی از مباحثی که در خصوص راهاندازی سازوکار فروش استقراضی مطرح میشود این است که موجب کاهش قیمتها و اصلاح شاخص کل میشود.

در نظرسنجی آبسیم پلاس، ۴۹ درصد افراد اعتقاد داشتند که فروش استقراضی موجب اصلاح شاخص میشود و ۵۱ درصد این موضوع را بی اثر دانستند.

در این خصوص، حسین خزلی خرازی، کارشناس بازار سرمایه در مصاحبه با بورس نیوز در وهله نخست، برای ۷۸ درصدیها، فروش استقراضی را چنین گفت: فروش استقراضی یکی از ابزارهای معاملاتی مهم در دنیا است که اجازه میدهد سرمایهگذار بدون در اختیار داشتن دارایی، آن را بفروشد؛ در حال حاضر، سهامداران میتوانند بدون آن که سرمایه داشته باشند، با استفاده از اعتباری که کارگزاری در اختیار آنها قرار میدهد، نسبت به خرید سهم اقدام کنند.

وی ادامه داد: این یک اهرم در طرف خرید ایجاد میکند و سالها است که در کشورهای دیگر همین اهرم در طرف فروش وجود دارد و شخص میتواند بدون در اختیار داشتن سهم، آن را موقتا از شرکت کارگزاری یا سپردهگذاری مرکزی قرض بگیرد؛ سپس سهم را میفروشد، به امید آن که قیمت سهم افت میکند و در نرخی پایینتر مجددا میخرد و قرض خود را ادا میکند.

این کارشناس بازارسرمایه با ذکر مثالی اینچنین این ابزار مالی را تشریح کرد: فرض کنید سهم "الف" در حال حاضر ۱۰۰ تومان قیمت دارد و شخصی که آن سهم را در اختیار ندارد، پیشبینی میکند قیمت آن افت خواهد کرد. بنابراین، از طریق سازوکار فروش استقراضی، مقداری از سهم "الف" را قرض میگیرد و میفروشد. اگر تحلیل این شخص درست از آب درآید و قیمت سهم به ۹۰ تومان افت کند، مجددا آن سهم را خریداری میکند و قرض خود را پس میدهد. بنابراین، از این معامله ۱۰ تومان سود به ازای هر سهم کسب خواهد کرد.

وی در مورد مزایای فروش استقراضی گفت: این ابزار مالی نفع چندانی برای شرکتها به دنبال ندارد اما؛ کمک میکند نقدشوندگی بازار سهام افزایش یابد و گردش معاملات بالا رود. همانطور که چند هزار میلیارد تومان اعتبار در طرف خرید وجود دارد، کمک میکند که در طرف فروش نیز این امتیاز ایجاد شود. در واقع، همانگونه که در زمان رشد بازار سرمایه، اعتبارهای خرید به سهامداران برای کسب بازدهی کمک میکند، در زمان افول بازار نیز فروش استقراضی به کمک سرمایهگذاران میآید و از شرایط منفی نیز سود حاصل میشود.

حسین خزلی در ادامه اظهار داشت: این امر سبب رشد نقدشوندگی سهام میشود و همچنین کمک میکند که بازار زودتر به تعادل برسد و قیمتها شفافتر شود.

وی تصریح کرد: همانطور که در زمان رشد قیمت ها، اعتبارها قدرت صعود را بیشتر میکند، در زمان افت بازار نیز فروش استقراضی فشار فروش را بالا میبرد اما؛ این ابزار مالی ریسکهای مختص به خود را دارد و فقط سرمایهگذاران حرفهای و کاربلد که اعتبار و توان جایگزین کردن دارند، میتوانند از فروش استقراضی استفاده کنند. این فرایند همانند معاملات آتی و اختیار معامله، قدرت تحلیل مالی بالایی نیاز دارد.

این کارشناس بازار سرمایه در توصیه به سهامداران گفت: همه سازوکارهای معاملاتی، ابزارهای کنترل ریسک به شمار میروند و سرمایهگذاران و سهامداران میتوانند با تلفیق آن ها، ریسک سرمایهگذاری خود را کاهش دهند.

حسین خزلی در پاسخ به این سوال که "آیا فروش استقراضی در ایران ماکتی از آن چه که در سایر کشور اجرا میشود، نیست؟ " اظهار داشت: از آن جایی هنوز فروش استقراضی به مرحله اجرا نرسیده، به طور دقیق نمیتوان در خصوص سازوکار و کارایی آن اظهارنظر کرد. چون در این سازوکار، شخص دارایی را قرض و بعد از مدتی پس میدهد؛ بنابراین، اخذ کارمزد از آن شرعا جایز نیست اما؛ ظاهرا کمیته فقهی سازمان بورس با تغییر مدل قرارداد و دستورالعمل آن، این مشکل را برطرف کرده است.

وی در خاتمه به ریسک فروش استقراضی نیز اشاره و عنوان کرد: نکته مهمتر ریسکی است که هر فرد میتواند در این سازوکار تحمل کند. تا قبل از سال ۹۲، برای دریافت اعتبار هیچ محدودیت جدی وجود نداشت اما؛ پس از آن، دستورالعملهای دریافت و تسویه اعتبار تغییر کرد و ریسک معاملات اعتباری تا حدی کنترل شد. در حال حاضر نیز باید کنترل ریسک در فروش استقراضی نیز عملیاتی شود.

اما می توان به گونه دیگری عمل کرد که به بیع سلف (با شرایط خاص آن) شبیه شود ....