آینده بازارهای دارایی از منظر نرخ بهره

مصطفی نعمتی کارشناس ارشد سرمایه گذاری:

حراج اوراق بدهی دولتی در هر هفته همچنان ادامه دارد و هماکنون یازده مرحله را پشت سر گذاشته است. پیش از این نیز اشاره شده بود که فعالان بازارهای دارایی اعم از سهام، طلا و سایر داراییها جهت تبیین استراتژیهای معاملاتی خود بایستی به دقت این حراج را مد نظر داشته باشند.

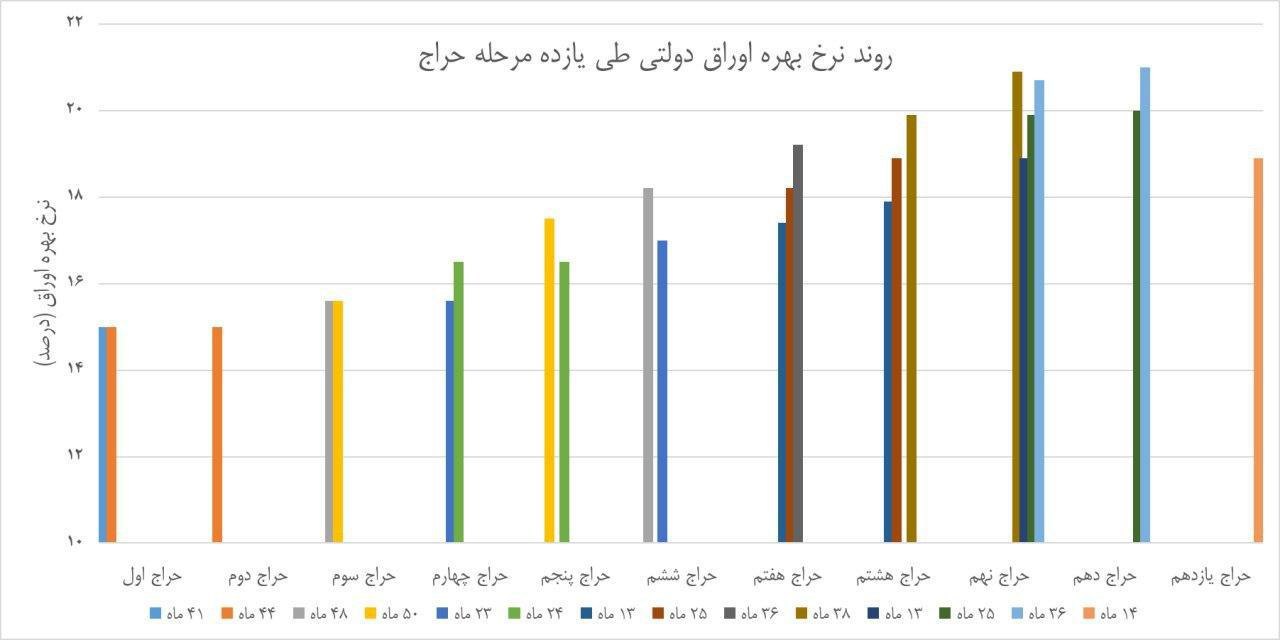

در طی یازده مرحله حراج اوراق، حدود 51 هزار میلیارد تومان اوراق به فروش رفته است. نرخ بهره این اوراق در سررسیدهای مختلف و طی مراحل مختلف حراج در نمودار فوق قابل مشاهده است.

از این نمودار میتوان دریافت نرخ بهره اوراق صعودی بوده و در طی ده هفته از 15 درصد به 21 درصد افزایش پیدا کرده است. در هفته یازدهم نیز تنها اوراق با سررسید 14 ماهه به فروش رفت که نرخ بهره آن در سطوح حراج قبلی باقی ماند.

50 هزار میلیارد تومان تأمین مالی دولت سبب افزایش 40 درصدی نرخ بهره (از 15 تا 21 درصد) شده است. طی گمانهزنیهایی که در مورد اوراق سلف نفتی مطرح شد، حجم اوراق سلف نفتی در حدود 200 هزار میلیارد تومان برآورد شد؛ معادل 4 برابر کل اوراق حراج شده از ابتدای سال.

لذا به نظر میرسد احتمالا انتشار اوراق فوق سبب تغییر شدید در نرخ بهره گردد. البته شرایط اوراق به ویژه تعیین سقف برای نرخ سود آن میتواند سبب کاهش استقبال از آن و لذا تأثیرگذاری کمتر بر نرخ بهره گردد.

اما نکته بسیار حائز اهمیت در این میان این است که دولت نیاز به تأمین مالی 200 هزار میلیارد تومانی جهت اجرای تعهدات بودجهای خود دارد. از سوی دیگر تأمین مالی 50 هزار میلیارد تومانی، سبب افزایش نرخ سود از 15 درصد به 21 درصد شد.

در صورت ثبات سایر شرایط اگر در ماههای پیش رو نرخ بهره اوراق تغییر چندانی نکند، میتوان دریافت دولت در حال استفاده از منابع بانک مرکزی برای جبران کسری بودجه است که این امر به معنای افزایش شدید نقدینگی ایجاد تورم در سایر بازارها به ویژه بازارهای دارایی است.

اما چنانچه در صورت ثبات شرایط شتاب افزایش نرخ بهره اوراق دولتی افزایش پیدا کند، میتوان دریافت دولت در حال جبران کسری بودجه خود از محل منابع موجود در جامعه است و کمتر از منابع بانک مرکزی استفاده کرده است.

این حالت را میتوان مشابه سیاستی انقباضی در نظر گرفت (سیاست انقباضی در معنای واقعی توسط بانک مرکزی انجام میگیرد و نه دولت) که سایر بازارهای دارایی را تحت تأثیر قرار خواهد داد اما میزان تأثیر در هر بازار متفاوت خواهد بود.

در صورتی که این سیاست سبب تعمیق رکود اقتصادی شود، احتمالا بازار سهام بیشتر از سایر بازارها تحت تأثیر قرار خواهد گرفت، چرا که رکود اقتصادی به صورت مستقیم بر عملکرد شرکتها اثرگذار خواهد بود هرچند شاید این تمایز چندان پر رنگ نباشد.

از سوی دیگر بایستی منتظر ماند و مشاهده کرد که آیا دولت دست به اقدام سخت افزایش نرخ بهره اوراق به سطوح بالاتر از 25 تا 30 درصد خواهد نمود؟

این سطح از آنجا اهمیت دارد که تقریبا معادل نرخ تورم اعلامی است و در صورت عبور نرخ بهره از این سطح میتوان ادعا کرد که نرخ بهره واقعی (و البته اعلامی) مثبت گشته و لذا دولت به طور رسمی اقدام به اجرای سیاست انقباضی نموده است.

همچنین واکنش نظام بانکی نیز در ماههای آینده به افزایش نرخ بهره اوراق دولتی از اهمیت بالایی برخوردار است. وجود شکاف بالا در نرخ بهره میان سپردههای بانکی و اوراق دولتی به طور بلند مدت نمیتواند ادامه داشته باشد.

@mkhajenasiri